Nemovitostní fond Trigea

Nemovitostní fond, který investuje výhradně do komerčních nemovitostí zejména v ČR, ale i okolních státech. Investice do něj začíná na 500 CZK.

Nemovitostní fondy se v České republice těší stále poměrně velké oblibě. V tomto článku se proto více v detailu podíváme na nemovitostní fond Trigea. Fond vznikl již v roce 2019 ve spojení s finanční skupinou Partners. Abychom byli přesní, fond jako takový spadá pod samostatnou společnost Trigea nemovitostní fond, SICAV, a.s. a Partners investiční společnost fond administruje. Trigea je zároveň součástí skupiny Partners.

Komerční nemovitosti

Základní strategie nemovitostního fondu Trigea je poměrně jednoduchá, fond totiž „investuje výhradně do komerčních nemovitostí.“ To znamená do obchodních center, kanceláří nebo průmyslových nemovitostí. Proč jen do komerčních nemovitostí a ne třeba i bytů?

Trigea je speciální nemovitostní fond určený pro retailovou klientelu a jako takový podléhá, stejně jako další fondy tohoto typu, poměrně přísné regulaci do čeho lze, nebo naopak nelze investovat. Hlavním zdrojem příjmů u takovýchto fondů musí být takzvané „income generating assets“, což můžeme volně definovat jako nemovitosti, které jsou již pronajaté a nesou příjem v podobě inkasovaného nájemného.

| Trigea nemovitostní fond, SICAV, a.s.; Podfond Trigea | |

| ISIN | CZ0008043874 (Třída A) CZ0008043882 (Třída B) |

| Měna | CZK (Třída A); EUR (Třída B) |

| Oceňování | měsíční |

| Obchodování | měsíční |

| Manažerský poplatek | max. 2 %, aktuální výše 1,75 % |

| Vstupní poplatek | dle výše investované částky, max. 3 % |

| Výstupní poplatek | 0 % |

| Doporučený investiční horizont | 5 a více let |

| Minimální investice | 500 CZK / 20 EUR |

| Cílovaný výnos fondu | 5 % až 7 % p.a. |

| Zdroj: Tirgea | |

Jsou to přitom právě komerční nemovitosti, které tuto definici nejčastěji splňují. Tomáš Trčka, generální ředitel nemovitostního fondu Trigea, k tomu dodává: „V době, kdy Trigea vznikala, u nás prakticky neexistovala velká portfolia nájemních bytů. Jejich vznik je fenoménem posledních tří let. V Čechách stále existuje vysoká afinita k vlastnictví nemovitosti. Naprostá majorita společnosti chce bydlet ve vlastním. To je značně odlišný přístup než v západních zemích, kde je nájemní bydlení zastoupeno mnohem výrazněji. Odpověď na otázku, proč komerční nemovitosti, je tedy nasnadě: zatím u nás neexistuje dostatečná nabídka hotových projektů zaměřených na nájemní bydlení.“

Samozřejmě platí, že dnes už je nabídka větších projektů na nájemní bydlení zajímavější, nicméně podle Tomáše Trčky je u nich jiné rozložení v tom, co je hlavním zdrojem výnosu: „Rezidenční nemovitosti nedosahují tak vysokých nájmů v poměru k ceně – obvykle je to okolo 3 %. Zároveň ale roste relativně rychle jejich hodnota. Komerční nemovitosti oproti tomu dosahují obvykle vyšší výkonnosti z nájemného a méně se spoléhají na růst hodnoty nemovitosti v čase.“

Pokud se na strategii fondu podíváme detailněji, platí, že cílem je nemovitosti držet dlouhodobě. To znamená, že portfolio manažery nezajímá jenom současný stav nemovitosti a současná situace na trhu, ale pracují s dlouhodobými výhledy a snaží se také najít „dodatečný potenciál nemovitosti“.

Z pohledu velikosti transakcí a jejich podílu ve fondu je dobré připomenout, že zákonem dané limity například uvádějí, že maximální hodnota jedné nemovitosti nesmí překročit

20 % portfolia a hodnota u nemovitostní společnosti nesmí překročit

30 % portfolia.

Když už jsme nakousli nemovitostní společnosti, resp. SPV, tak dodejme, že všechny nemovitosti ve fondu jsou vlastněny právě prostřednictvím nemovitostních společností, nikoliv napřímo.

Pro připomenutí, SPV neboli Special Purpose Vehicle je společnost, která je založena za účelem provedení konkrétního projektu, tedy např. pořízení a správy nemovitosti. Tomáš Trčka k tomu dodává, že zatímco v ČR se naprostá majorita transakcí odehrává přes takzvaný „share deal“, tedy nákup přímo nemovitostní společností, v Polsku se většinou kupují samostatné nemovitosti jako takzvaný „asset deal“ do připravené prázdné nemovitostní společnosti. Z pohledu investora do fondu není až tak nezbytné řešit tyto rozdíly takto do detailu, nicméně zároveň určitě není na škodu vědět, jak jsou nemovitosti do fondu vlastně nakupovány.

Z regionálního pohledu platí, že Trigea je, a i tak byl zakládán, jako tuzemský fond, takže prim hrály nemovitosti dostupné v ČR. To sice platí i nadále, nicméně zároveň je dobré si uvědomit, že v tuzemsku jednoduše není tak široká nabídka nemovitostí, jakou by si portfolio manažeři představovali.

Proto fond v poslední době zaměřil svou pozornost na celý region CEE a trochu i na západ. V portfoliu tak v poslední době přibyly hlavně nemovitosti z Polska. Nejde přitom o jediný nemovitostní fond, který v Polsku nakupuje. Stojí za tím hlavně výrazně větší možnosti u našich sousedů, řada nově postavených nemovitostí a zejména velice příznivém ceny.

Z pohledu investora je ještě dobré si uvědomit jednu podstatnou záležitost. Bez ohledu na to, zda jsou nemovitosti nakupovány u nás nebo v Polsku (nebo jinde) platí, že naprostá většina nemovitostí v portfoliu (což opět platí i pro řadu jiných fondů) je denominována v eurech, ale oproti tomu naprostá většina investorů je korunových.

Proto portfolio manažeři používají měnové zajištění na většině portfolia. Variantou případně může být také zvolit eurovou třídu fondu, pokud prostě z nějakého důvodu preferujete eura.

Aktuální složení

V půlce září 2023 tvořilo portfolio fondu 9 nemovitostí, od retailových parků přes kancelářské budovy a obchodní centra až po logistické areály. Regionálně měl fond zastoupení jak v Praze, tak například v Ostravě či Olomouci a samozřejmě v již zmíněném Polsku.

Dobré je také podotknout, že hodnota všech nemovitostí v portfoliu dohromady je kolem 9,2 miliardy korun, což tedy poměrně jasně ukazuje, že fond se zaměřuje na skutečně větší nemovitosti, ve stovkách milionů korun.

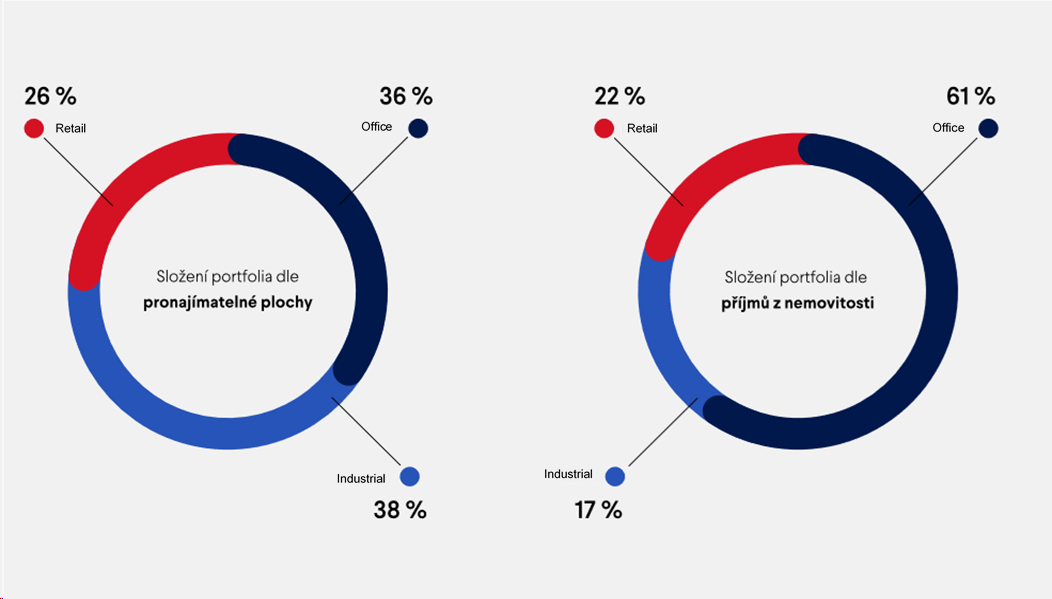

Detailnější pohled na složení fondu poté ukazuje graf 2, ze kterého je vidět, že z pohledu obsazené podlahové plochy je portfolio v zásadě rovnoměrně rozděleno mezi kanceláře, retailové parky a průmyslové areály. Na druhou stranu, z pohledu příjmů mají poměrně jasnou převahu kancelářské budovy.

Nemá smysl detailně popisovat každou z devíti nemovitostí v portfoliu, a tak je zmíníme prozatím poslední přírůstek ze začátku tohoto roku. Tím je City Logistics Wrocław II, městský logistický park vyvinutý a spravovaný společností Panattoni. Jedná se o distribuční park, který zahrnuje dvě skladové budovy třídy A o celkové ploše více než 38 000 m2. City Logistics Wrocław II je aktuálně 100% pronajatá a průměrná délka uzavřených nájemních smluv je 4,2 roku.

Z důležitých ukazatelů se jistě hodí zmínit, že aktuální obsazenost činí 99 % a WAULT neboli průměrná vážená doba do konce platnosti nájemních smluv činí 4,8 let. Obecně lze říci, že u WAULT platí „čím více, tím lépe“ a 4,8 let lze tak považovat za dobrou hodnotu.

LTV portfolia, bez započtení hotovosti, činí 52 %, což lze opět považovat za bezpečnou hodnotu. U LTV, tedy úvěrového zatížení nemovitostí na úrovni fondu, neboli jakési páky fondu platí, že vyšší LTV na jednu stranu pomáhá fondům dosahovat vyšších výnosů, ovšem zároveň také platí, že větší úvěrové zatížení s sebou nese i vyšší rizika, zejména spojená s případným zvýšením úroků z úvěru (podobně jako u hypotéky). Vyšší LTV může být problém také tehdy, pokud by se propadly příjmy z pronájmu.

| Průměrná obsazenost | 99% |

| WAULT | 4,8 let |

| LTV portfolia (bez hotovosti) | 52% |

| Hodnota vlastního kapitálu (NAV) | 6,5 mld. CZK |

| Hodnota nemovitostí celkem | 9,2 mld. CZK |

| Počet nemovitostí | 9 |

| Podíl nemovitostí složky z aktiv | 70% |

| Podíl likvidní složky z aktiv | 30% |

| Zdroj: Trigea | |

LTV je tedy potřeba nějak rozumně „vyvážit“ (obecně u většiny fondů bývá mezi 30 % až 70 %) a hodnota na úrovni 52 % bez započtení hotovosti a ještě o deset procentních bodů nižší při jejím započtení se bezesporu nachází v přijatelných mantinelech.

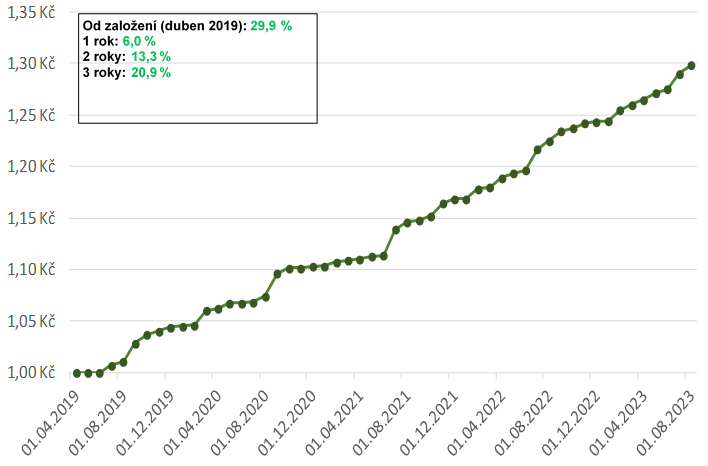

Investory bude jistě také zajímat, že minimální investice začíná na 500 CZK, manažerský poplatek činí 1,75 % a vstupní poplatek poté až 3 %, dle výše investice. Fond jako takový cílí na výnos 5 % až 7 % ročně s tím, že dosavadní výkonost je zachycena v grafu 1 a jak je z něj patrné, fond prozatím na cílovaný výnos dosahuje.

Pokud tedy preferujete komerční nemovitosti a zejména ty větší, pak stojí nemovitosti Trigea za pozornost.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.