Nemovitostní fondy od INVESTIKY obohatí portfolio

Česká společnost INVESTIKA spravuje pět významných podílových fondů. V tomto článku si podrobně představíme dva, které vyhledávají investiční příležitosti na nemovitostním trhu. Jde o INVESTIKA realitní fond pro retailové a DYNAMIKA fond unikátních příležitostí pro kvalifikované investory. Zatímco první z nich drží v portfoliu středoevropské komerční nemovitosti v čele s kancelářskými budovami, druhý se zaměřuje na financování exkluzivních a luxusních developerských projektů v ČR i zahraničí. Kromě toho posílila letos INVESTIKA flexibilitu své fondové nabídky a zaznamenala nadstandardní zájem svých klientů o DIP.

Nemovitostní fondy patří v Česku mezi oblíbené druhy investic. Do karet jim hraje historická odolnost v turbulentních obdobích akciových propadů. Můžeme si přitom vybrat retailový nemovitostní fond dostupný prakticky pro každého, anebo eventuálně upřednostnit realitní fond kvalifikovaných investorů poskytující vyšší potenciální výkonnost za podmínky minimální investice alespoň 1 milion korun.

Společnost INVESTIKA nabízí oba typy nemovitostních fondů. První reprezentuje INVESTIKA realitní fond určený hlavně drobným investorům a k druhému patří DYNAMIKA fond unikátních příležitostí, který připadá v úvahu pouze pro kvalifikované investory podle § 272 Zákona č. 240/2013 Sb. o investičních společnostech a investičních fondech. Pojďme si je představit.

INVESTIKA realitní fond

INVESTIKA realitní fond se zaměřuje převážně na trh komerčních nemovitostí ve střední Evropě. Klade primární důraz na kvalitní objekty v atraktivních lokalitách, přinášející dlouhodobě stabilní výnosy. Vznikl již v roce 2015 a po 9 letech své existence obhospodařuje realitní portfolio v celkové hodnotě téměř 20 mld. CZK pro 72 tisíc investorů z Česka i Slovenska podle údajů z konce června. Tím potvrzuje pozici největšího v tuzemsku nabízeného nebankovního nemovitostního fondu pro drobné investory. Lze ho navíc pořídit nejen v základní korunové, ale (od roku 2020) také v eurové třídě. Měnové riziko v korunové třídě téměř ze 100 % zajišťuje. V eurové třídě pak letos zavedl částečné měnové zajištění s tím, že většinu příjmů realizuje právě v eurech.

Představený fond vybírá do portfolia dokončené a ideálně plně obsazené komerční nemovitosti se spolehlivými nájemníky. To nevylučuje okrajové investice do developerských projektů nebo obdobných alternativních aktiv včetně rezidenčního segmentu.

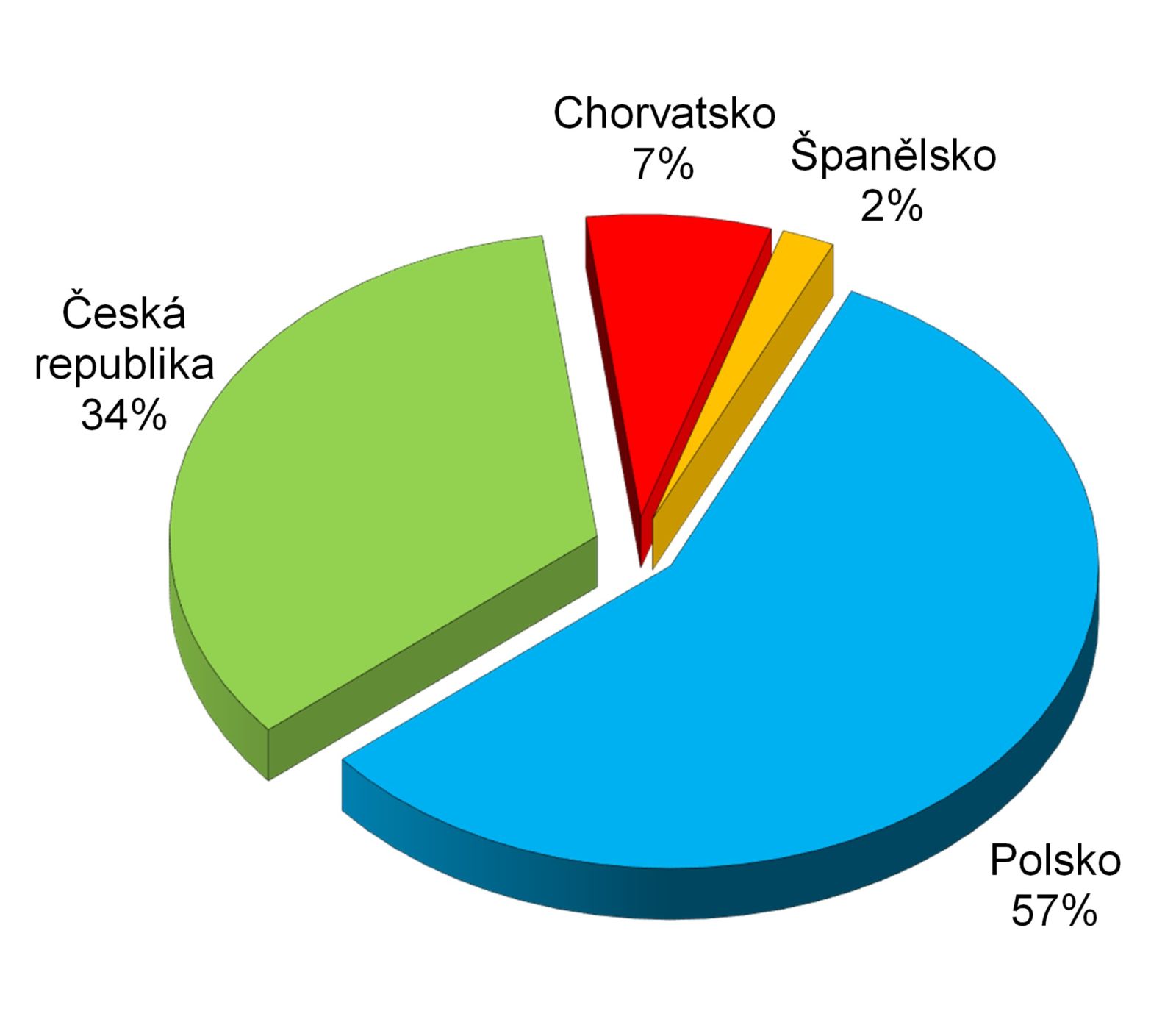

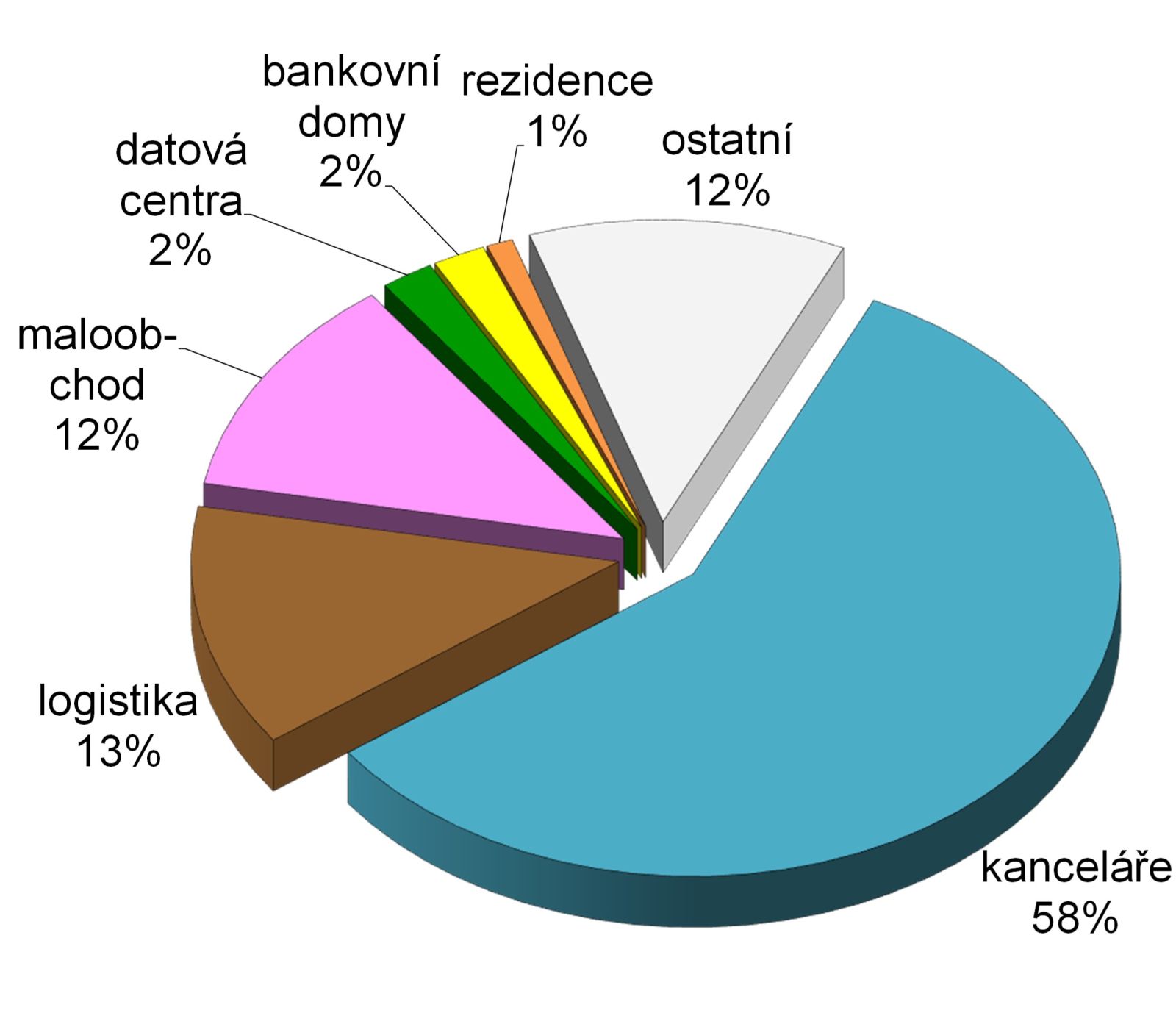

Grafy 1 a 2 ukazují geografické rozložení investic INVESTIKA realitního fondu a jejich sektorovou strukturu podle typu či účelu využití zahrnutých nemovitostí. V rámci zemí se na portfoliu většinově podílejí realitní objekty z Polska a druhé místo zaujímá v grafu 1 ČR s tím, že doplňkové pozice tvoří Chorvatsko a Španělsko. Do roku 2020 přitom fond výlučně cílil na český trh. Jako dominantně preferovaný typ nemovitostí pokrývá kancelářské budovy a solidní zastoupení vyhrazuje v grafu 2 ještě logistickým areálům nebo maloobchodním centrům. Okrajově zohledňuje i řadu dalších dílčích segmentů včetně moderních datových center, což dělá z realitního fondu INVESTIKA jeden z těch sektorově nejdiverzifikovanějších na českém trhu.

Při nemovitostních akvizicích zvažují portfolio manažeři více různých kritérií. Kromě rozumné pořizovací ceny schopné přispět k naplnění dlouhodobého výkonnostního cíle 4 % až 6 % p.a. v korunové i eurové třídě jde hlavně o atraktivitu lokality, strukturu nájemců a nájemních smluv, stabilitu budoucích příjmů z nájmů, technický stav a stáří budovy i další standardní komerční podmínky prodeje.

Zastavme se krátce u pojmu technický stav budovy, kterým se tu často rozumí i její technologické řešení s dopadem na energetickou náročnost a celkovou udržitelnost. INVESTIKA realitní fond totiž prosazuje při řízení portfolia principy udržitelnosti ESG a vyhovuje článku 8 nařízení EU o zveřejňování informací souvisejících s udržitelností v odvětví finančních služeb (SFDR: Sustainable Finance Disclosure Regulation). Požaduje se tak odpovídající certifikace, kterou častěji splňují budovy v Polsku než ČR mj. díky silnější nové výstavbě.

Dalším důvodem k tomu, že se fond v posledních letech rozhodl podstatně preferovat polský trh na úkor českého, je i výrazný převis poptávky po komerčních nemovitostech v ČR ze strany domácích investorů. To tlačí jejich pořizovací ceny nahoru a oslabuje výnosový potenciál pro portfolio. I když za hlavní realitní trhy považuje manažerský tým země střední Evropy, vidí aktuálně nové investiční příležitosti rovněž na západ od našich hranic. Klíčový důraz nicméně klade na prémiové komerční nemovitosti v ekonomicky významných středoevropských městech, kde v nejbližší době plánuje další akvizice. Podle složení portfolia z konce června se typicky jedná o Prahu, Gdyni nebo Katovice v případě kancelářských budov, ale také řadu menších českých měst využívaných u většiny ostatních investic. Fond se typicky zajímá o komerční objekty s tržní hodnotou alespoň 20 mil. EUR.

Zastoupení kancelářských budov hodlá portfolio management dlouhodobě držet kolem 50 %, tedy na mírně nižší úrovni oproti červnu (graf 2). Zamýšlí naopak zdvojnásobit podíl logistických parků, zejména těch s dobrým napojením na dopravní síť. Cílem je držet v tomto segmentu až třetinu portfolia.

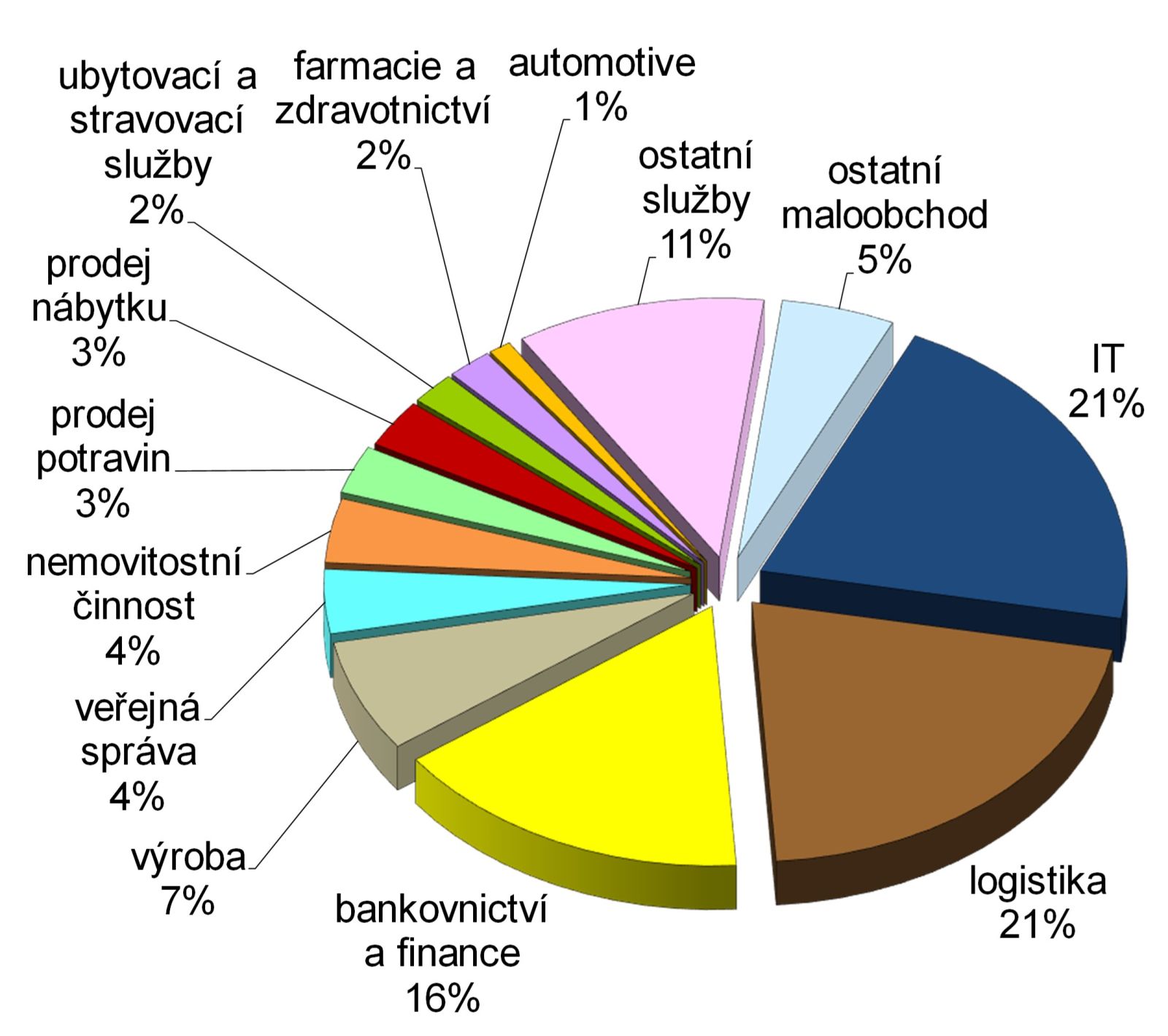

Graf 3 ukazuje složení portfolia INVESTIKA realitního fondu podle oborů podnikání nájemců z konce června. Je vidět, že nájemci pocházejí z širokého spektra odvětví, mezi nimiž však hrají největší roli informační technologie, logistika a finančnictví s celkovou vahou 58 %. V současném nejistém prostředí na finančních trzích a s ohledem na konzervativní způsob investování fondu dostávají v jeho portfoliu přednost nájemci z okruhu nadnárodních až globálních korporací v čele s bankami a velkými technologickými firmami, které mají minimální pravděpodobnost úpadku. Pomyslnou třešničku na dortu, resp. portfoliu tvoří rezidenční segment v podobě luxusních nemovitostí. Ty se pronajímají velmi bohaté klientele, jejíž platební schopnost odolává cyklickým výkyvům ekonomiky.

Stabilitu nájemního výnosu jako klíčového zdroje výkonnosti podporuje i delší než obvyklé trvání nájemních smluv. Vážená průměrná zbývající doba nájmu (WAULT: weighted average unexpired lease term) dosáhla na přelomu pololetí 4,43 roku.

Ve snaze posílit dlouhodobé zhodnocení pro investory pak fond přiměřeně vyžívá finanční páku. Poměr úvěrů na financování nákupů nemovitostí k jejich hodnotě (LTV: loan to value) se aktuálně nachází nad 32 %, nicméně manažerský tým ho plánuje mírně navýšit v reakci na setrvalý pokles úrokových sazeb. Určitou výzvu pro tento záměr představuje opatrnost a selektivita bank v poskytování úvěrů s vysokým LTV. Nabízí se však východisko v podobě jejich silného zájmu o financování kvalitních moderních budov s příslušnými environmentálními certifikacemi. V rámci sledované konzervativní strategie zamýšlejí manažeři fondu držet ukazatel LTV do 50 %, jakkoliv jim regulace dovoluje jít až k 70 %.

Portfolio, které dohromady zahrnuje asi 50 nemovitostí a 350 nájemců, se tak vyznačuje výraznou regionální a odvětvovou diverzifikací, stejně jako vysokou bonitou nájemců a kvalitou s nimi sjednaných nájemních smluv na delší dobu. Samozřejmostí jsou u nich inflační doložky.

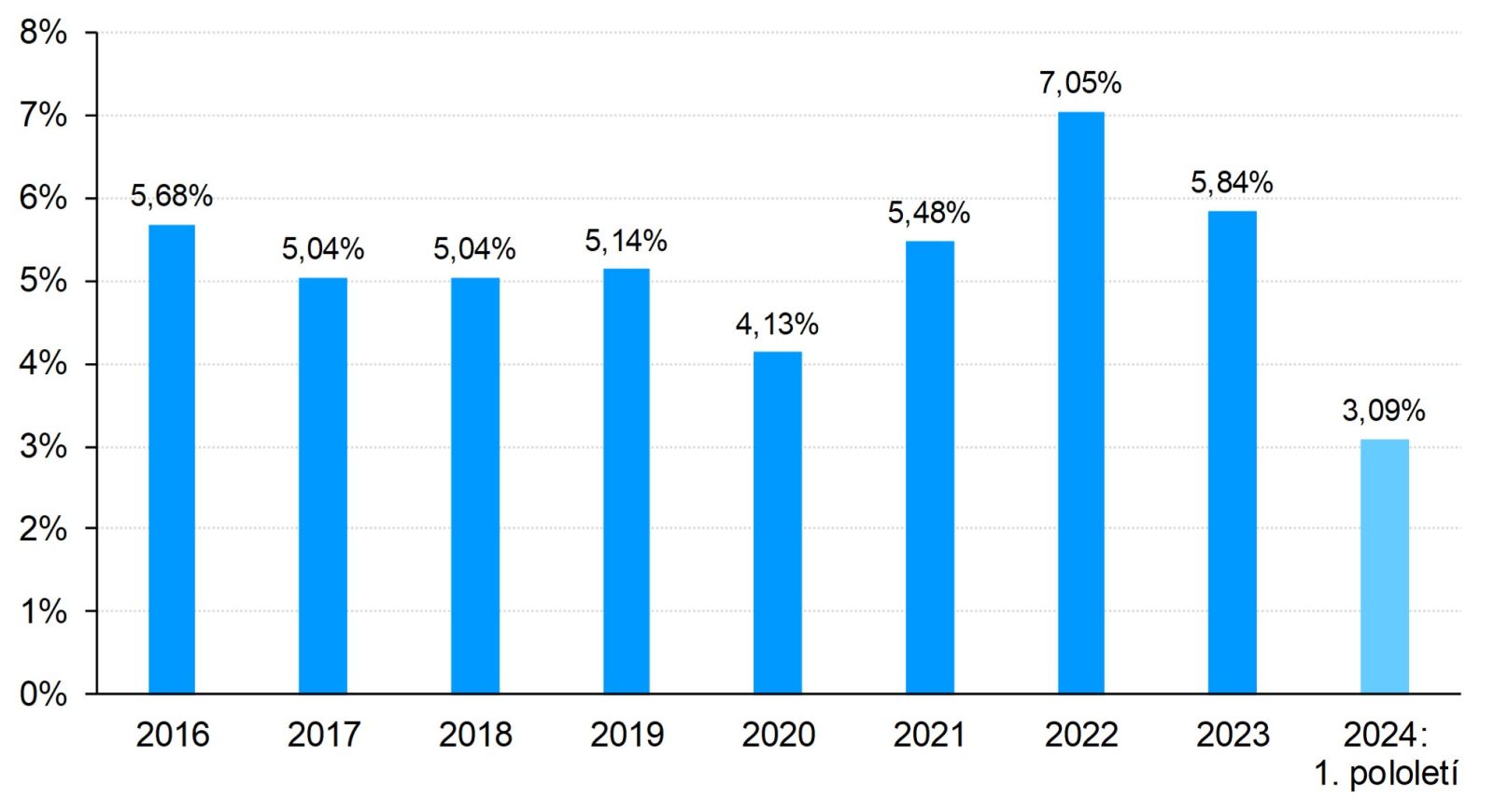

INVESTIKA realitní fond může oslovit nové investory zvláště v současném nejistém prostředí na finančních trzích, doprovázeném na jedné straně valuačními, geopolitickými nebo makroekonomickými riziky akciových investic a na druhé straně snižující se atraktivností dluhopisových investic vlivem klesajících úrokových sazeb či výnosů do splatnosti. Důvěru v dosavadní způsob řízení fondu vzbuzuje historicky osvědčená schopnost portfolio managementu plnit dlouhodobý výkonnostní cíl 4 % až 6 % p.a., jak dokládá graf 4. Je však třeba také upozornit na základní pravidlo jakéhokoli investování, že příznivá minulá výkonnost negarantuje budoucí zhodnocení. Ve scénáři závažné finanční krize s negativním dopadem na středoevropské nemovitostní trhy nelze ani u tohoto fondu vyloučit ztrátu.

Investor také musí počítat s určitými ústupky na straně likvidity ve srovnání s klasickými akciovými, dluhopisovými nebo smíšenými fondy. Podle tabulky 1 se hodnota podílového listu INVESTIKA realitního fondu stanovuje na měsíční bázi a stejná frekvence platí i pro vypořádání nákupních a prodejních pokynů. Doporučená doba držení fondu činí alespoň 5 let, nicméně investor může ve fondu zůstat libovolně dlouhou dobu – kratší i delší, než je ta doporučená.

K výhodám fondu patří zanedbatelná minimální investice a neexistence výkonnostní odměny při akceptovatelné nákladovosti pod 2 % p.a. Jako pozitivum se také jeví zohlednění inflačního faktoru v investičním procesu díky prosazovaným inflačním doložkám nájemních smluv. Když si odmyslíme bezprecedentně náročný stagflační rok 2022, dokáže fond typickou nominální výkonností kolem 5 % p.a. překonat obvyklou inflaci v ČR, která se letos pohybuje mezi 2 % až 3 % y/y.

| parametr | třída CZK | třída EUR | třída investiční CZK |

| ISIN třídy | CZ0008474830 | CZ0008475902 | CZ0008476314 |

| minimální investice (pravidelná i jednorázová) | 100 Kč | 4 EUR | 10 000 000 Kč |

| vstupní poplatek | max. 4 % | max. 4 % | 0% |

| výstupní poplatek | 0% | 0% | 0% |

| poplatek za obhospodařování p.a. | 1,70% | 1,70% | 0,85% |

| poplatek za administraci p.a. | 0,15% | 0,15% | 0,15% |

| frekvence oceňování a obchodování | měsíčně | měsíčně | měsíčně |

| datum vzniku třídy | 16.09.2015 | 01.01.2020 | 25.01.2024 |

| Zdroj: web společnosti INVESTIKA | |||

INVESTIKU realitní fond celkově hodnotíme jako zajímavé řešení pro investory, kteří usilují o nadstandardní rizikově vážený výnos bez krajních preferencí v podobě maximalizace zhodnocení za cenu vysoké volatility nebo minimalizace tržní ztráty za cenu osekání výkonnostního potenciálu. Fond zkrátka splňuje požadavky na smysluplný kompromis mezi akciovými a dluhopisovými investicemi a bude tak působit jako užitečný diverzifikační doplněk ve většině investičních portfolií.

DYNAMIKA fond unikátních příležitostí

Jak už bylo uvedeno, základní odlišnost tohoto fondu oproti předchozímu spočívá ve skutečnosti, že je určen pouze pro kvalifikované investory, kteří mají k dispozici volný 1 milion CZK a rozumí dobře jeho strategii i díky dostatečným vlastním zkušenostem s investováním. Podstatný rozdíl od INVESTIKA realitního fondu existuje i v samotné investiční strategii, kdy DYNAMIKA fond unikátních příležitostí zpravidla nedrží v portfoliu nemovitosti, ale místo toho financuje jejich výstavbu. Lze ho charakterizovat jako v korunové třídě dostupný dynamický fond, který se zaměřuje na financování exkluzivních a luxusních developerských projektů v ČR i zahraničí. Ty obvykle zahrnují prémiové nemovitostní komplexy ve fázi výstavby nebo přípravy.

DYNAMIKA fond unikátních příležitostí (někdy uváděn pouze jako fond DYNAMIKA) vznikl v roce 2019 a za prvních 6 let své existence spravuje přibližně 1,7 miliardy CZK. V portfoliu drží zpravidla jiná než realitní aktiva, zejména pohledávky a kapitálové účasti v obchodních společnostech. DYNAMIKA totiž financuje samostatného developera, který realizuje výstavbu konkrétních projektů. Je přitom zajištěna obchodními podíly developera a dalšími zástavami pro případ, že by se ten dostal do finančních potíží a nemohl DYNAMICE splácet úrok. Předpokládá se však pozitivní vliv developmentu na hodnotu dotyčných nemovitostí a tedy i úroveň zajištění úvěrů. DYNAMIKA sama o sobě nevybírá projekty k výstavbě, nicméně ve vztahu k developerům dbá na faktory udržitelnosti a vyhovuje článku 8 nařízení SFDR podobně jako předchozí fond.

Kvalifikovaný investor může od DYNAMIKY očekávat silné dlouhodobé zhodnocení přes 6 % p.a. s výše naznačeným rizikem platební neschopnosti developera. Na druhé straně, dosahování výkonnostních cílů v popsané strategii moc nezávisí na vývoji ekonomického cyklu a DYNAMIKA tak poslouží jako zajímavý diverzifikační nástroj vedle klasických akciových a dluhopisových investic. Jejím dosud nejúspěšnějším počinem se jeví financování mnohonásobně oceněného MOLO Lipno Resortu. Jde o nejdelší suchozemské molo ve střední Evropě s luxusními apartmány a špičkovou gastronomií na břehu lipenské přehrady, které bylo vyznamenáno cenami Best of Realty 2022 a Stavba roku Jihočeského kraje 2022.

V současnosti financuje DYNAMIKA fond unikátních příležitostí více než 10 velkých developerských projektů v různých fázích. Jde hlavně o pokračování zmíněného úspěšného projektu MOLO Lipno Resort a dále např. o rezidenční výstavbu v Plzni nebo zahraničí, která klade důraz na cenově stabilní a předvídatelné lokality. Vedle solidní geografické diverzifikace sleduje tento fond i žádoucí rozdělení investic mezi různé realitní sektory s dominancí rezidencí a služeb. Menší část plánovaných investic pak směřuje do polyfunkčních developerských projektů či kanceláří.

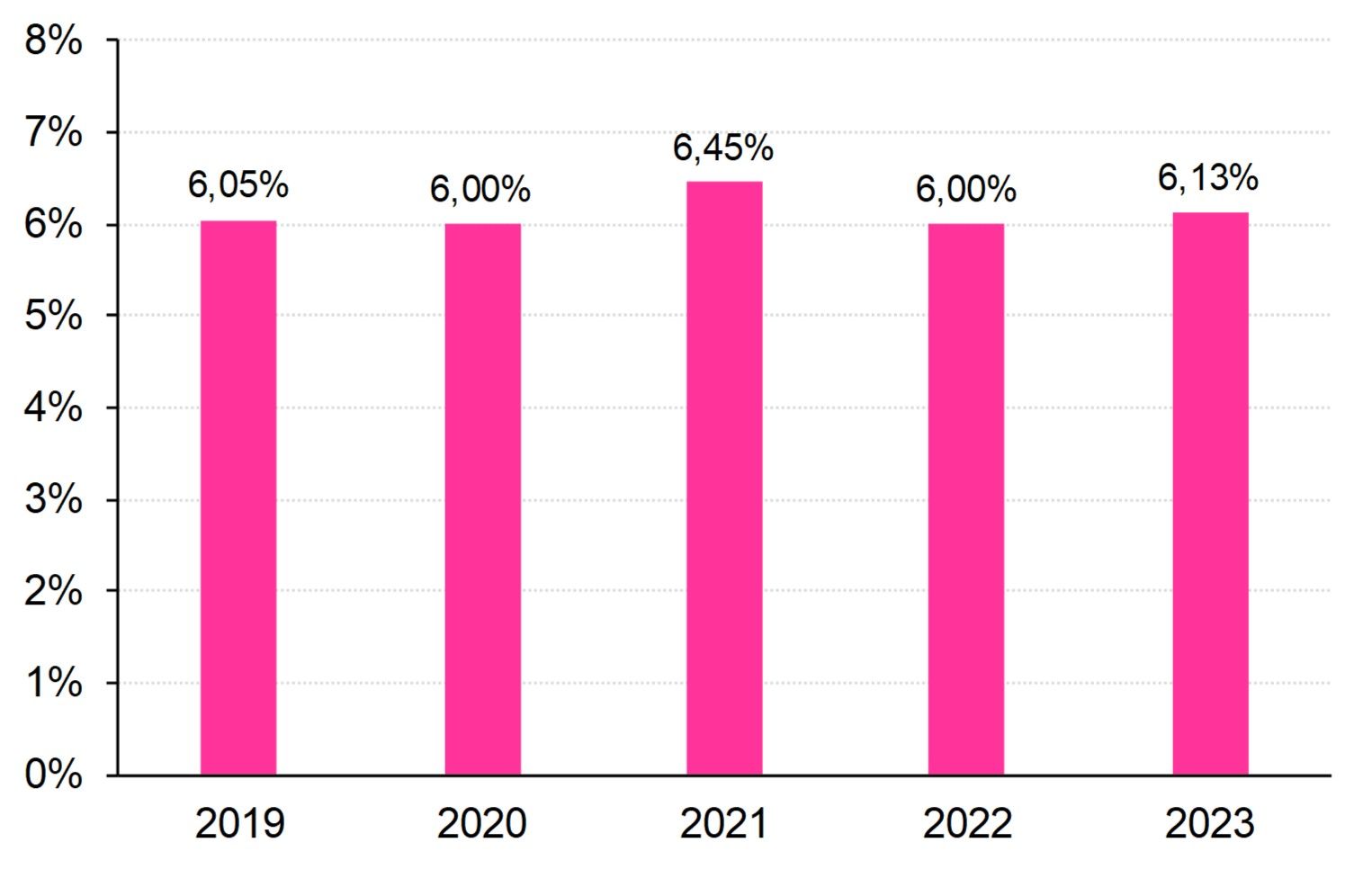

DYNAMIKA fond unikátních příležitostí zatím plní svůj výkonnostní cíl 6 % p.a. nebo více (graf 5). Může se kromě toho pochlubit stabilitou dosažených výnosů za jednotlivé kalendářní roky 2019 až 2023 právě blízko uvedeného cíle, což u prosazované dynamické strategie rozhodně není samozřejmostí. To svědčí o profesionálním a kvalitním řízení portfolia manažerským týmem.

Kvalifikovaný investor s dynamickým profilem tak má k dispozici příhodný nástroj schopný často vylepšit rizikově vážený výnos vlastního portfolia. Přesto by měl jako druhou stranu mince vzít v úvahu omezenou likviditu představeného fondu a v neposlední řadě i jeho nezanedbatelnou nákladovost, zejména vyšší vstupní poplatek (tabulka 2). Investice do něj na kratší dobu než doporučených 5 let nemusí být z tohoto pohledu ideální. Pokud však bude dynamický kvalifikovaný investor držet DYNAMIKU v rozumné váze alespoň střednědobě nebo nejlépe dlouhodobě, obohatí si portfolio o přínosný diverzifikační doplněk, který si navíc umí výkonnostně poradit s tuzemskou inflací až na extrémní stagflační exces jako v roce 2022.

| parametr | třída CZK |

| ISIN | CZ0008475670 |

| minimální investice | 1 milion Kč* |

| vstupní poplatek | 5% |

| výstupní poplatek | 7 % do 3 let od vydání podílových listů |

| poplatek za obhospodařování p.a. | 1,20% |

| poplatek za administraci p.a. | 0,05% |

| frekvence oceňování | měsíčně |

| frekvence obchodování | denně |

| datum vzniku třídy | 20.09.2018 |

| Zdroj: web společnosti INVESTIKA *100 tisíc Kč při splnění podmínky, že souhrnná výše všech investic do fondů obhospodařovaných nebo administrovaných společností INVESTIKA bude činit minimálně 1 milion Kč. | |

Řada flexibilních novinek a silné postavení v DIPu

Společnost INVESTIKA umožňuje tuzemským klientům investovat i do jiných fondů, které nemají v hledáčku nemovitostní aktiva. Do její hlavní nabídky patří kromě již představené dvojice INVESTIKA realitní fond a DYNAMIKA fond unikátních příležitostí také fondy EFEKTIKA, MONETIKA a EUROMONETIKA zaměřené v uvedeném pořadí na americký akciový trh, korunový a eurový peněžní trh. Letošní rok se pro ně staly zásadní některé novinky, zvyšující jejich vzájemnou synergii i celkovou nápomocnost pro řízení individuálního portfolia nebo vytváření finanční rezervy na stáří.

Jde zejména o spuštění online mobility mezi jednotlivými investičními fondy, která usnadňuje přesun peněz z jednoho fondu do druhého. V současné době klesajících úrokových sazeb se dá např. z korunového peněžního fondu MONETIKA, který odvozuje svou výkonnost od 2T repo sazby ČNB, rychle přejít do dynamičtějších fondů s vyšším výkonnostním potenciálem – typicky do nemovitostního. To zvyšuje komfort v návaznosti na možnost pravidelného vyplácení renty z fondů dostupných retailovým klientům. Rentu lze dostávat v jakékoli zvolené frekvenci (týdenní, měsíční, čtvrtletní apod.).

Uvedené kroky a nastavení uspokojí řadu praktických potřeb běžného investora při správě vlastního portfolia včetně jeho dostatečné diverzifikace. Navíc došlo k rozšíření flexibility také u fondu DYNAMIKA pro kvalifikované investory, kde lze požádat o odkup bez výstupního poplatku již po 25 měsících držení s tím, že k vyplacení prostředků dojde do 12 měsíců od podání žádosti. Mezitím se bude nevypořádaný podíl ve fondu DYNAMIKA ještě 11 měsíců zhodnocovat, než bude odkoupen, i když standardní postup ve světě FKI vychází ze zafixování odkupní ceny hned po podání žádosti k odkupu podílu na konkrétním FKI.

Vylepšení pravidel nakládání s fondy společnosti INVESTIKA pro drobné i kvalifikované investory vnáší do jejich nabídky důležité synergické efekty, které nejspíš působí pozitivně také na letos spuštěný režim dlouhodobého investičního produktu (DIP). Podle dostupných dat za 1. pololetí 2024 má totiž společnost INVESTIKA mezi více než 30 poskytovateli DIPu v ČR výrazně nadproporcionální zastoupení přes 10 %. To se dá hodnotit jako velký úspěch.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.