J&T Realitních akcií a dluhopisů OPF

Specifický, úzce sektorově vymezený aktivně řízený smíšený fond, který se zaměřuje zejména na špatně oceněné, tedy podhodnocené realitní společnosti na západních trzích.

Nemovitostní fondy, investující přímo do různých nemovitostí, jsou v České republice celkem populární. Mají své výhody i nevýhody. Nicméně získat expozici na nemovitostní sektor jde i jinak. Například přes akcie nebo dluhopisy realitních společností.

Právě touto cestou se vydal fond J&T Realitních akcií a dluhopisů OPF, který vznikl o prázdninách loňského roku. A protože má tedy za sebou takřka roční historii, neuškodí se na fond podívat více v detailu.

Sázka na podhodnocené společnosti

Podle portfolio manažera fondu Marka Ševčíka byl příběh vzniku fondu vlastně celkem jednoduchý. V období zvyšování úrokových sazeb zažily mnohé evropské realitní akcie masivní propady, srovnatelné s nemovitostní krizí v USA z roku 2007. Bavíme s tedy o poklesech až o 80 %.

Při následné analýze ovšem s kolegy dospěli „k názoru, že propady byly neadekvátní a strach přehnaný. Ceny fyzických nemovitostí poklesly od maxim o cca 15 %, nájmy dále rostou. Trh potrestal ale i ziskové firmy, které mají dluh pod kontrolou a vyšší sazby finančně zvládnou.“ A tím je vlastně určena základní strategie fondu. Nicméně popořadě.

Fond J&T Realitních akcií a dluhopisů OPF ve svém portfoliu kombinuje akciové a dluhopisové investice. Jak je přitom zřejmé z názvu fondu i výše popsané strategie, portfolio je složeno z cenných papírů firem podnikajících v nemovitostním sektoru, ať už se zabývají jejich správou či nemovitosti přímo vlastní.

Podstatné také je, že se jedná o aktivně řízený fond, přičemž minimální podíl akciové i dluhopisové složky je 30 %, a maximální poté 70 %. Jinak řečeno, fond má ve váze akcií a dluhopisů poměrně volnou ruku. Neutrální složení sice počítá s rovnoměrným zastoupením, tedy 50/50, nicméně podle rozhodnutí portfolio manažerů se tento poměr může měnit, v rámci zmíněných limitů. Regionálně se fond zaměřuje zejména na Evropu a Severní Ameriku, respektive ještě konkrétněji, hlavním zamřením je západní rezidenční bydlení. Fond nesleduje žádný benchmark.

| Typ fondu | speciální fond kolektivního investování, otevřený podílový fond |

| Správce fondu | J&T INVESTIČNÍ SPOLEČNOST, a.s. |

| Depozitář fondu | ATLANTIK finanční trhy, a. s. |

| Manažer fondu | Ing. Marek Ševčík |

| Datum zahájení činnosti | 15. 8. 2023 |

| Minimální vstupní investice | 300 CZK |

| Poplatek za správu | aktuálně 1,00 %; max. 2,00 % z průměrné roční hodnoty fondového kapitálu |

| Stanovení aktuální hodnoty | denně |

Podíváme-li se na investiční strategii trochu více v detailu, pak platí, že portfolio manažeři hledají „konzervativně zadlužené majitele západních bytů, jejichž akcie lze koupit za cca polovinu toho, čemu odpovídá hodnota jejich nemovitostí“. V principu tak jde bottom up přístup, kdy se analyzuje firma po firmě.

Aby mohly být akcie dané společnosti zařazeny do portfolia musí splňovat několik kritérií. Předně, daná společnost musí mít maturity úvěrů rozprostřeny v čase, aby bylo eliminováno riziko, že dané firmě časové okno vysokých sazeb skokově navýší cenu financování z roku na rok. Akcie v portfoliu také musí reportovat dluh maximálně v objemu 50 % vůči cenám nemovitostí, které se znalecky přeceňují dvakrát ročně. Jinak řečeno, daná společnost by měla pracovat s LTV do 50 %.

Pokud jde o způsob výběrů konkrétních dluhopisů do portfolia, pak platí, že hlavním kritériem je již zmíněné krytí dluhu. Jinak jsou uplatňovány standardní postupy jako u ostatních dluhopisových fondů J&T, s kterými má společnost bohaté zkušenosti.

Výsledkem by mělo být portfolio, které tvoří rámcově cca 15 konkrétních akcií a 15 dluhopisů.

Koncentrované portfolio s jasným cílem

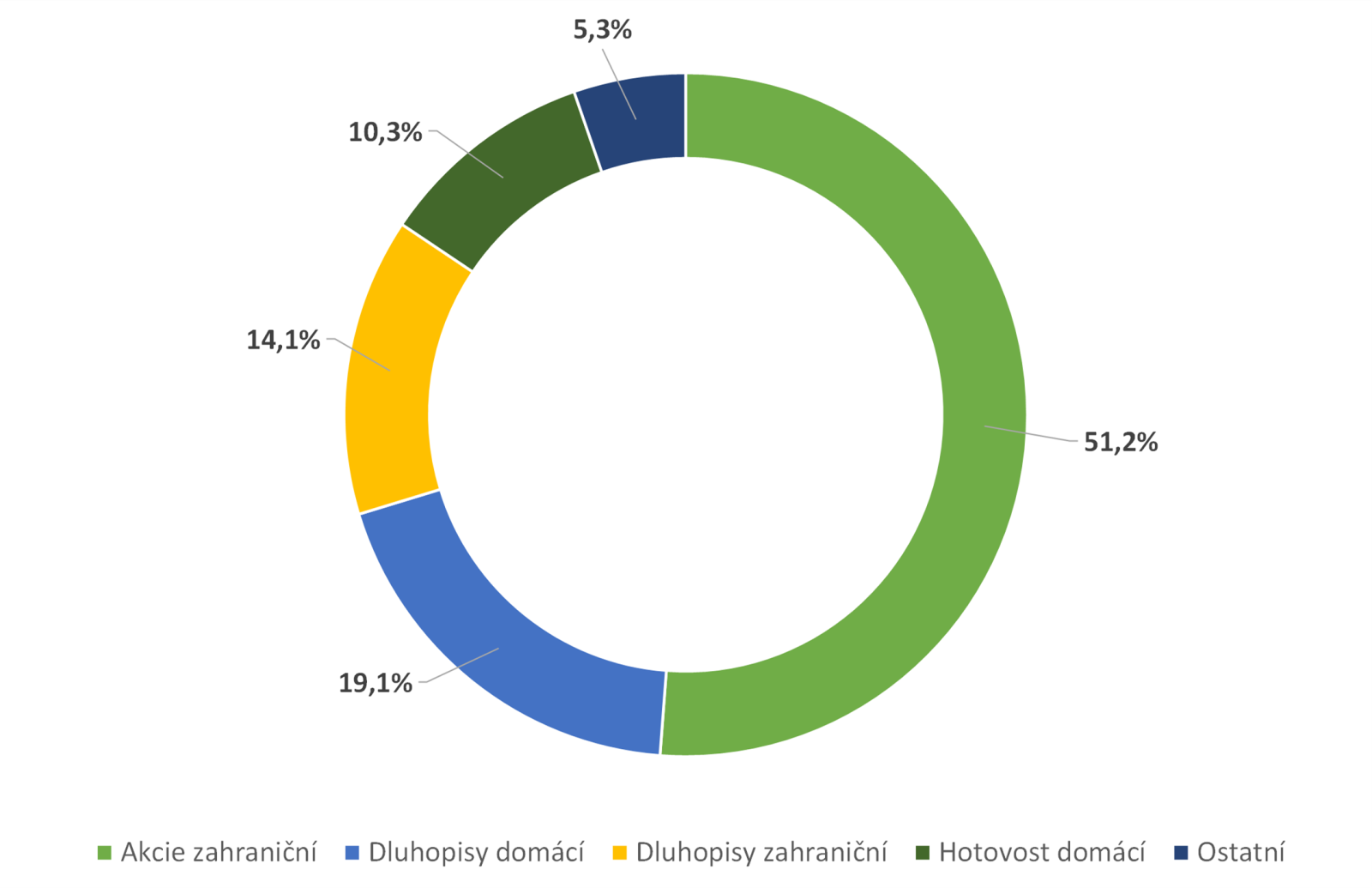

Složení portfolia ke konci června zachycuje graf 1, resp. tabulka 2 s největšími pozicemi. Jak je z grafu patrné, portfolio je aktuálně mírně převážené do akcií, což souvisí s tím, že v nich portfolio manažeři vidí vyšší potenciál. Zároveň platí, že v portfoliu je stále možné najít cca 5 % ETF a fondů, což je ale pouze pozůstatek ze začátků fondu, kdy bylo nutné s nižšími prostředky vytvořit rozumnou expozici. Aktuálně se již portfolio manažeři skutečně zaměřují na konkrétní společnosti.

| Grand City Properties | 10,0% |

| Vonovia | 9,9% |

| LEG Immobilien | 9,8% |

| Aedifica | 8,7% |

| Derwent London | 4,6% |

Z tabulky 2 je zřejmé, že portfolio je poměrně hodně koncentrované, když 3 tři největší pozice tvoří 30 % fondu a čtyři pak 40 %. To je nicméně zcela cílené, protože portfolio manažeři vnímají fond jako úzce zaměřenou příležitost využívající specifickou, dle názoru portfolio manažerů časově omezenou, situaci na trhu. Dalším důvodem vyšší koncentrace je pak jednoduše nedostatek realitních firem kotovaných na burze, které se zabývají rezidenčním bydlením.

Pokud jde o konkrétní výhled, Marek Ševčík dodává že „u fyzických německých nemovitostí čekáme letos zhruba stagnaci, příští rok růst po dvou až třech letech poklesu. V tomto období ale došlo k omezování výstavby a nyní se staví cca pouze polovina státem plánovaného ročního objemu (200 tis. namísto 400 tis.) Jde o faktor s určitou setrvačností a nižší nabídka bytů ceny v podpoří. Vedle toho čekáme pokles úrokových sazeb. Otázka je jak hluboko a jak rychle, ale trend vidíme neporušen – sazby směřují níže než v minulých letech.

Co se týče akcií na burze, za kterými jsou ony fyzické nemovitosti, tak tam čekáme pozitivní vývoj. Pokud nemovitosti očistíte o dluh, získáte hodnotu, která připadá na akcionáře. Ale tyto akcie lze nyní koupit za zhruba polovinu toho, co ty akcie reprezentují. Trend dle všeho již započal, ale očekáváme další snižování této relativně vzácné diskrepance. Trh by měl tuto mezeru nadále snižovat tj. měla by růst cena akcie, aby dohnala ten reálný, fyzický trh.“

Výnos, poplatky a co je ještě dobré vědět.

Všechny základní informace o fondu J&T Realitních akcií a dluhopisů OPF shrnuje již tabulka 1. Vzhledem k tomu, že jde o fond pro retail, je minimální investice nastavena na velmi nízkých 300 CZK. Aktuální manažerský poplatek činí 1 % a celková nákladovost by poté dle KIDu měla dosáhnout na cca 2,79 %. Výrazně vyšší celková nákladovost než manažerský poplatek do značné míry souvisí s rozjezdem fondu, kdy se například některé fixní náklady rozpočítávají na menší celkový objem majetku pod správou.

Pokud jde o doporučený investiční horizont, tak ten činí 5 let, což je přirozeně dáno tím, že jde de facto o smíšený fond kombinující akcie a dluhopis. Navíc velmi úzce zaměřený.

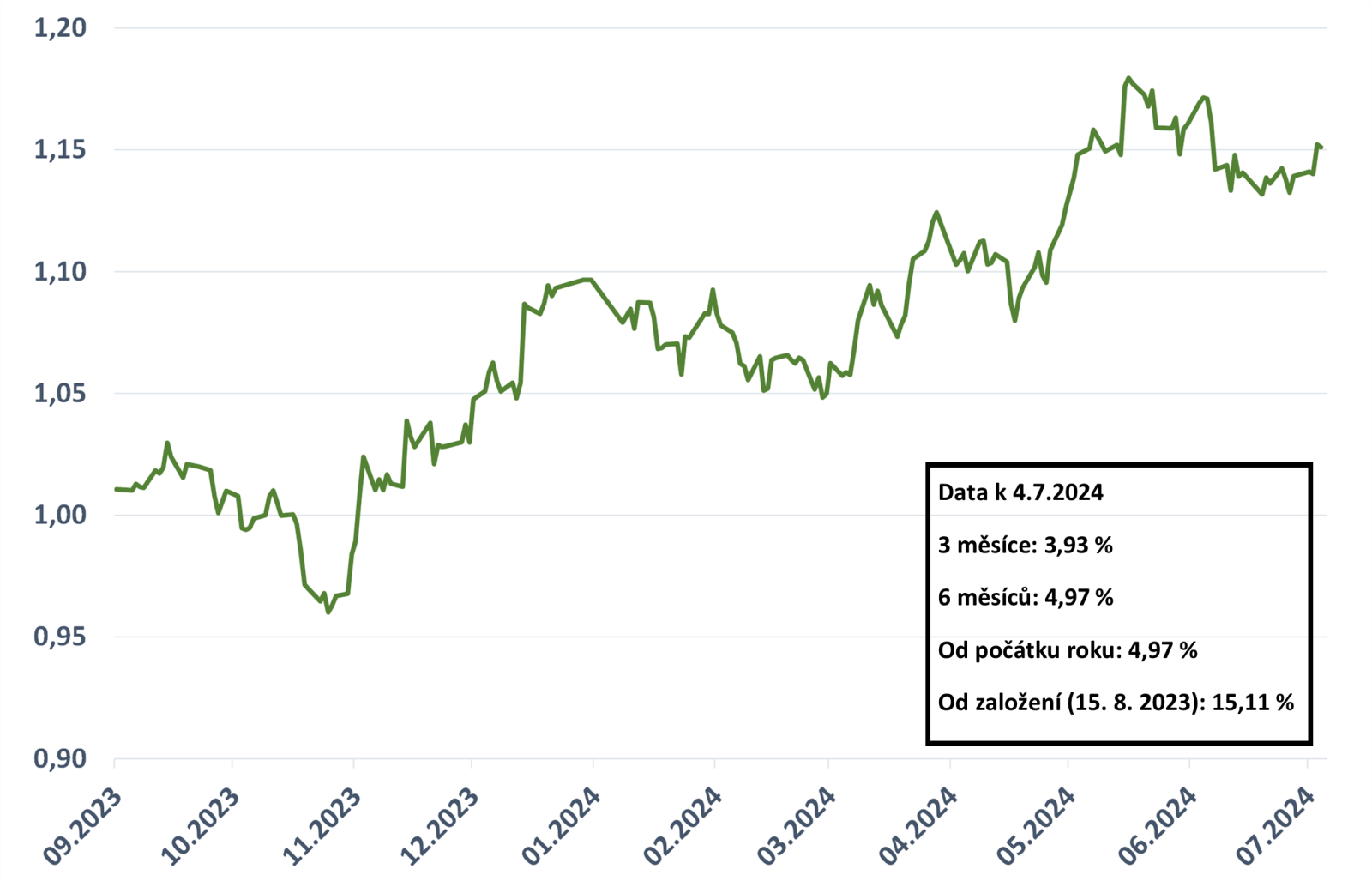

To, co většinu investorů zajímá asi nejvíce, tedy dosavadní výkonost, zachycuje graf 2. Jak je z něj vidět, fond si prozatím nevede vůbec špatně, i když je potřeba přihlédnout k tomu, že jde přeci jen zatím o krátký časový úsek.

J&T Realitních akcií a dluhopisů OPF je specifickým fondem, který může posloužit jako zajímavý sektorově orientovaný doplněk portfolia spíše méně rizikově averzním investorům. Tedy těm, kteří hledají zajímavé investiční příležitosti a nevadí jim podstoupit tomu odpovídající riziko.

Základní myšlenka fondu je vlastně jasná. Na západních trzích se objevují příležitosti s nesprávně oceněnými realitními společnostmi, jejichž cena akcií propadla daleko více, než by odpovídalo situaci na trhu. A fond se snaží těchto příležitostí využít. Pokud tedy tento názor sdílíte, nebo prostě chcete vaše portfolio doplnit o úzce profilovaný fond (samozřejmě s vahou odpovídající takto koncentrované a specifické investici), pak stojí J&T Realitních akcií a dluhopisů OPF za zvážení. Je to určitě něco jiného, než klasické nemovitostní fondy.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.