Co čekáme v roce 2025? Akciový růst zpomalí a státní dluhopisy více zohlední kreditní riziko.

Makroekonomicky předpokládáme zachování růstu reálného HDP ve významných investičních regionech včetně Evropy s tím, že inflace může vystrčit růžky zejména v USA. Akciové trhy by měly v základním scénáři přinést slabší zhodnocení než v předchozích 2 letech, avšak vykázat stále dobrou kladnou výkonnost. Na tu mají šanci i evropské dluhopisy investičního stupně nebo korporátní dluhopisy s vysokým výnosem z USA. Dolar může poněkud zkorigovat nedávné výrazné posílení.

Hlavní myšlenky článku:

- V základním scénáři předpokládáme, že výkonnost hlavních akciových i dluhopisových indexů se normalizuje, resp. přiblíží dlouhodobým průměrům. Nebude tedy již tak skvělá jako v letech 2023 a 2024, ale ani nenastanou citelné ztráty.

- I když americká ekonomika letos nejspíš stále poroste rychlejším tempem než evropská, věříme v poněkud silnější zhodnocení evropských akcií než amerických z důvodu podstatně výhodnějších evropských valuací a rizika oživení inflačních tlaků v USA.

- K základnímu scénáři, jehož pravděpodobnost vidíme jasně nad 50 %, uvádíme i alternativní scénáře. K těm pesimistickým patří rozšíření válečných (vojenských) konfliktů, nástup obchodních válek a prohloubení rozpočtových deficitů významných vyspělých zemí. Naopak optimistickou alternativu představuje další úspěšný rozvoj AI, vedoucí k podstatně lepší monetizaci jejích nástrojů či aplikací a zvýšení produktivity v ekonomice.

Za uplynulé 2 roky dovedla většina diverzifikovaných portfolií s dominantním pokrytím hlavních tříd aktiv silně zhodnotit. Pro letošek v základním scénáři očekáváme, že takové investorské žně se již nebudou opakovat, ale na druhé straně by neměly nastat ani výrazné celoroční ztráty, přestože během roku nelze vyloučit (dočasně) zvýšenou volatilitu na finančních trzích. Celkově tak počítáme s normalizací výkonnosti klíčových akciových a dluhopisových indexů nebo alespoň jejím přiblížením dlouhodobým průměrům. S menší pravděpodobností přesto mohou nastat odchylné vedlejší scénáře, které zmíníme dále.

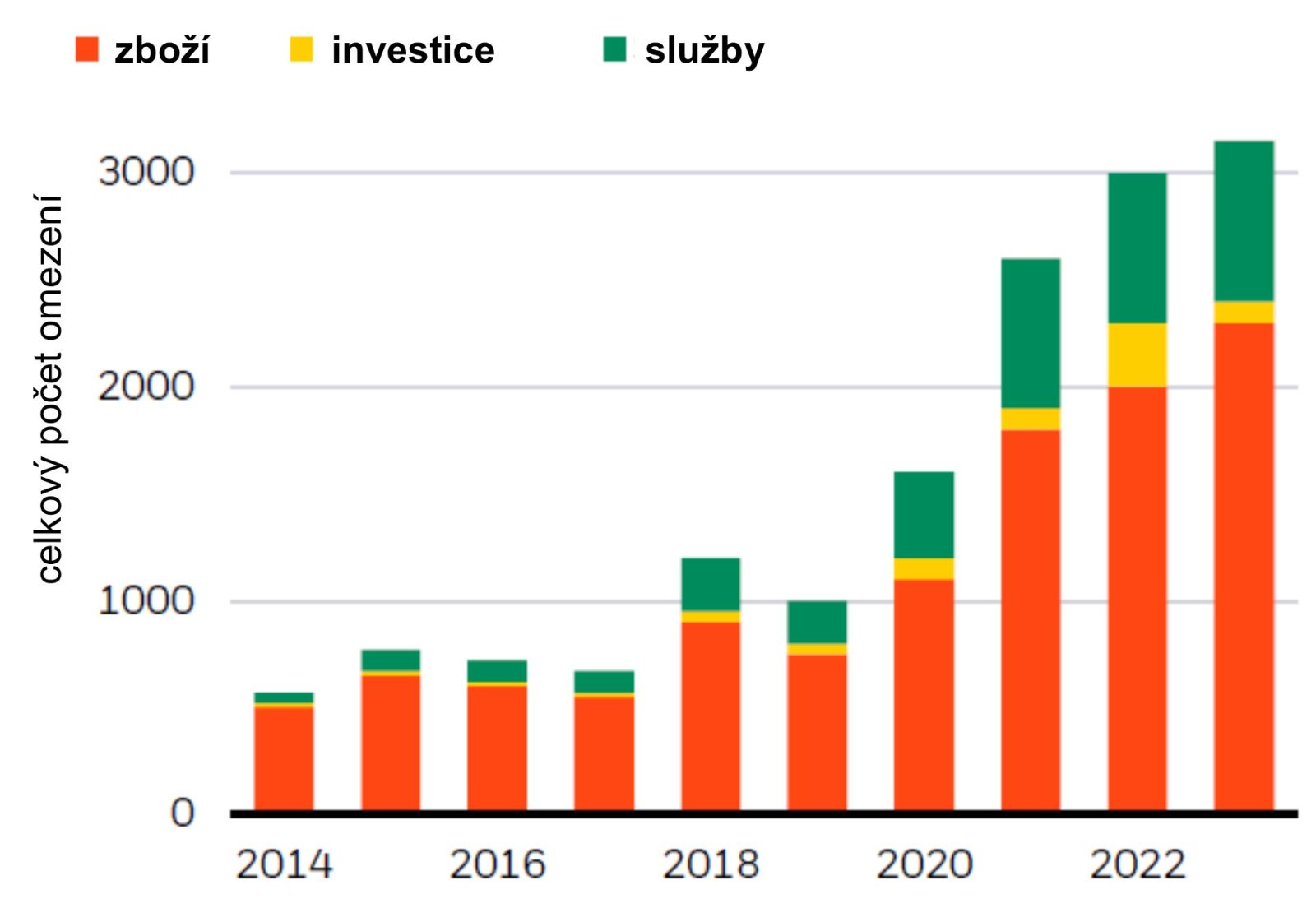

Na úvod podotkněme, že v posledních 2 až 4 letech začaly globální ekonomiku a světové finanční trhy významně ovlivňovat dva stěžejní megatrendy. Prvním je rychlý rozvoj (generativní) umělé inteligence, který přináší pozitivní nabídkový šok s šancí na podstatné zvýšení produktivity práce a růstových vyhlídek zejména vyspělých ekonomik při současném zlevnění výrobních procesů nebo poskytovaných služeb. Naopak prohlubování protekcionismu (graf 1) a vzestup geopolitických sporů včetně válečných konfliktů vede k častým negativním nabídkovým šokům na pozadí odklonu od globalizace. V kontrastu s fenoménem AI se takové dění běžně projevuje stagflačními impulsy, které tlačí nahoru inflaci a zároveň zpomalují globální ekonomický růst.

Pokračování článku je dostupné pro předplatitele

Odemkněte si exkluzivní obsah webu FOND SHOP

- Aktuální a srozumitelné informace z oblasti investování a finančního plánování.

- Neomezený přístup k obsahu webu, včetně archivních a prémiových článků.

- Autentický zdroj rad, tipů a know-how pro úspěšné investiční rozhodování.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.