Co očekávají přední investiční banky a správci aktiv od roku 2025?

Výhledy významných institucí v roce 2025 převážně očekávají hladké přistání globální ekonomiky, zdůrazňují však možná rizika spojená s napjatou geopolitickou situací v určitých regionech. Všeobecný vývoj cenové hladiny ve vyspělých ekonomikách je na dobré cestě k inflačním cílům, což povede centrální banky k pokračování ve snižování úrokových sazeb. Globální akciové trhy by měly zaznamenat další silný rok, posilovat by nadále měl dolar. Výnosy do splatnosti státních dluhopisů na poli rozvinutých trhů budou v reflexi na ekonomické dění klesat, zajímavou příležitost mohou přinést i dluhopisy korporátní.

V nedávném článku jsme představili výhled časopisu FOND SHOP pro tento rok. Nicméně nikdo nemá křišťálovou kouli a jak se říká víc hlav víc ví. Proto neuškodí podívat se na to, jak se na rok 2025 dívají různé významné investiční banky a správci aktiv. Jak tedy vše vidí BlackRock, J.P. Morgan, Vanguard, Morgan Stanley, Amundi a další?

Ekonomický výhled

Spojené státy americké

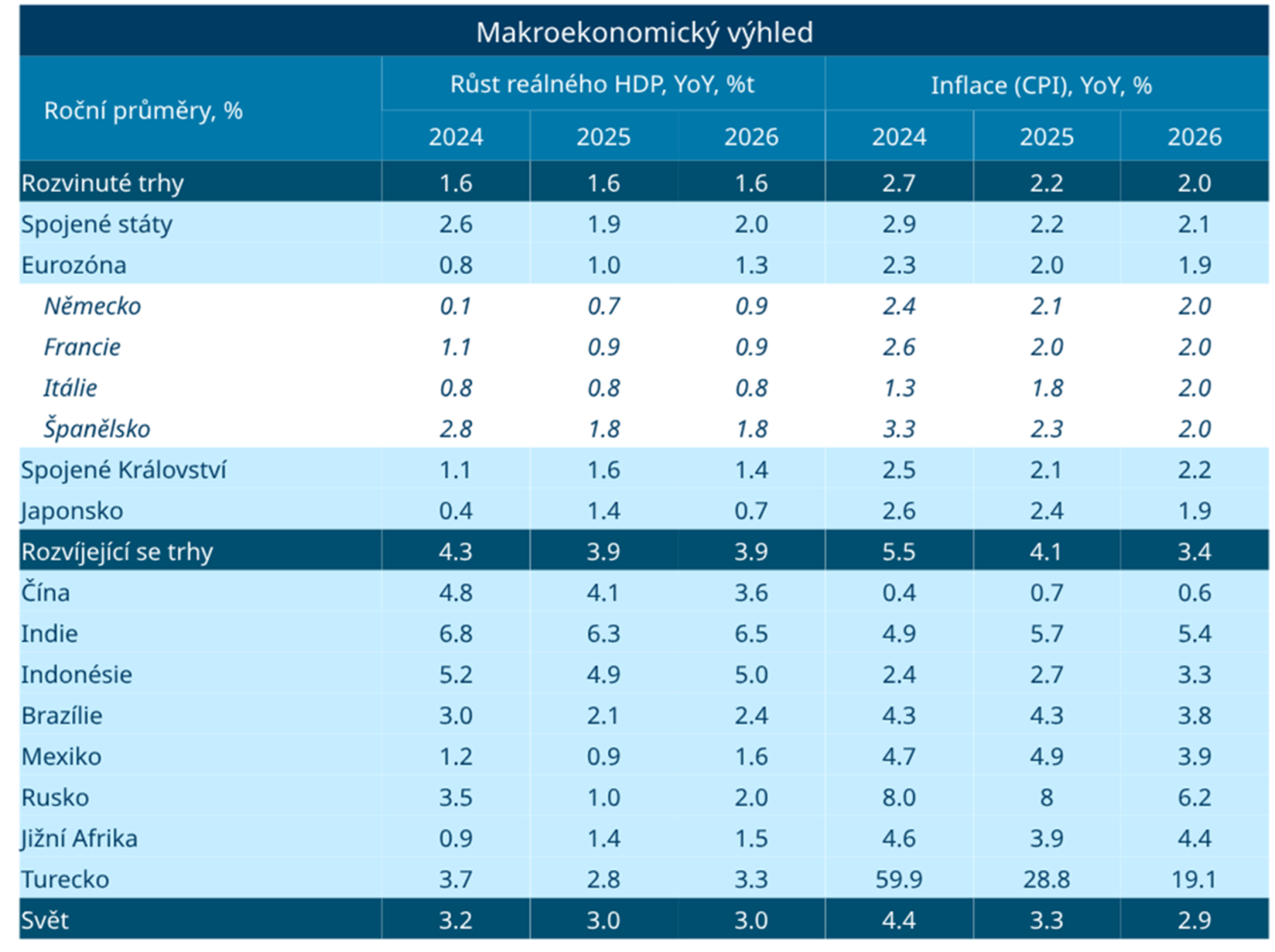

Výhled na ekonomiku Spojených států amerických je všeobecně pozitivní, očekává se solidní růst, který předčí ostatní země vyspělých trhů, výsledek však již zřejmě nebude tak robustní jako v roce 2024. Růst hrubého domácího produktu by se měl v roce 2025 pohybovat okolo +1,9-2,1 % oproti odhadovaným +2,6 % za rok 2024. Větší víru v americkou ekonomiku oproti konsenzu má pak Goldman Sachs, který očekává růst až okolo +2,5 %.

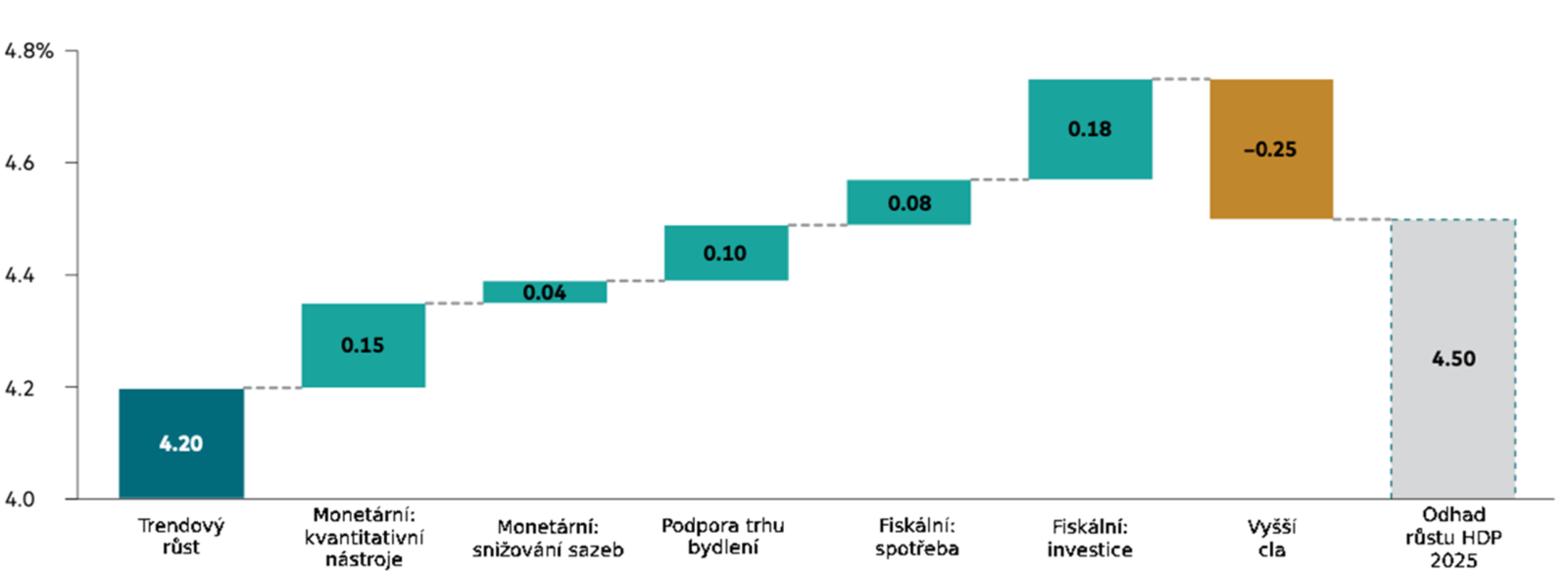

Hlavním tématem zůstávají politické kroky spojené s nástupem Donalda Trumpa do čela Bílého domu. Trumpova rétorika jednoznačně směřuje k protekcionismu amerických firem, přesná forma jeho politik a jejich dopad však zůstávají neznámé. Predikce všeobecně očekávají snížení korporátních daní pro firmy operující ve Spojených státech, což podpoří jejich ziskovost, dále pak boj s nelegální migrací, která může mít negativní dopad na pracovní trh a inflaci, či deregulaci v určitých sektorech (např. v rámci těžby nerostných surovin).

Velkým tématem je zavedení univerzálních dovozních cel. Ty by měly dle Trumpových slov činit 60 % pro čínské importy, analytici však vidí jako reálnější sazbu okolo 20 %. Pro zbytek globálního importu pak Trump předestíral 10% sazbu, pohrozil však Mexiku a Kanadě 25% sazbou, pokud nebudou nápomocni v boji proti ilegální migraci.

Trumpovy kroky jsou tak mixem politik podporující ekonomickou výkonnost amerických firem, nejsou však již tak příliš vstřícné pro inflaci. V rámci jejího vývoje nejsou výhledy již jednotné, většinová část (např. BlackRock, J.P.Morgan, Vanguard, Morgan Stanley či Amundi) očekává, že inflace se sice bude k inflačnímu cílí přibližovat, cílové 2% hodnoty však v příštím roce nedosáhne. Proces dezinflace bude také vystaven vyššímu geopolitickému riziku.

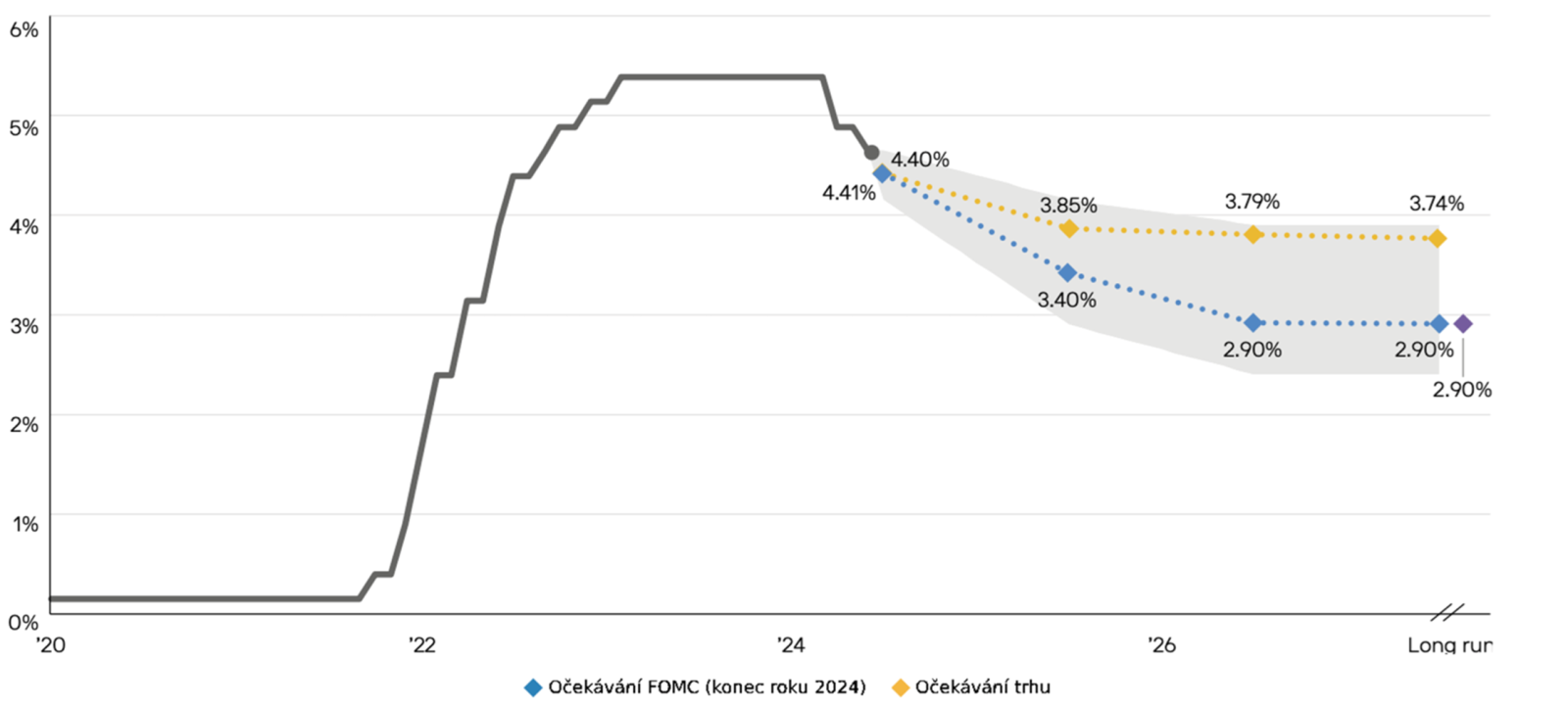

Úrokové sazby Fedu by se vzhledem k těmto rizikům neměly výrazně odchýlit od 4% úrovně (ke konci roku 2024 se sazby pohybovaly v pásmu 4,25-4,50 %), na čemž prakticky v rámci výhledů panuje shoda. Na poli pracovního trhu pak lze očekávat vývoj spojený s nižší pracovní sílou vzhledem k boji s migrací, což povede k silnějšímu růstu mezd.

Evropa

Výhledy pro evropskou ekonomiku sice očekávají oživení, bude však citelně zaostávat za Spojenými státy. Růst HDP by se měl v rámci eurozóny pohybovat okolo +1,0 %, Vanguard pak očekává růst jen okolo +0,5 %, obezřetnější je také Goldman Sachs. Komparativně horší ekonomická výkonnost se predikuje pro Itálii či Německo, naopak lepší výsledek lze očekávat ve Spojeném Království, Švýcarsku či Španělsku.

Skutečný výsledek bude záviset na vývoji a oživení Číny, růstu spotřebitelských výdajů či fiskálnímu tlaku v klíčových ekonomikách, který je nadále podpořen výdaji spojenými s válkou na Ukrajině. Nemalý dopad bude mít také konečná forma Trumpových politických kroků na mezinárodní vztahy a obchod. To může negativně ovlivnit exportéry.

ECB by měla pokračovat v uvolňování měnové politiky, přičemž dle Vanguard by měla sazba ke konci roku 2025 klesnout až pod 2 % (ke konci roku 2024 se sazby pohybovaly v pásmu 3,00-3,40%). Neutrální sazbu vidí tatáž instituce pro eurozónu v pásmu 2-2,5 % oproti 3,5 % odhadovaných pro Spojené státy. Největší evropský správce aktiv Amundi pak očekává v polovině roku dosažení inflačního cíle v rámci eurozóny.

Rozvíjející se trhy

Na rozvíjejících se trzích se očekává smíšený vývoj napříč zeměmi. Slibný růst je prognózován Indii, Amundi předpokládá růst jejího HDP o +6,3 %. Indie by mohla prosperovat díky snižujícím se sazbám, rostoucímu exportu a zhoršujícím se americko-čínským vztahům. Potenciálem disponuje také Taiwan, který může profitovat ze sektoru umělé inteligence jakožto klíčový hráč v rámci dodavatelských řetězců.

Na druhou stranu problémy v Číně budou pravděpodobně přetrvávat, odhady růstu její ekonomiky se nachází okolo 4,1-4,5 %, tedy citelně pod průměrem před-pandemických let. Zatímco většina vyspělých ekonomik bojovala s inflací, Čína měla opačný problém, několik měsíců se na přelomu let 2023 a 2024 nacházela v deflačním pásmu.

Kromě externích ohrožení se však Čína potýká s řadou vnitřních problémů. Na negativní vývoj na realitním trhu a sníženou spotřebu reagovala čínská vláda řadou stimulů (v letech 2020-2024 v řádech jednotek procent HDP), ty se však neukázaly jako dostatečně účinné. Pro rok 2025 očekávají instituce pokračování těchto fiskálních i monetárních stimulů (J.P. Morgan je však z důvodu Trumpových cel obezřetnější, co se rozsahu týče), jejichž efekt však zřejmě nadále zůstane ze strukturálního hlediska nedostačující. Spotřeba zůstane i nadále spíše utlumená.

Investiční výhled

Akcie

Globální akcie by měly v roce 2025 zaznamenat další silný rok, průměrná cílová úroveň indexu MSCI All Country World poukazuje na růst o takřka +15 % v USD, o procento méně je pak očekáváno pro vyspělé trhy. Americký akciový trh by měl zaznamenat další dvouciferný růst na úrovni +10,7 % v USD, který bude hnán fundamentální stranou, změna valuace by měla přispět mírně negativně. O něco silnější růst pak analytici očekávají pro Japonsko, evropské akcie oproti tomu zaostávají, výhled jejich růstu činí +5,1 % v EUR. Dařit by se mělo small capům, pro index Russell 2000 predikují analytici růst +28,4 % v USD. Nadprůměrnou výkonnost z pohledu sektorů lze očekávat například u zdravotnictví, materiálů či energetiky. Velkým tématem zůstává také AI, kterou většina institucí vnímá jako klíčovou proměnnou střednědobých a dlouhodobých strukturálních faktorů a pro kterou předpovídají silnou výkonnost také na příští rok.

Slibný rok očekávají analytici pro rozvíjející se trhy, které by měly zvýšit hodnotu o čtvrtinu. Navzdory řadě ekonomickým problémům poukazuje průměrná cílová úroveň Bloomberg konsenzu růst čínských akcí o +32,3 % v CNY, pro Indii je očekávání na úrovni +14,3 % v INR. Nejúspěšnějším regionem z pohledu předpokládaného růstu akcií je pak Latinská Amerika s očekáváním téměř +35 % v USD.

| index | cena k 31.12.2024 | průměrná cílová úroveň | % |

| MSCI All Country World (USD) | 841 | 967 | +14,98% |

| MSCI World (USD) | 3 707 | 4 225 | +13,97% |

| MSCI Emerging Markets (USD) | 1 075 | 1 345 | +25,12% |

| S&P 500 (USD) | 5 881 | 6 508 | +10,66% |

| STOXX Europe 600 (EUR) | 507 | 533 | +5,13% |

| Nikkei 225 (JPY) | 39 894 | 45 057 | +12,94% |

| MSCI China (CNY) | 62 | 82 | +32,26% |

| MSCI EM Latin America (USD) | 1 852 | 2 497 | +34,83% |

| MSCI India (INR) | 2 845 | 3 253 | +14,34% |

| Russell 2000 (USD) | 2 230 | 2 864 | +28,43% |

| MSCI World Healthcare (USD) | 352 | 430 | +22,16% |

| MSCI World Materials (USD) | 321 | 392 | +22,12% |

| MSCI World Energy (USD) | 243 | 294 | +20,99% |

| MSCI World Financials (USD) | 183 | 201 | +9,84% |

| Zdroj: Bloomberg | |||

Dluhopisy

Očekávané uvolňování měnové politiky bude propsáno do výnosů státních dluhopisů, které by v rámci vyspělých trhů měly klesat napříč výnosovou křivkou. Lepší příležitost pak analytici vidí spíše v evropských než amerických obligacích. Čínské státní dluhopisy zřejmě naopak zaznamenají růst výnosů způsobený hlubším zadlužováním. Vzhledem k současné solidní finanční kondici spojené s pozitivním očekáváním mohou být investičně zajímavé také korporátní dluhopisy amerických společností.

| dluhopis | výnos k 31.12.2024 | cílový výnos | rozdíl |

| US 30Y | 4,78 | 4,37 | -0,41 |

| US 10Y | 4,58 | 4,16 | -0,42 |

| US 2Y | 4,25 | 3,93 | -0,32 |

| Německo 10Y | 2,36 | 2,27 | -0,09 |

| Německo 2Y | 2,07 | 1,82 | -0,25 |

| UK 10Y | 4,57 | 4,07 | -0,50 |

| UK 2Y | 4,37 | 3,73 | -0,64 |

| Čína 10Y | 1,68 | 1,83 | 0,15 |

| Čína 2Y | 1,10 | 1,54 | 0,44 |

| Zdroj: Bloomberg | |||

Měny a komodity

Vzhledem k plánovaným Trumpovým krokům lze očekávat posílení dolaru, které je viditelné na predikcích vůči významným světovým měnám. Vůči koruně by mělo nastat oslabení dolaru, v kontextu srovnání předvolebních hodnot se však jedná o mírné posílení (ke konci října činil USD/CZK 23,246). Očekáván je také růst drahých kovů, zlato však za stříbrem a platinou bude zřejmě zaostávat.

| měnový pár / komodita | úroveň k 31.12.2024 | cílová úroveň | % |

| EUR/USD | 1,0353 | 1,05 | 1,42% |

| USD/JPY | 157,18 | 145 | -7,75% |

| USD/GBP | 0,799 | 0,78 | -2,38% |

| EUR/CZK | 25,18 | 25,40 | 0,87% |

| USD/CZK | 24,32 | 23,92 | -1,64% |

| Zlato | 2 624 | 2 723 | 3,77% |

| Stříbro | 28,88 | 31,29 | 8,34% |

| Zdroj: Bloomberg | |||

Autoři: Michael Blaha, Vojtěch Rjaško (investiční analytici, MONECO investiční společnost, a.s.)

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.