Globální průzkum Schroders: investoři věří akciím i private equity

Investiční specialisté z celého světa uvedli v rozsáhlém průzkumu společnosti Schroders, které faktory podle nich nejvíce ovlivní výkonnost portfolií v nejbližších 2 letech a jaké hlavní příležitosti a rizika vidí u vybraných tříd aktiv. Část dotazů směřovala také na postoje k udržitelnému investování.

Společnost Schroders provedla letos v červnu a červenci ve spolupráci s poradenskou firmou CoreData Research rozsáhlý globální průzkum investorů, který se týkal jejich preferencí jak v oblasti tříd aktiv, tak (geo)politických a makroekonomických faktorů ovlivňujících investiční rozhodování a výkonnost portfolia. Zúčastnilo se ho 2 830 finančních expertů, mezi nimiž nechyběli nezávislí finanční poradci ani představitelné různých finančních institucí včetně penzijních fondů, nadačních fondů, správců aktiv, pojišťoven a bank. Geograficky pocházelo nejvíce účastníků z vyspělé Evropy (40 %), Severní Ameriky (21 %) a vyspělé Asie a Pacifiku (19 %). Stranou však nezůstali ani respondenti z rozvíjející se Asie (9 %), Afriky a Blízkého východu (5 %) nebo Latinské Ameriky (6 %).

Průzkum nazvaný Global Investor Insights Survey (globální průzkum postřehů investorů) se konal krátce předtím, než americká centrální banka Fed začala snižovat úrokové sazby a současně pár měsíců před prezidentskými volbami v USA. Navzdory nemožnosti zahrnout nejnovější události a jejich makroekonomické a investiční implikace poskytly získané odpovědi cenný náhled na to, jak klíčoví investoři po celém světě uvažují o svých strategiích a kde vidí největší příležitosti a rizika.

Mezi hlavní zjištění průzkumu, uvedené v článku Global investors look through election uncertainties to double down on global equities and private equity (Globální investoři přehlížejí volební nejistotu a hodlají zdvojnásobit investice do globálních akcií a private equity) patří názor, že monetární politika centrálních bank a dopady (očekávaného) nastavení jejich úrokových sazeb na ekonomiku ovlivňují výkonnost portfolií podstatně více než volební cyklus v klíčových ekonomikách, který považuje významná část respondentů pouze za krátkodobý šum. Dalším důležitým výsledkem v rámci preferovaných tříd aktiv je ochota mírné většiny účastníků průzkumu značně zvýšit v následujícím ročním až dvouletém období expozici spravovaných portfolií do akcií i private equity (soukromého kapitálu).

Centrální banky ovlivňují sentiment investorů mnohem více než volby

Úvodní otázky směřovaly na pravděpodobné změny, které dotazovaní investoři plánují podniknout se spravovanými portfolii s ohledem na to, jak vnímají vliv zkoumaných politických a makroekonomických faktorů na jejich výkonnost. 70 % respondentů v této souvislosti očekává, že velký dopad na dosažené výnosy v příštích 12 měsících (od srpna 2024 do července 2025) bude mít měnová politika centrálních bank. Za hlavní riziko přitom pokládají jejich nedostatečnou ochotu k rychlému snižování úrokových sazeb (68 %). O něco menší obavy vyjádřili z možného poklesu ekonomiky (62 %) nebo přetrvávání vyšší inflace citelně nad 2 % y/y (61 %).

70 % respondentů očekává, že významný dopad na dosažené výnosy v příštích 12 měsících bude mít měnová politika centrálních bank.

Vlažnější vztah projevili globální investoři k důležitým politickým kláním, mezi nimiž nepochybně dominují americké prezidentské volby. Pro 41 % respondentů představují různé volby pouze krátkodobý šum, který neovlivní jejich dlouhodobou investiční strategii. V této otázce ale nastaly nezanedbatelné regionální rozdíly především mezi severoamerickými respondenty, kteří nehodlají rizikově-výnosový profil spravovaných portfolií měnit „z politických důvodů“ v 53 % případů, a latinskoamerickými respondenty, kteří častěji považují předvolební nejistotu buď za příležitost k navýšení expozice do rizikovějších či alfa generujících aktiv (39 %), nebo naopak za signál ke zdefenzivnění portfolia (36 %).

„Jako aktivní manažer se musíme i nadále soustředit na základní investiční faktory, nikoliv na novinové titulky. Ekonomická aktivita zůstává obecně pozitivní a inflace se vyvíjí správným směrem, přičemž hlavní centrální banky nyní snižují sazby. Nižší úrokové sazby podporují hodnoty akcií,“ upřesňuje investiční ředitelka společnosti Schroders Johanna Kyrklundová.

Dnes k tomu můžeme dodat, že jednoznačné výsledky listopadových voleb v USA přeci jen zahýbaly naladěním investorů více, než by se zdálo z citovaného průzkumu. Znamenají totiž Donalda Trumpa v prezidentské funkci (na 4 roky) s podporou republikánské většiny v obou komorách Kongresu (alespoň na 2 roky), tedy ne moc předpokládanou koncentraci politické moci do jednoho tábora.

Nicméně jako obecně silnější „game changer“ pro výkonnostní potenciál spravovaných portfolií vidí účastníci průzkumu Schroders možné posuny v uspořádání geopolitických a obchodních aliancí v celosvětovém kontextu. Tento rizikový faktor označilo za podstatný 44 % z nich a nejčastěji zdůrazňovali s ním související obavy asijští investiční specialisté (50 %).

Poněkud menší pozornost z hlediska očekávaných dopadů na výkonnost portfolií budí státní dluh, který však stále vnímá jako důvod možných výrazných realokací portfolia více než třetina respondentů (35 %). Přispívá k tomu současná vysoká úroveň zadlužení významných vyspělých zemí společně s rostoucími nároky stárnoucí populace na důchodové zabezpečení i zdravotní péči a potřebou zvýšit vojenské výdaje v reakci na neustávající válečné konflikty.

„V mnoha velkých ekonomikách je hlavním problémem vysoké zatížení veřejného dluhu. Ačkoli rozvahy soukromého sektoru vyšly z éry covidu obecně v dobré kondici, rozvahy veřejného sektoru zůstávají nejisté. Klíčovým rizikem ke zvážení je, zda rostoucí hromady dluhu nakonec výrazně nedestabilizují trhy s dluhopisy,“ upozorňuje Johanna Kyrklundová.

Aktivní způsob investování je oblíbenější než pasivní přístup

Další otázky průzkumu Schroders směřovaly na preference investičních specialistů ve prospěch aktivní, nebo naopak pasivní správy portfolií. Z výsledků vyplývá, že 74 % respondentů souhlasí s tvrzením, že aktivní portfolio manažeři představují lepší volbu pro specializované investiční strategie. I tak si mírná většina (52 %) uvědomuje výhody pasivních investic zejména na velkých a efektivních trzích. Ovšem ještě více respondentů (75 %) věří, že jako investoři dokážou vybrat ty správné aktivní manažery, protože současné prostředí poskytuje aktivním manažerům dostatek příležitostí k dosahování nadvýkonnosti nad aktivními (61 %).

Nicméně dominantní skupina dotázaných (75 %) kombinuje ve spravovaných portfoliích aktivní a pasivní správu vzhledem k celkově nižší nákladovosti pasivních investičních nástrojů. Těsná většina (51 %) pak počítá se zvýšením expozice spravovaných portfolií do globálních akcií během následujícího ročního až 2letého období, zatímco jen malý zlomek (6 %) plánuje snížení váhy akciové složky.

Těsná většina (51 %) počítá se zvýšením expozice spravovaných portfolií do globálních akcií během následujícího ročního až 2letého období, zatímco jen malý zlomek (6 %) plánuje snížení váhy akciové složky.

Optimismus na umělou inteligenci

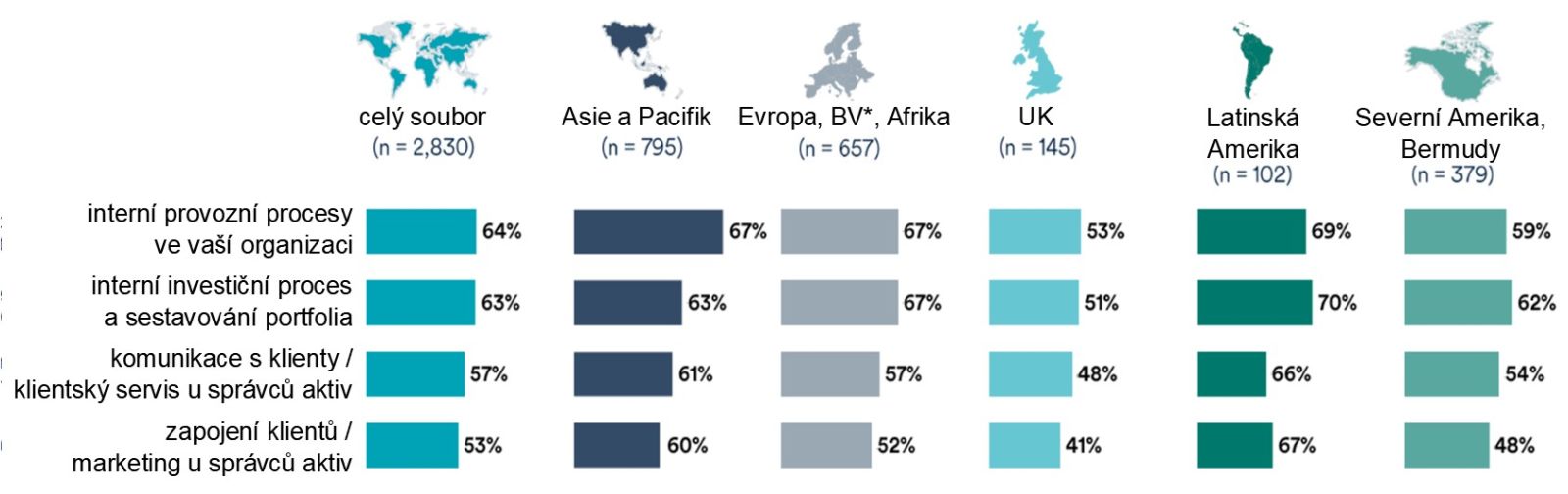

Pokud jde o dnes hojně diskutované téma umělé inteligence, vyjádřili dotazovaní finanční experti celkový optimismus ohledně širšího využívání AI a dalších převratných technologií ve zkoumaných oblastech během následujících 12 měsíců (srpen 2024 až červenec 2025). 64 % respondentů věří, že AI v nejbližší době hlouběji pronikne do interních provozních procesů jejich organizací. 63 % kladných odpovědí pak dostala otázka týkající se výhledu silnějšího zahrnutí zmíněných pokročilých technologií do interního investičního procesu a sestavování portfolia na ročním horizontu. Mírnější většina 57 % respondentů pak má za to, že se AI a převratné technologie ukážou jako přínosný nástroj pro komunikaci s klienty nebo klientský servis ze strany správců aktiv. A 53 % účastníků průzkumu předpokládá, že integrace AI povede v brzké době k efektivnějšímu marketingu správců aktiv a většímu zapojení klientů.

Z regionálního pohledu vykazují alespoň v některých těchto bodech nadprůměrný optimismus finančníci z rozvíjejících se zemí v čele s Latinskou Amerikou, zatímco v Severní Americe a především Velké Británii panuje poněkud skeptičtější postoj. Např. jen slabá většina britských respondentů si myslí, že AI a převratné technologie pozitivně ovlivní podnikové provozní procesy (53 %) nebo proces sestavování portfolia (51 %). Regionální rozdíly ve vnímaných šancích na zlepšení investičního byznysu díky současné technologické revoluci shrnuje graf 1.

„Je zajímavé, že respondenti celkově hodnotí vyhlídky aktivních manažerů poměrně pozitivně. Akciovým trhům letos dominoval malý počet společností. Jedná se o celosvětový trend, ale obzvláště výrazný byl v USA, kde je fenomén technologií a umělé inteligence na tomto trhu velmi silný. Od července jsme se dočkali přehodnocení v souvislosti se změnou očekávání ohledně úrokových sazeb. Možná nastal čas podívat se na oblasti, které byly v nemilosti a staly se atraktivními z hlediska ocenění. Některá odvětví, jako jsou utility, REITS, biotechnologie a alternativní energie, jsou v tomto prostředí nižší inflace a úrokových sazeb potenciálně zajímavější," doplňuje svůj pohled spoluvedoucí oddělení akcií ve společnosti Schroders Alex Tedder.

Private equity v kurzu

Další zjištění citovaného průzkumu Schroders upozorňují na značnou rozšířenost alternativních investic do soukromého kapitálu (private equity) ve spravovaných portfoliích respondentů a jejich ochotu tuto třídu aktiv dále posilovat. V současnosti se již více než 80 % účastníků průzkumu podílí na alokaci investic do soukromého kapitálu ve své organizaci nebo tak plánuje učinit v nejbližší době.

Aktuální zapojení soukromého kapitálu ve spravovaných portfoliích přiznalo 59 % respondentů s tím, že dalších 21 % plánuje investovat do private equity v nejbližších 2 letech. Pouze zbývající pětina účastníků průzkumu se diskutované rizikové třídě aktiv vyhýbá. Nejvstřícnější postoj k ní mají dotazovaní reprezentující institucionální investory, z nichž vyhovovalo prvním dvěma kritériím 69 % a 25 % (místo celkových 59 % a 21 %), zatímco relativně rezervovaní zůstávají finanční poradci s preferencemi 55 % a 19 %.

Aktuální zapojení soukromého kapitálu (private equity) ve spravovaných portfoliích přiznalo 59 % respondentů s tím, že dalších 21 % plánuje investovat do private equity v nejbližších 2 letech.

Zajímavé také je, že během příštích 12 měsíců očekávají institucionální investoři zvýšení alokací do soukromého kapitálu v 52 % případů a do soukromého dluhu (private debt) ve 45 % případů. Tyto soukromé trhy jim umožňují významně profitovat z tématu technologické revoluce i energetické transformace a dekarbonizace.

„Trhy soukromého kapitálu jsou zásadním zdrojem kreativního a dlouhodobého kapitálu pro financování klíčových strukturálních změn v naší společnosti, vyvolaných dekarbonizací, deglobalizací, demografií a revolucí v oblasti umělé inteligence. Investoři si uvědomují, že soukromá aktiva mohou být motorem pozitivních změn, a tedy i vyšších výnosů. Soukromá aktiva jsou navíc oceňována jako zdroj diverzifikace,“ dodává generální ředitel společnosti Schroders Capital Georg Wunderlin.

Příležitosti a výzvy pro dluhopisové trhy

Dluhopisové trhy, zejména bonitní dluhopisy investičního stupně, typicky zlepšily v posledním ročním až 2letém období svou výkonnost ze záporné na kladnou (v lokálních měnách). Jako hlavním impuls působil stále více pravděpodobný obrat politiky centrálních bank ve vyspělých zemích mimo Japonsko směrem k zahájení cyklu snižování úrokových sazeb po jejich prudkém zvedání v letech 2022 a 2023. Připomeňme, že účastníci průzkumu Schroders v odpovědích na jednu z úvodních otázek zdůraznili, že velký vliv na výkonnost jimi spravovaných portfolií bude mít v příštích 12 měsících právě politika centrálních bank. Od ní se obvykle odvíjí směr pohybu dluhopisových indexů ještě častěji než akciových, když uvážíme opačný vývoj cen dluhopisů oproti jejich výnosům do splatnosti. Do těch se úrokové sazby silně promítají zejména v případě kratších splatností a ratingů investičního stupně.

Počínání centrálních bank a jeho výhled do blízké budoucnosti tak obecně představuje stěžejní výzvu pro (konzervativnější) dluhopisové investice. V současnosti jde hlavně o to, jak rychle hodlají centrální banky pokračovat v započatém snižování úrokových sazeb či zda v něm brzy neudělají přestávku, jak se asi nejvíce diskutuje u amerického Fedu vzhledem k přetrvávání vyšší inflace v USA než cílových 2 % y/y a pokračování solidního ekonomického růstu v zámoří.

V současnosti jde hlavně o to, jak rychle hodlají centrální banky pokračovat v započatém snižování úrokových sazeb či zda v něm brzy neudělají přestávku, jak se asi nejvíce diskutuje u amerického Fedu.

V odpovědi na otázku „Co považujete za největší hrozby pro investování do dluhopisů v příštím roce až 2 letech?“ uvedlo politiku centrálních bank 60 % respondentů. Ještě trochu více, konkrétně 62 %, se pak bojí makroekonomických rizik v čele s vyšší než očekávanou inflací (u bonitních dluhopisů s investičním ratingem) nebo zpomalení ekonomického růstu (u rizikových dluhopisů s vysokým výnosem a z rozvíjejících se trhů). Tyto makroekonomické parametry, zvláště první z nich, nicméně vstupují do rozhodování centrálních bank a v určitém smyslu jde o propojené nádoby. 57 % respondentů pak označilo za výrazný negativní faktor pro dluhopisové trhy politická rizika jako např. překvapivé výsledky voleb nebo nečekaně silnou změnu fiskální politiky směrem k expanzi (snížení daní nebo zvýšení výdajů).

Udržitelnost a energetická transformace vnímány odlišně v různých koutech světa

V posledních 10 až 15 letech silně stoupl důraz na udržitelnost a větší využívání čistší energie jako celosvětový apel, který si klade za cíl zmírnit nepříznivé následky klimatické změny. To se projevilo i v oblasti investování, kde došlo ke značnému nárůstu udržitelně spravovaných aktiv v souladu s kritérii ESG. Respondenti průzkumu Schroders zde však daleko více než v jiných tématech vyjádřili rozdíly ve svých postojích podle světových regionů, kde působí.

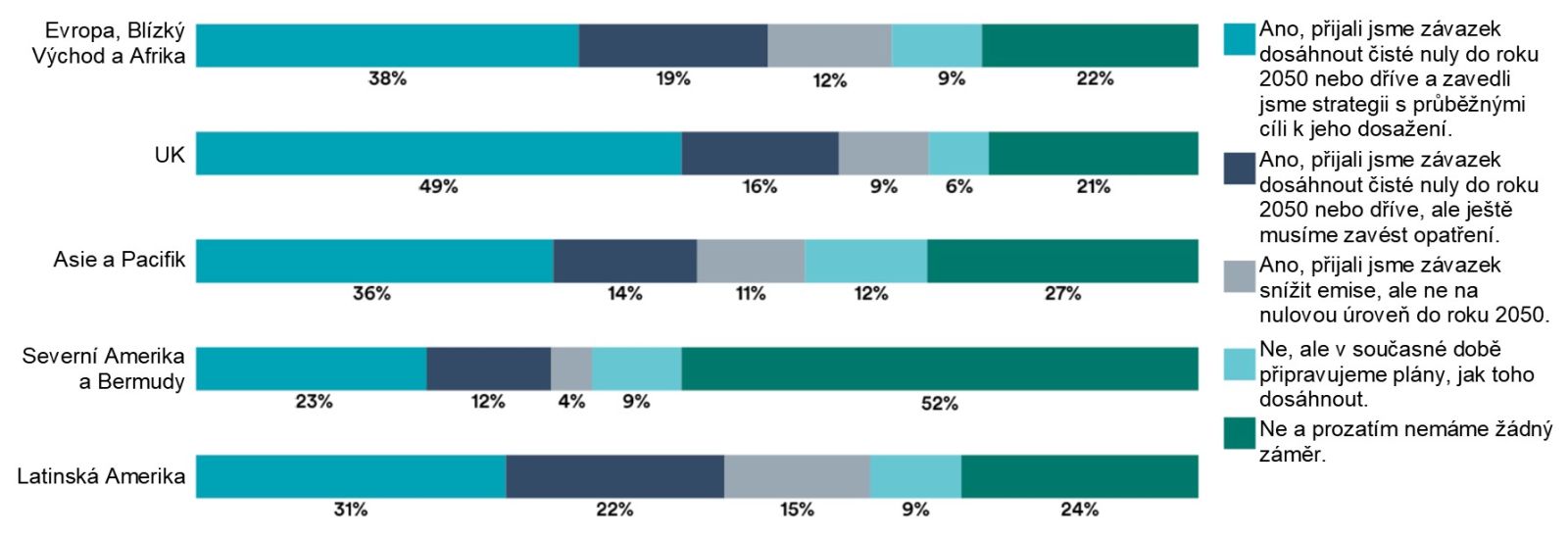

Nejvíce kladných odpovědí na otázku „Zavázala se vaše organizace k dosažení nulových čistých emisí skleníkových plynů z vašeho portfolia do roku 2025 nebo k jinému datu?“ přišlo z UK a poměrně dost i z kontinentální Evropy nebo Latinské Ameriky. Citelně podprůměrnou sounáležitost s principy ESG vykázal zejména region Severní Ameriky s převahou záporných odpovědí a na druhém místě pak asijsko-pacifický region. Geografické rozložení odpovědí ukazuje graf 2:

Účastníci průzkumu Schroders považují za nejlepší růstové příležitosti v oblasti energetické transformace pro následující roční až 2leté období infrastrukturu a rozvodné sítě (56 %), stejně jako nové technologie spojené s vodíkem, zachycováním uhlíku nebo bateriemi (56 %). Necelá polovina respondentů (49 %) pak vidí dobrou perspektivu i pro tradiční obnovitelné zdroje energie, k nimž patří zejména větrná a solární energie. Menší pozornost (42 %) přitahují klasické energetické společnosti, které mění své obchodní modely a slabý zájem (23 %) pak budí jaderná energie.

Převažuje pozitivní pohled

Když výsledky citovaného průzkumu Schroders shrneme, dostaneme několik hlavních závěrů. V první řadě jsou finanční experti působící v oblasti investic poměrně optimističtí na riziková aktiva jako akcie a private equity i přes napjaté valuační ukazatele a výraznější výkyvy základních makroekonomických ukazatelů včetně inflace během posledních 5 let. Umělou inteligenci stále považují za aktuální fenomén, který ještě neřekl vše a má co nabídnout.

S tím souvisí i schopnost investičních specialistů rozhodujících o složení portfolií nenechat se vyvést z míry těžko předvídatelnými (geo)politickými událostmi poslední doby, ať už jde o výsledky důležitých voleb nebo vývoj válečných konfliktů vnášejících nejistotu do současného mezinárodního uspořádání. Přesto jako určité riziko vnímají vysokou zadluženost významných vyspělých zemí. Jinak nemají jednotný názor k míře zohlednění ESG faktorů v investičním procesu.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.