Fidelity Asian Smaller Companies Fund prokázal neobyčejnou odolnost ve stagflačním roce 2022

Akciový fond, který pokrývá společnosti s nižší tržní kapitalizací z asijsko-pacifického regionu mimo Japonsko. Uplatňuje aktivní řízení portfolia při zachování široké diverzifikace na úrovni titulů, sektorů i zemí. Nemá mnoho přímých konkurentů a ve srovnání s těmi dostupnými v ČR zaznamenal za poslední 3 roky podstatně silnější rizikově váženou výkonnost. Ubránil se totiž výraznějším ztrátám v náročném roce 2022, poznamenaném stagflačním vývojem světové ekonomiky.

Fidelity Asian Smaller Companies Fund investuje bez sektorového omezení do akcií menších společností, které sídlí nebo realizují většinu své obchodní činnosti v nejaponské části Asie nebo širší oblasti Tichomoří. Tento aktivně řízený akciový fond vykazuje dominantní expozici na asijské rozvíjející se trhy, ovšem nevyhýbá se ani vyspělým asijským trhům, Austrálii nebo třeba okrajově zastoupeným jiným regionům. Celkově tak usiluje o solidní geografickou diverzifikaci portfolia v rámci své strategie. Navíc se vyznačuje širokou sektorovou diverzifikací při vysokém počtu téměř 140 zahrnutých titulů a obvyklém zapojení všech 11 sektorů GICS. Svou výkonnost porovnává s benchmarkem MSCI AC Asia Pacific ex Japan Small Cap Australia Capped 10 %, který v současnosti nejvíce zohledňuje trhy Indie (30 %), Tchaj-wanu (21 %), Jižní Koreje (11 %), Číny (10 %) a Austrálie (10 %).

Díky aktivnímu výběru preferovaných firem v duchu stock-pickingu a neexistenci významných investičních limitů může portfolio management sledovat i od benchmarku velmi odchylné váhy jednotlivých akciových pozic, sektorů nebo zemí. Fondem držené akciové společnosti by měly vyhovovat několika fundamentálním kritériím, mezi něž patří zejména příznivé valuační poměry, finanční odolnost, výrazné peněžní toky, kvalitní vedení, konkurenční výhody v daném odvětví, dobré obchodní vyhlídky a potenciál růstu ziskovosti. Jinak fond preferuje tituly s tržní kapitalizací do 8 miliard USD.

Manažerský tým dále u zvažovaných firem přihlíží k faktorům udržitelnosti ESG s cílem dosáhnout vyššího průměrného ESG skóre portfolia, než jaké má benchmark. Fond splňuje článek 8 nařízení SFDR.

| Velikost fondu k 30.11.2024 | 1 190 mil. USD |

| ISIN | třída USD: LU0702159699 třída EUR: LU0702159772 |

| Typ fondu | akciový – Asie a Pacifik mimo Japonsko, nízké kapitalizace |

| Vznik fondu | prosinec 2011 |

| Vstupní poplatek | max. 5,25 % |

| Manažerský poplatek | 1,5 % (OCF 1,93 %) |

| Benchmark | MSCI AC Asia Pacific ex Japan Small Cap Australia Capped 10 % NR |

| ESG: SFDR | článek 8 |

| ESG: rating MSCI | BBB |

Značné nadvážení čínského a indonéského trhu

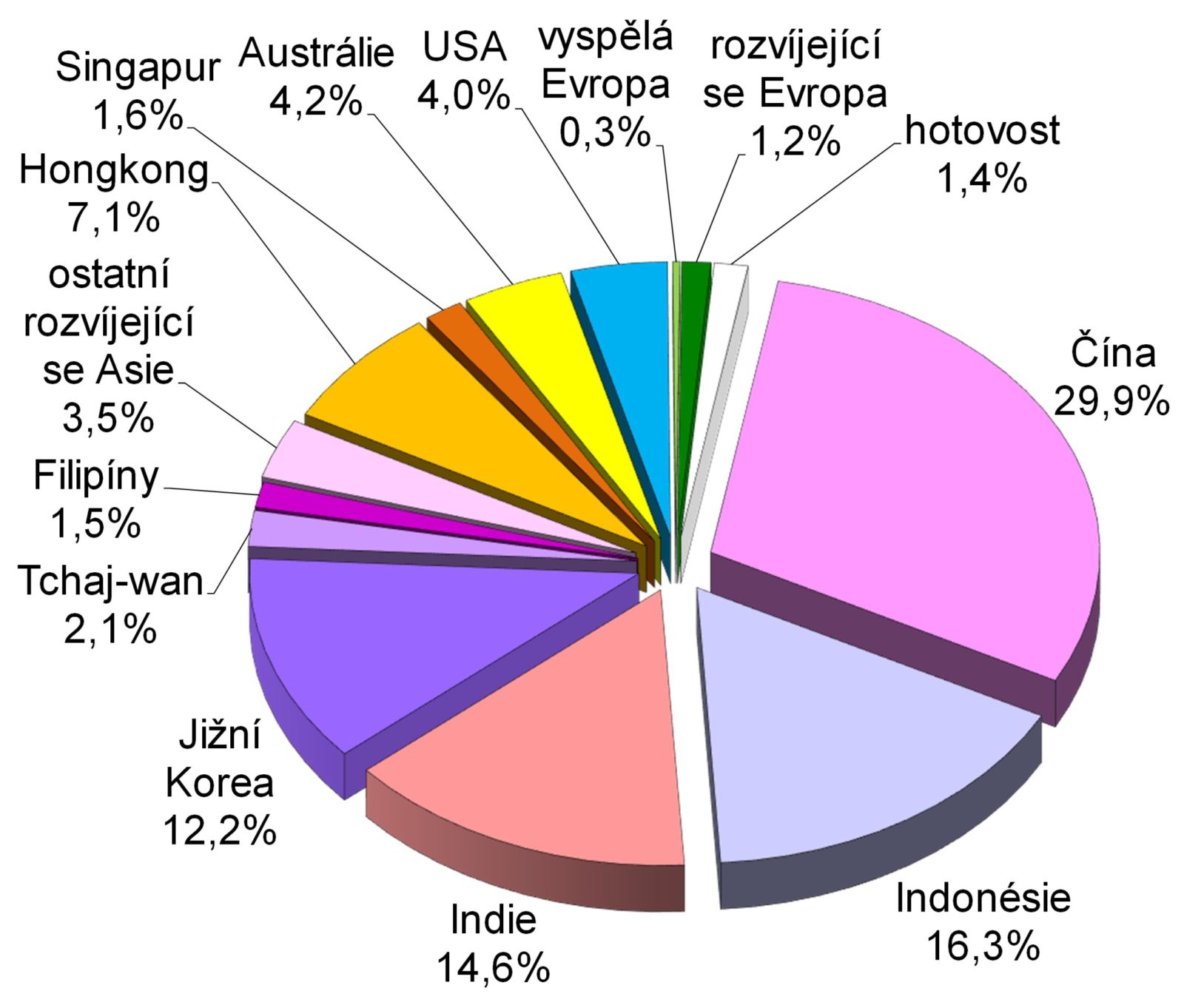

Graf 1 ukazuje složení portfolia fondu Fidelity Asian Smaller Companies podle zemí na konci listopadu. 80 % zde zaujímají akcie z rozvíjející se Asie, především Číny, Indonésie, Indie a Jižní Korey. Nechybí však ani solidní expozice na vyspělý Hongkong nebo menší pokrytí australského trhu. Kromě toho směřuje fond asi 5 % portfolia mimo asijsko-pacifický region např. do akcií z USA nebo rozvíjející se Evropy. Oproti benchmarku dochází k podstatně silnějšímu zohlednění čínských a indonéských akcií, a to na úkor indických a tchajwanských akcií.

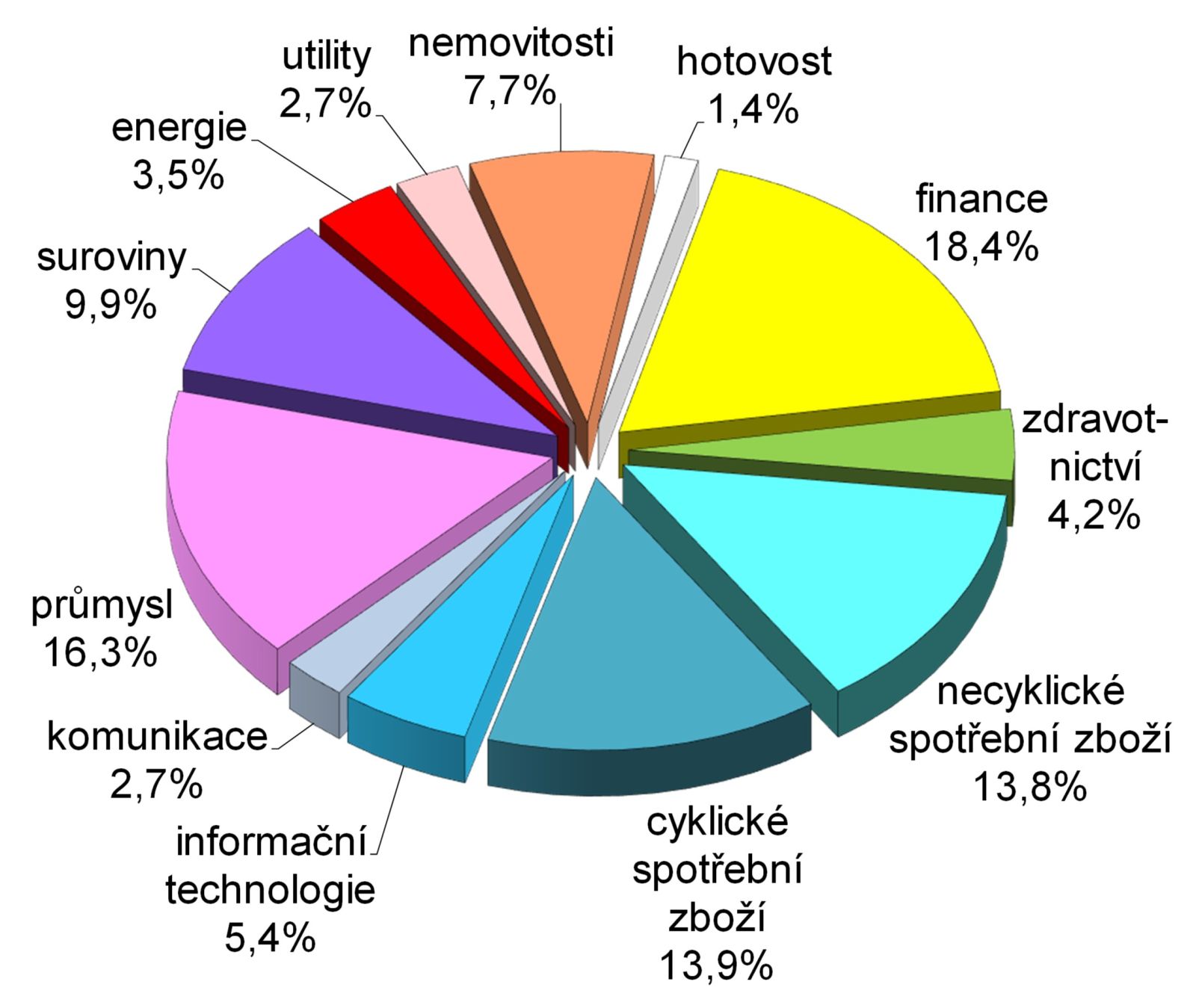

V sektorové alokaci, kterou ukazuje graf 2, nereprezentuje žádný z 11 hlavních sektorů GICS více než 19 % portfolia. Mezi sektory s vedoucími podíly (znatelně nad 10 %) patří finance, průmysl, cyklické a necyklické spotřební zboží. Notnému nadvážení proti benchmarku se z nich těší hlavně finance a necyklické spotřební zboží, resp. v menší míře i cyklické spotřební zboží. Naopak dramaticky upozaděné jsou informační technologie a podprůměrné zastoupení má rovněž zdravotnictví.

Popsané odchylky vah zemí a sektorů od benchmarku nevyjadřují přímý záměr portfolio managementu, ale představují spíše výsledek výběru jednotlivých akciových titulů způsobem zdola nahoru.

Velký náskok nad konkurencí při nižší volatilitě

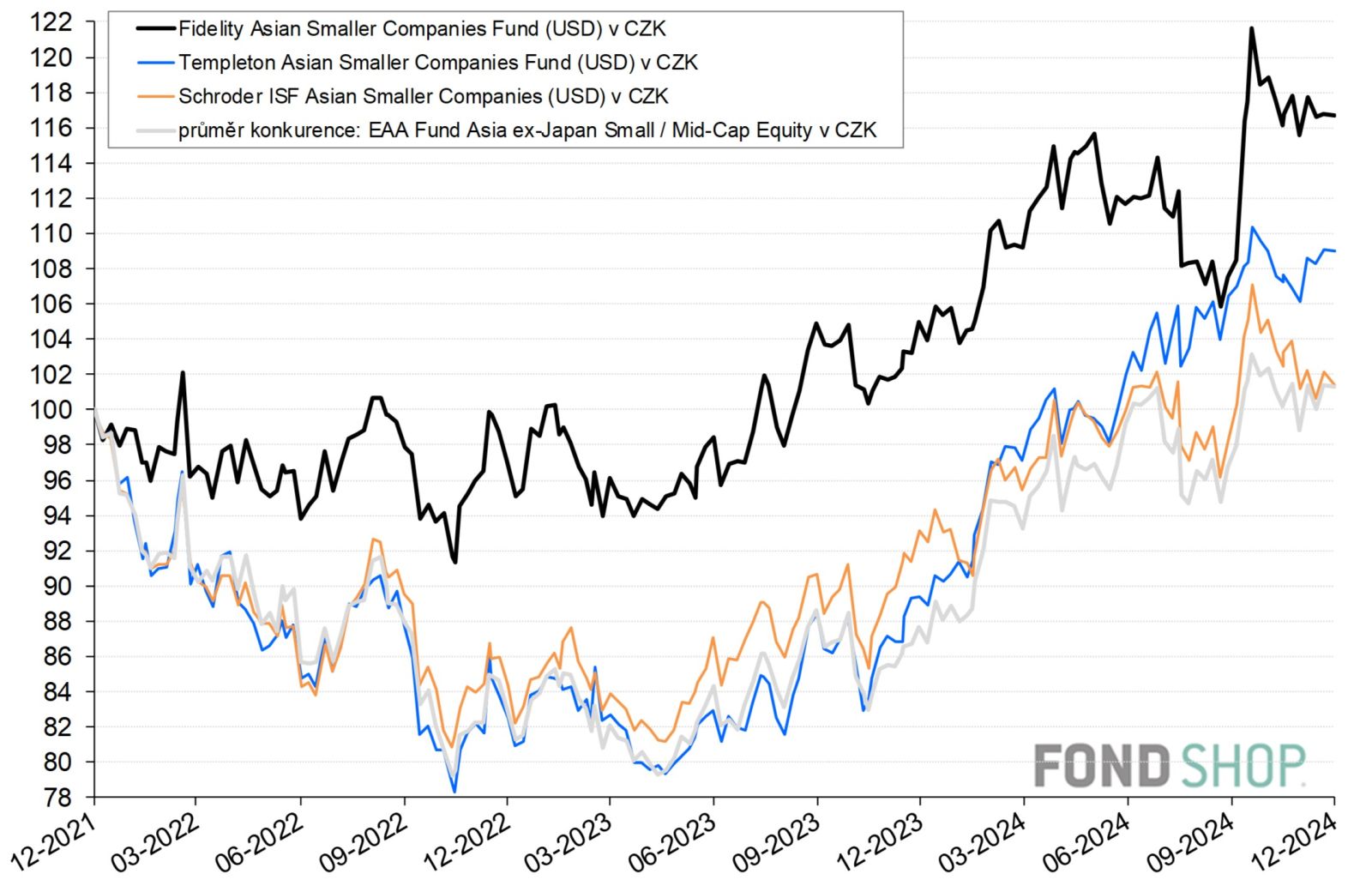

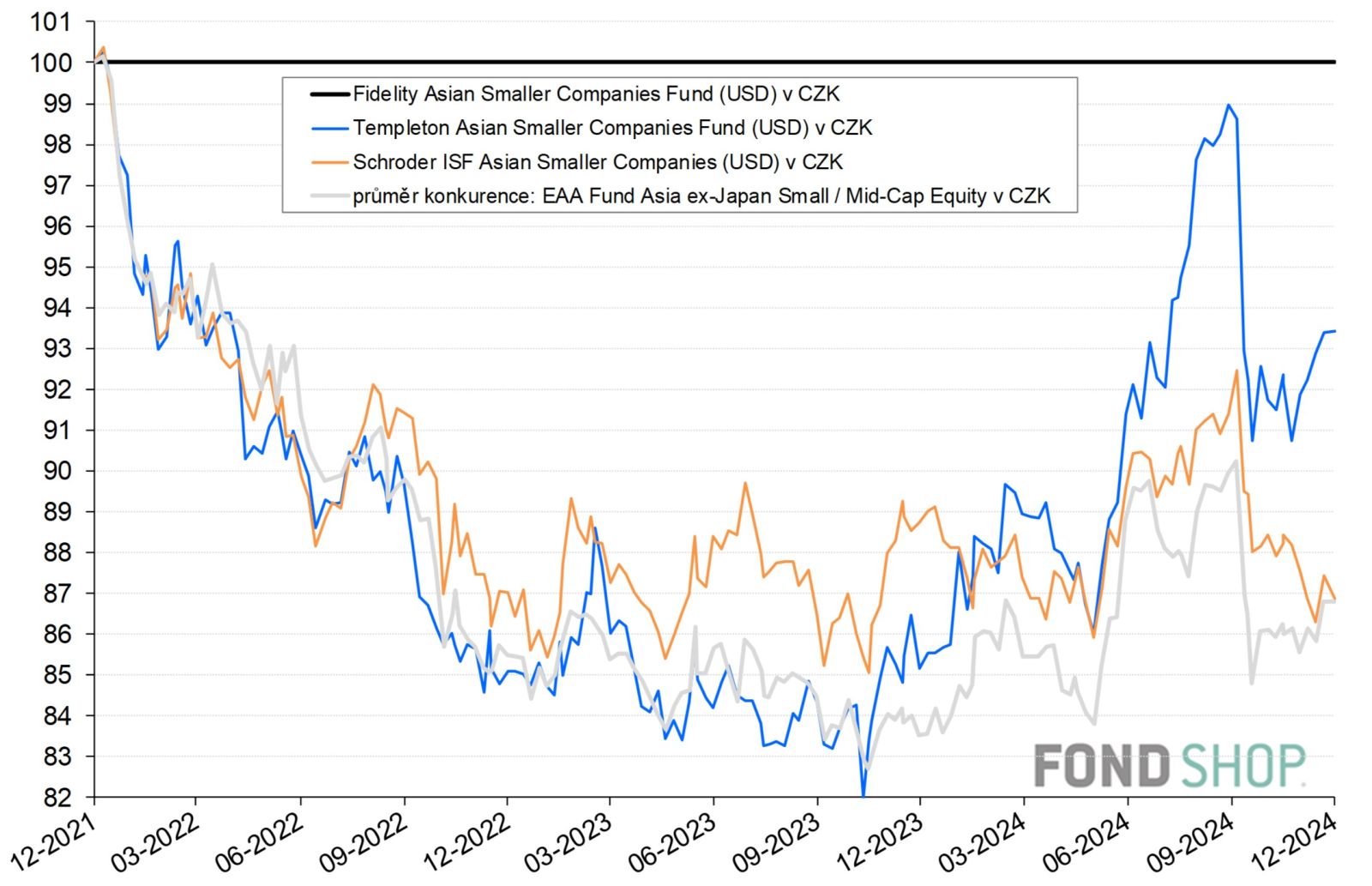

Grafy 3 a 4 srovnávají, jak si Fidelity Asian Smaller Companies Fund vedl za poslední 3 roky oproti průměru konkurence a dvěma dostupným konkurenčním fondům, které se také zaměřují na akcie menších společností z Asie mimo Japonsko. Ignorují však neasijské trhy včetně Austrálie a představují tak spíše vzdálenější než blízkou konkurenci.

Graf 3 s do koruny přepočtenou výkonností dolarových tříd prozrazuje, že portrétovaný fond na sledované 3leté periodě celkově jasně zdolal konkurenci, pokud jde o rizikově vážený výnos. Dosáhl totiž nejsilnějšího korunového zhodnocení při nejnižší volatilitě. Vysoce aktivní strategie s důrazem na širokou diverzifikaci portfolia mu tak přinesla značný úspěch.

Nicméně podle grafu 4 vytvořil rozhodující část svého náskoku nad konkurenty v počátečním období do začátku roku 2023 díky tomu, že v investičně náročném roce 2022 prodělal daleko menší pokles. Tehdy ve světové ekonomice vrcholila mohutná inflační vlna doprovázená mnohde zastavením růstu HDP, byť toto stagflační prostředí poznamenalo asijsko-pacifický region méně než Severní Ameriku a především Evropu, kde mělo své „epicentrum“ kvůli válce na Ukrajině a energetické krizi. Případné korunové ztráty dokázal Fidelity Asian Smaller Companies Fund investorům poměrně rychle kompenzovat, když si udržel nadvýkonnost i po většinu dílčího období od března do října 2023 na převážně rostoucím trhu.

Později však často zaostával za konkurencí slabší kladnou výkonností a letos mu navíc zvýšilo volatilitu citelné zakolísání nejprve s negativním a posléze pozitivním výkyvem. Přesto portrétovaný fond vychází stále výhodně z hlediska rizikově váženého výnosu – i když může někdy zažít slabší výkonnost, důkladná diverzifikace portfolia mu pomáhá udržovat volatilitu na uspokojivé úrovni nebo zmírňovat ztráty v době nepohody.

Ze zobrazených konkurentů se Templeton Asian Smaller Companies Fund omezuje vesměs na rozvíjející se nebo dokonce hraniční asijské trhy (Vietnam 11 %) a Schroder ISF Asian Smaller Companies sice z vyspělých trhů významně zohledňuje Hongkong (8 %), ale ne již Austrálii. Oba pak oproti portrétovanému fondu zahrnují daleko méně titulů (55 až 75) a investují podstatně více do akcií z Indie (Templeton 43 %, Schroder 27 %) či Tchaj-wanu (Templeton 17 %, Schroder 19 %), resp. sektorů informačních technologií (Templeton 24 %, Schroder 15 %) a cyklického spotřebního zboží (Templeton 21 %, Schroder 24 %).

Fidelity Asian Smaller Companies Fund se hodí jako diverzifikační doplněk portfolia pro dynamičtější investory, kteří v akciové složce preferují nadměrné zastoupení asijsko-pacifického regionu nebo společností s nízkou tržní kapitalizací. Úspěšná strategie přináší naději na zlepšení rizikově váženého výnosu, i když jako vždy platí, že silné minulé výsledky nelze garantovat do budoucna.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.