FF - Global Dividend Fund: Dividendové akcie dávají v portfoliu smysl

Dividendové akcie jsou některými investory preferovanou investicí, protože jde většinou o stabilní společnosti. Pokud k takovýmto investorům patříte, jistě stojí za pozornost i aktivně řízený fond FF - Global Dividend Fund, který si na pětileté periodě vede velmi dobře.

Investování do dividendových akcií je již po desetiletí oblíbenou strategií mezi investory, kteří hledají nejen růstový potenciál, ale i stabilní příjem. Zatímco se někteří investoři soustředí na akcie s vysokým růstem, dividendové akcie představují podle mnohých názorů bezpečnější a konzervativnější přístup, který nabízí pravidelný výnos i v obdobích tržních výkyvů.

V prostředí klesajících úrokových sazeb a nejistých trhů se tak dividendové akcie stávají atraktivní volbou nejen pro zkušené investory, ale i pro ty, kteří chtějí diverzifikovat své portfolio.

Existuje poměrně hodně fondů i ETF, které se právě na dividendové akcie zaměřují. Jedním z nich je i Fidelity Funds - Global Dividend Fund, který je v české republice dostupný ve vícero měnových třídách, a to včetně té, která vůči základní třídě zajišťuje do CZK.

Zaměřeno na konkrétní společnosti

Fidelity Funds - Global Dividend Fund si klade za cíl dosáhnout na příznivý rizikově očištěný výnos v průběhu celého tržního cyklu, a to s menšími poklesy hodnoty než globální akciový index. Jinak řečeno, nejde o absolutní výnos jako takový, ale o to, aby rizikově vážený profil fondu, tedy se zohledněním volatility, propadů atd., byl lepší než v případě klasického globálního akciového indexu.

Portfolio manažeři přitom nejsou složením globálního akciového indexu omezeni – mají volnost v regionálním i sektorovém rozložení portfolia. Vycházejí doslova z „čistého listu papíru“ a portfolio sestavují na základě podrobného fundamentálního výzkumu zaměřeného na jednotlivé firmy (tzv. bottom-up přístup).

Primární pozornost věnují portfolio manažeři společnostem s robustními peněžními toky a silnou rozvahou, u kterých lze důvěřovat stabilitě jejich ziskovosti bez ohledu na makroekonomické podmínky. Klíčové je také nakupovat akcie za „přiměřenou“ cenu.

Tvorba volných peněžních toků u společnosti je klíčová proto, že zajišťuje dostatečné krytí aktuálních dividend i potenciál pro jejich budoucí růst. Portfolio manažeři se naopak vyhýbají firmám, které vyplácejí nadměrné dividendy bez dostatečné hotovostní podpory.

Cílem je tedy najít akcie, které představují atraktivní rovnováhu mezi současnou dividendou a tvorbou hotovosti, umožňující reinvestice do podnikání a udržitelný růst dividendy.

| Název fondu | Fidelity Funds - Global Dividend Fund |

| Velikost fondu | 310,9 mil. CZK (CZK hedged tříd) |

| ISIN | LU0979392924 (CZK hedged třída) |

| Typ fondu | akciový |

| Vznik fondu | listopad 2013 (CZK hedged třída) |

| Manažerský poplatek | 1,5 % (OCF 1,89 %) |

| ESG: SFDR | článek 8 |

| MSCI ESG Fund Rating | AA |

Výsledné portfolio fondu tvoří typicky do 50 společností (k 30.9.2024 to bylo 39) s váhou 1 % až 5 % NAV. Zároveň platí, že fond se zaměřuje spíše na větší firmy a obvykle investuje do likvidních společností s tržní kapitalizací vyšší než 5 miliard USD. Obrátkovost portfolia je poměrně nízká, fond tedy uplatňuje strategii buy and hold, ne nějaký aktivní trading.

Zároveň platí, že na úrovni portfolia se posuzují korelace mezi jednotlivými akciemi, aby se předešlo nezamýšleným rizikům nebo rizikům koncentrace.

Je také dobré podotknout, že pokud jde o měnové riziko, tak v základní třídě portfolio manažeři měnové zajištění při investici do konkrétních společnosti neuplatňují. Na úrovni akcií je totiž měnové riziko zohledněno v doporučeních analytiků nebo v hodnocení společnosti – pokud tedy akcie získává značnou část svých příjmů nebo nákladů v jiné měně, je to zohledněno v hodnocení rizika.

Korunová třída fondu zajišťuje měnové riziko proti základní třídě (USD), což tedy znamená, že byste měli dostat podobný výnos jako základní třída (očištěný o náklady, popř. zisky z měnového zajištění). Uvnitř portfolia ale měnové riziko zůstává, což není na škodu.

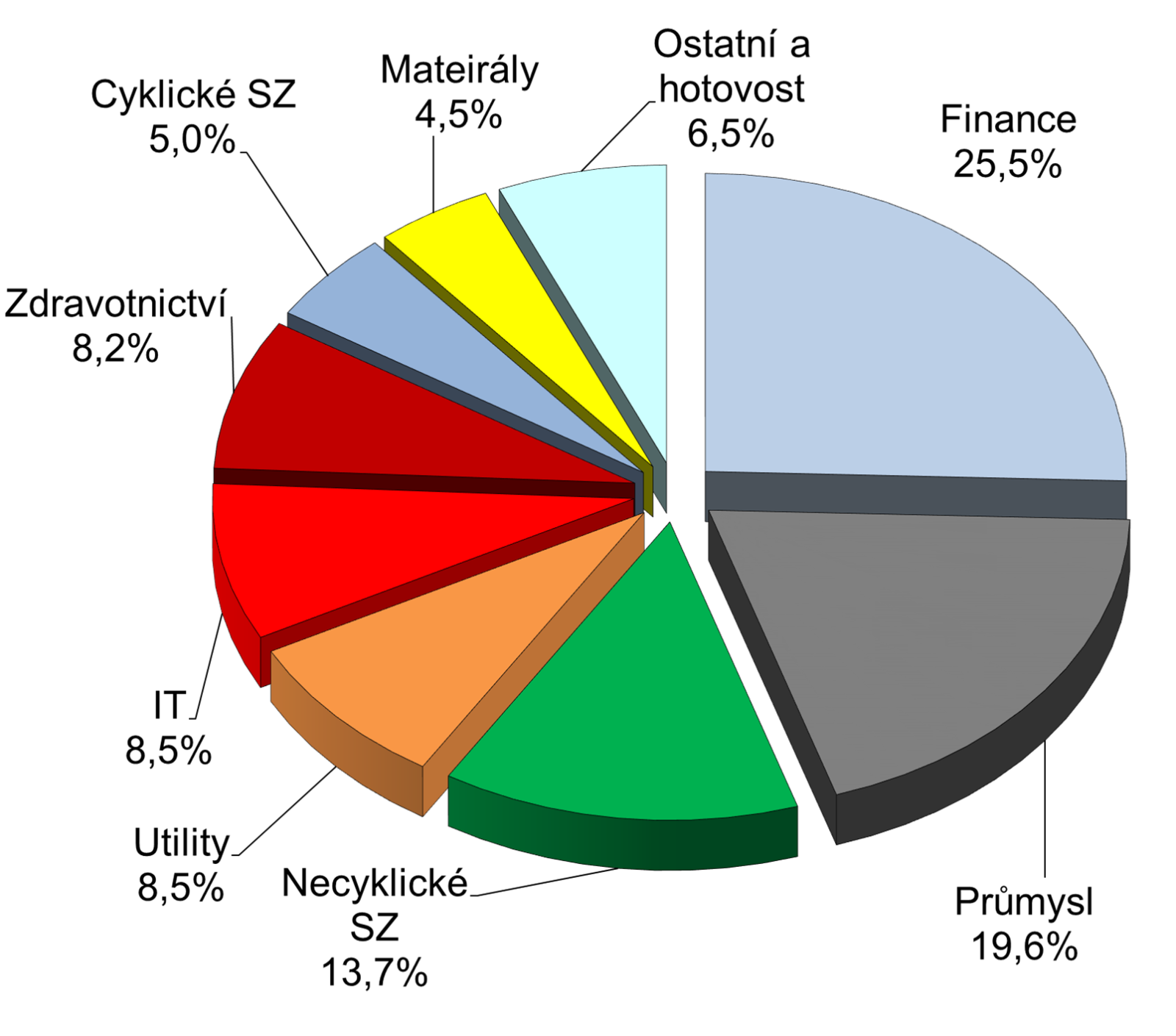

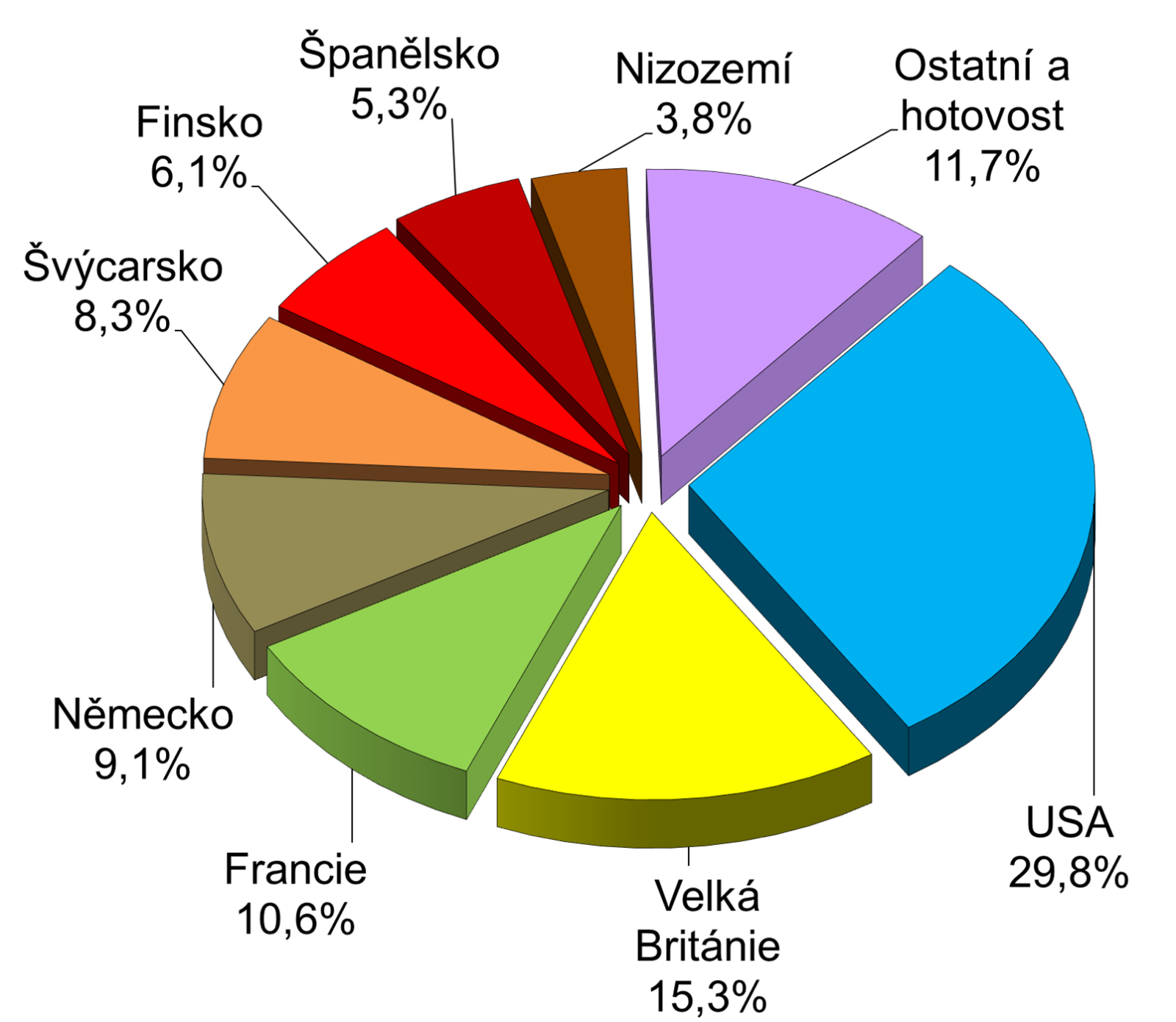

Dodejme, že výsledné regionální a sektorové složení portfolia není cílem, ale je výsledkem výběru konkrétních společností a strategie zdola nahoru. Přesto neuškodí se na toto složení fondu podívat.

Dobrá diverzifikace

Grafy 1 a 2 zachycují regionální a sektorové složení fondu. Hned na první pohled je zřejmé, že toto složení je výrazně odlišné například oproti širokému globálnímu akciovému indexu MSCI ACWI.

Ačkoliv, jak jsme uvedli, jde primárně o výběr konkrétních společností, zároveň můžeme dodat, že například z regionálního hlediska je patrné výrazně nižší zastoupení USA, což je dáno tím, že dle portfolio manažerů se ocenění mimo USA jeví jako přijatelnější. Ostatně o tom, že USA jsou valuačně poměrně drahé, jsme psali již několikrát.

Platí, že portfolio manažeři nezařazují do fondu společnosti, které jsou valuačně drahé nebo nevyplácejí dividendu, a stejně tak podniky, jejichž základní fundamenty jsou až příliš složité, volatilní nebo kde je rozsah výsledků potenciálně velmi široký a velmi nejistý.

V praxi to znamená, že v současné době nenajdete v portfoliu například žádnou z akcií „velkolepé sedmičky.“ To je u dividendové strategie pochopitelné, ale znamená to také, že v portfoliu mají nízké zastoupení nebo v zásadě chybí některé tradičnější příjmové sektory, jako jsou telekomunikace, REIT či komodity, jak ostatně ukazuje graf 2.

Celkově ale platí, že portfolio je sektorově i regionálně dobře diverzifikováno.

Protože makroekonomické události nemohou portfolio manažeři ovlivnit, snaží se identifikovat kvalitní podniky, které by měly být odolné v různých ekonomických scénářích. Pokud se ekonomické prostředí utlumí a zisky oslabí, očekávají, že trvale vyšší stálost zisků portfolia oproti širšímu trhu poskytne relativní ochranu.

V konečném důsledku jde tedy o konkrétní společnosti, a tak jistě stojí za pozornost tabulka top 10 pozic.

| titul | váha ve fondu |

| Unilever | 4,4% |

| Deutsche Börse AG | 4,0% |

| BlackRock | 3,5% |

| Taiwan Semiconductor MFG | 3,4% |

| Legrand | 3,3% |

| Munich RE | 3,3% |

| Relx Plc | 3,1% |

| Progressive Corporation | 3,1% |

| National Grid | 3,1% |

| Omnicom | 3,0% |

| Celkem | 34,2% |

| Zdroj: Web společnosti | |

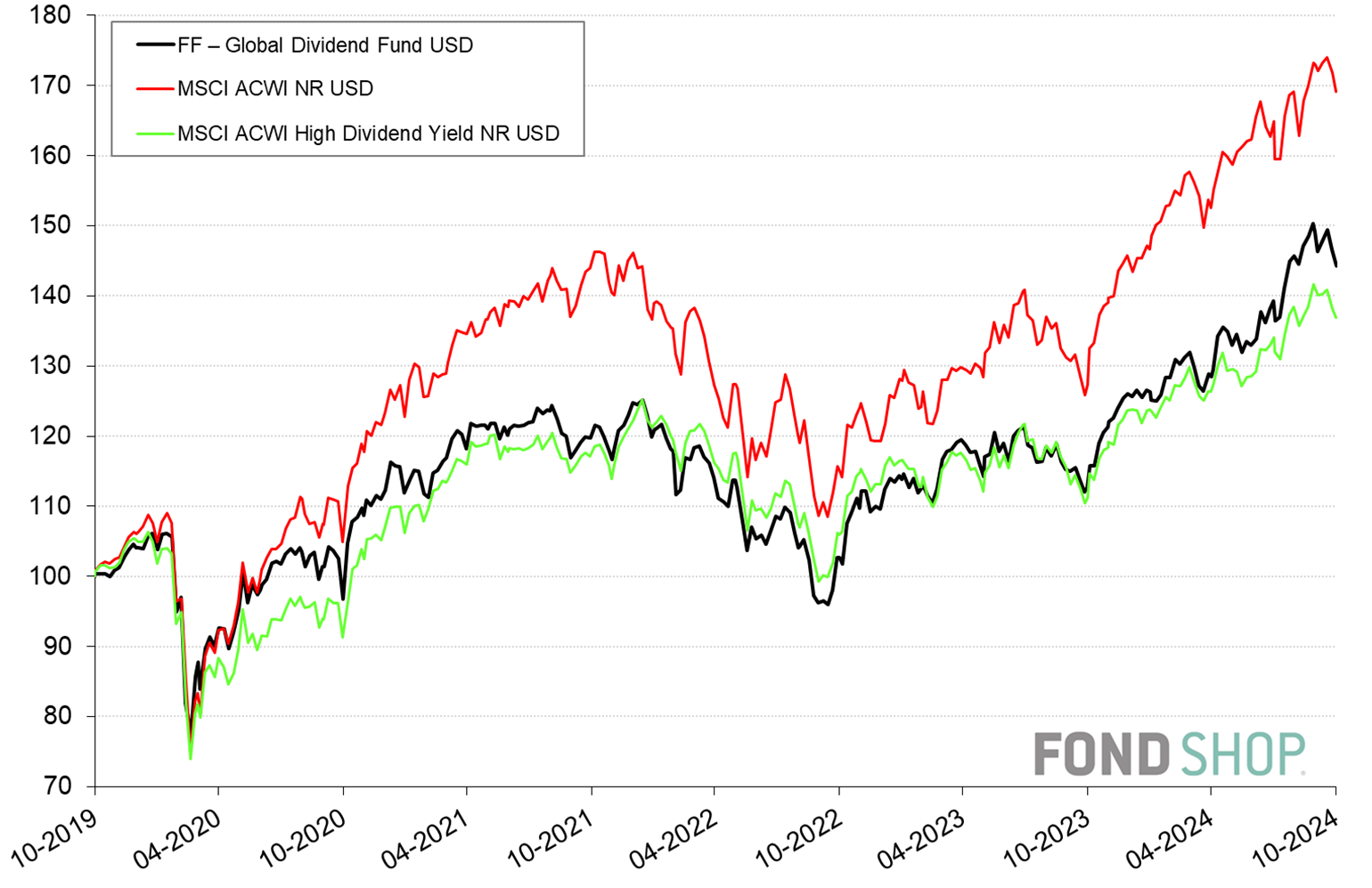

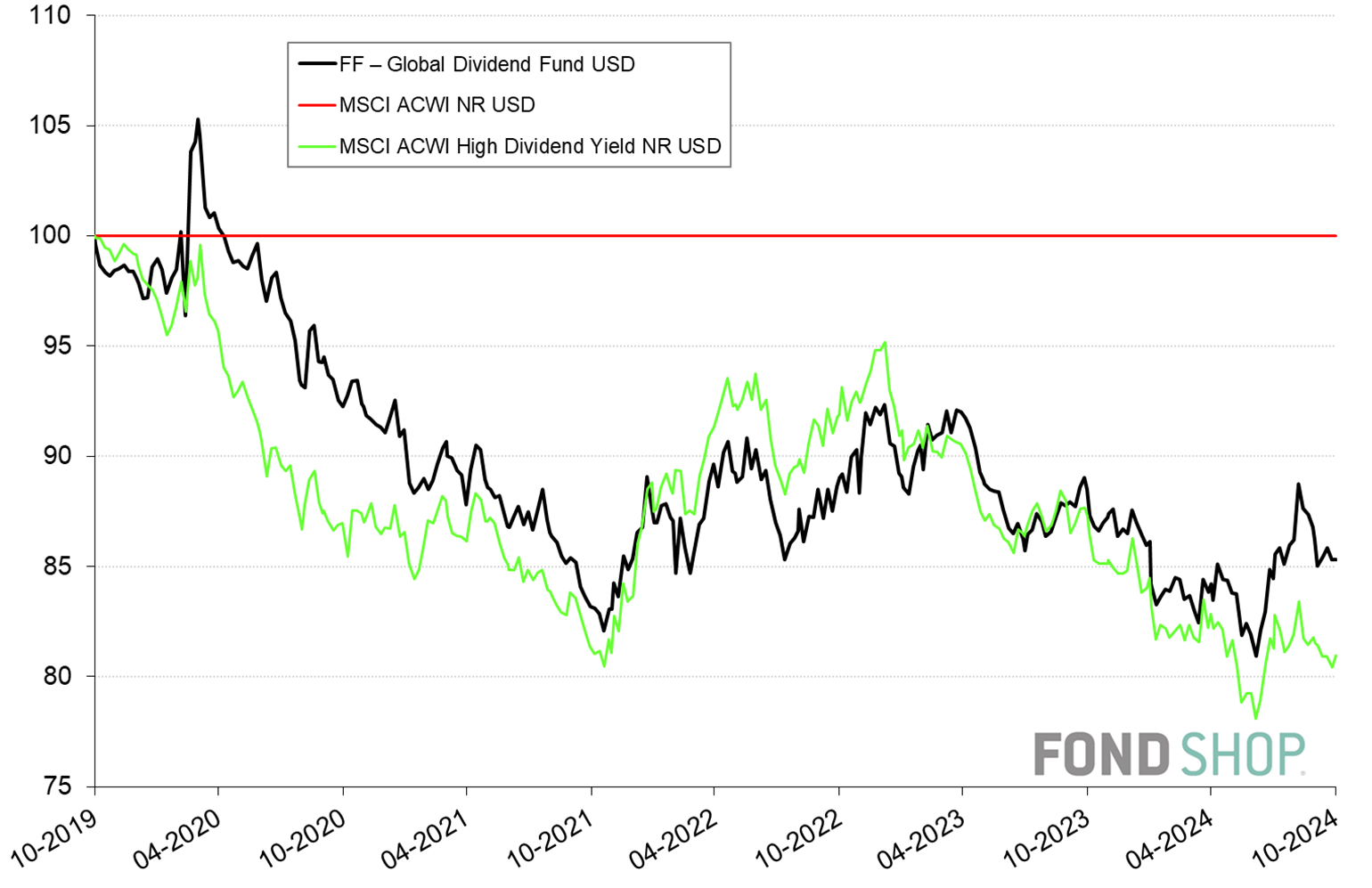

Zajímavý výnos

Grafy 3 a 4 srovnávají výkonnost dolarové třídy fondu s vývojem širokého globálního akciového indexu MSCI ACWI a také jeho na dividendové akcie zaměřené verze, vše opět v USD. Srovnání v dolaru volíme v tomto případě proto, aby do hry nevstupovaly náklady, popř. zisky z měnového zajištění korunové třídy a aby tak šlo čistě o strategii fondu a její exekuci.

Jak je z obou grafů vidět, FF - Global Dividend Fund sice na sledované pětileté periodě zaostává za výnosem širokého globálního akciového indexu, ovšem jeho na dividendové akcie zaměřenou verzi naopak poráží.

To je dáno tím, že dividendovým akciím, které většinou patří mezi hodnotové společnosti, se v posledních pěti letech prostě dařilo méně než růstovým společnostem. Jak je ale vidět z tabulky kvantitativních ukazatelů, portrétovaný fond zároveň vykazoval nižší volatilitu.

Jinak řečeno, chová se přesně tak, jak lze od na dividendové akcie zaměřeného fondu očekávat. Dividendové akcie jsou totiž obecně o něco „konzervativnější“, tedy méně volatilní, nicméně v růstových obdobích mohou méně růst.

Co lze vnímat určitě pozitivně, je schopnost fondu porážet index MSCI ACWI High Dividend, který se zaměřuje právě na dividendové společnosti.

| fond | index | |

| Výkonnost v CZK | ||

| 1 rok (od 31.10.23) | 28,2% | 32,8% |

| 2 roky (od 31.10.22) | 40,6% | 46,7% |

| 3 roky (od 29.10.21) | 20,5% | 17,5% |

| 5 let (od 31.10.19) | 44,3% | 69,1% |

| 5 let p.a. | 7,6% | 11,1% |

| Riziko (perioda 5 let) | ||

| Volatilita | 14,3% | 17,4% |

| Beta | 0,75 | index |

| Beta bear | 0,58 | index |

| Alfa (anualizovaná) | -0,6% | index |

| Korelace | 0,91 | index |

| Max. pokles – měsíc | -8,5% | -13,5% |

| Max. pokles – rok | -17,8% | -20,7% |

| Výpočty z prodejních cen v USD, případné dividendy reinvestovány. | ||

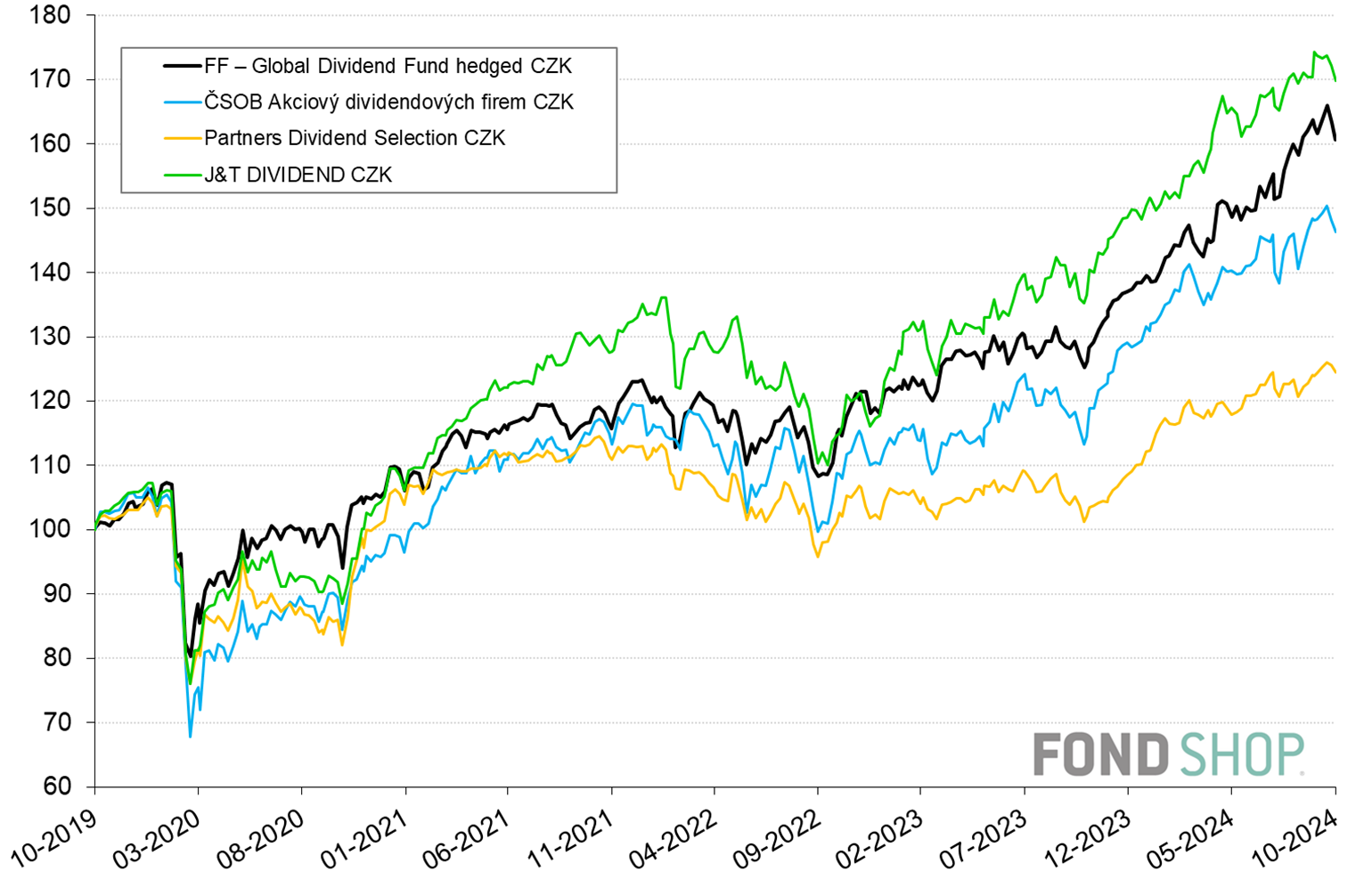

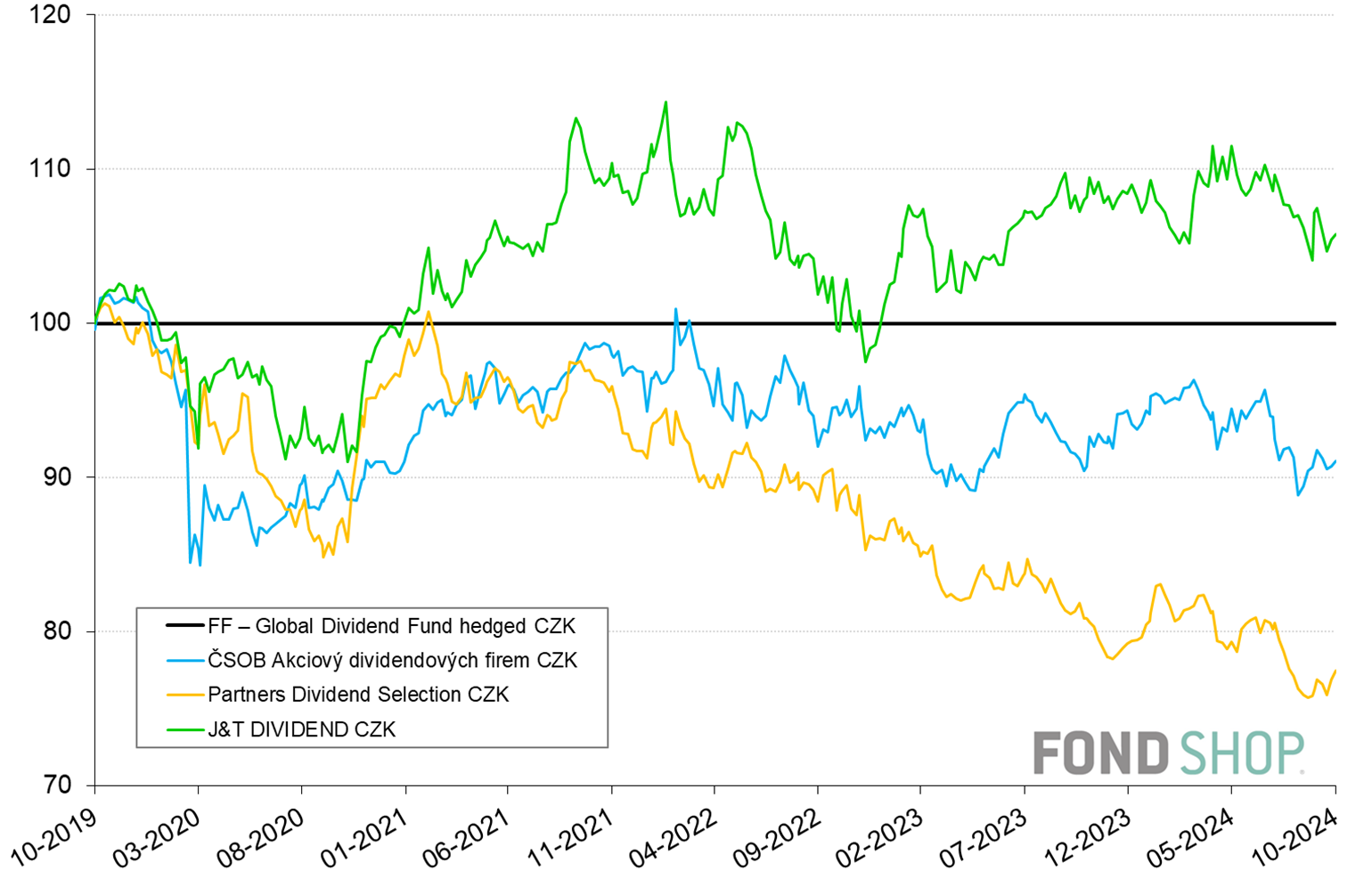

Grafy 5 a 6 již srovnávají výnos korunové třídy fondu FF - Global Dividend Fund s dalšími v ČR dostupnými korunovými akciovými fondy, které svou strategií rovněž cílí primárně na dividendové akcie, jsou aktivně řízené a nejsou vyloženě regionálně omezené.

Samotné konkrétní složení fondů a přesné strategie se přirozeně liší, nicméně i tak je vidět, že portrétovaný fond si v tomto srovnání vede dobře, když na pětileté periodě mírně ztrácí jen na fond od J&T, který se od ostatních liší třeba určitou váhou ČR, či týdenním oceňováním

Fidelity Funds - Global Dividend Fund potěší zejména zastánce aktivní správy, kteří hledají globální akciový fond, jež klade důraz na výběr stabilních dividendových společností, které jsou mnohdy investory brány za bezpečnější. (Nejen) pro takovéto investory může fond díky dostatečné diverzifikaci a dobrým výsledkům představovat i hlavní akciovou pozici v portfoliu.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.