Podílové fondy: Jednoduchý průvodce pro začátečníky

V rubrice Portrét fondu se systematicky věnujme detailnímu pohledu na strategii toho či onoho podílového fondu. Neuškodí si ale jednou za čas připomenout úplné základy. Co jsou otevřené podílové fondy (OPF) a jaká mají specifika?

Knihy věnující se investování lze rozdělit na několik typů. Některé shrnují principy osobních financí a finanční gramotnosti. Jiné se věnují obchodování, tradingu a spekulaci. Další skupina knih vysvětluje, jak investovat napřímo, obvykle na poli akciových trhů – hitem knihkupců jsou knihy „Akciové investice“ či „Nebojte se akcií“.

Drobní investoři možná chtějí a potřebují cosi jiného. Pochopit, „jak vydělávat pomocí fondů,“ hlásá podtitul starší knihy na téma Fondy z pera Slavomíra Steigaufa.

Obdobný vhled nabízí „Investování pro začátečníky“ od Petra Syrového. Knižní tituly na poli fondových investic doplňuje „Průvodce úspěšného investora aneb Vše, co potřebujete vědět o fondech“ a novější titul „Ideální investiční portfolio“ s podtitulem „jak dosáhnout investičního zenu“.

Čtenář se zde od Aleše Tůmy dozvídá, proč mít finanční plán a co rozumět pod pojmem investiční cíle. Je zde zmíněno, kolik akcií mít v portfoliu, co jsou dluhopisy a jak diverzifikovat globálně. Výklad plynule přechází na pole fondových investic.

Fondové fundamenty

Podstatou fondových investic je kolektivní investování. Fond shromažďuje peníze a kapitál od dílčích investorů. Koupí podílových listů poskytují investoři v případě otevřeného podílového fondu (OPF) financování, umožňující usilovat o naplnění investičních záměrů. Jde o finanční investici ve formě participace na investiční strategii určené statutem nebo prospektem.

Díky podílovým fondům se investování zjednodušuje, stává se dostupnou záležitostí a náklady na diverzifikaci se snižují.

Zatímco investování napřímo nebo prostřednictvím burzovně obchodovaných fondů (ETF) vyžaduje jisté kompetence a znalosti, uváženě investovat do OPF zvládne i začátečník.

Stačí vytvořit finanční plán, zvážit finanční situaci, určit cíle, kvůli kterým mají být peníze investovány a na jak dlouho, stanovit investiční horizont. Ve výsledku a vazbě na toleranci k riziku pak vybrat vhodný produkt, typ fondu a nakonec najít investiční společnost, u které bude příslušná investice uskutečněna.

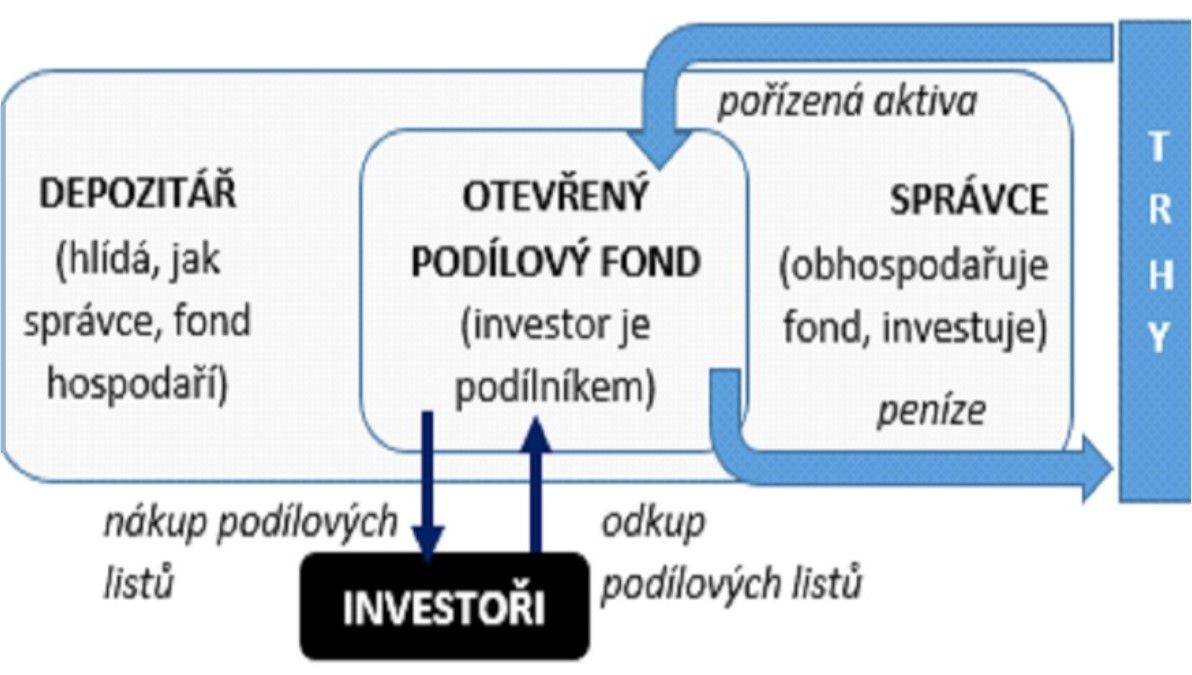

V případě otevřených podílových fondů (OPF) vlastní investoři podíly reprezentované podílovými listy. Když investoři do fondu vstupují, vydává fond nové podílové listy. A pokud jsou podílové listy od investorů naopak odkoupeny, jejich počet se snižuje. V knize s názvem Osobní finance – řízení financí pro každého autoři (Tyl & Syrový, 2020) vysvětlují, jak otevřené podílové fondy fungují. Fond spravuje investiční společnost a nepřehlédnutelná je role depozitáře (graf 1).

Depozitář se zapojuje na základě smlouvy o výkonu své činnosti, zajišťuje oddělení majetku fondu od správcovské společnosti. V případě její insolvence je tak zajištěno, že majetek fondu stojí mimo. Hospodaření s majetkem fondu je odděleno, jsou kontrolovány limity a struktura fondu. Hlídá se, zda jsou operace a peněžní toky, které fond provádí, zákonné a v souladu se statutem.

Právě správce fondu, investiční manažer, rozhoduje, co do jeho portfolia pořídí. Fond má statutem fondu určenou strategii – je limitováno, co může nakupovat a na jakých trzích se může pohybovat.

Fondy jsou dostupnou investicí, což dokládají i nabídky bank. Jedna banka proklamuje, že podílové fondy nabízí bez „zbytečných“ poplatků, bez nutnosti sledovat finanční trhy. Pro opatrné i ostřílené investory, na výběr z více investičních strategií. V nabídce je strategie konzervativní, balancovaná, progresivní i „udržitelného rozvoje“.

Za každou strategií se pak skrývá jeden nabízený podílový fond a možnost pravidelné měsíční investice od stokoruny. Reklama hlásá – „bez vstupního poplatku,“ nicméně nepřehlédnutelný je 10% výkonnostní poplatek uplatňovaný u všech typů nabízených fondů.

Dostupnost a diverzifikace

Knihy věnované fondovým investicím vcelku běžně uvádí členění fondů podle tříd aktiv, do kterých v převážné většině investují – peněžních instrumentů, dluhopisů nebo akcií (tabulka 1). V českých knihách obecně moc nejsou zahrnuty nemovitostní fondy. Možná proto, že realitní podkladové aktivum je specifické a jeho význam vzrostl právě v době politiky nízkých úrokových sazeb. Proklamace o plnohodnotné alternativě k dluhopisovým fondům, jejichž výnosový potenciál se tehdy stal mizivý, je pomíjivá.

| Druh fondu | Cílená aktiva | Charakteristika | Jaké jsou nevýhody |

| Fondy peněžního trhu | Investice do hotovostních ekvivalentů. | Vhodné pro krátkodobé finanční cíle, alternativa k bankovním produktům. | Stěží drží krok s inflací, nepodléhá zákonnému pojištění vkladů. |

| Dluhopisové fondy | Drží dluhopisy, investoři jsou věřiteli. | V porovnání s hotovostí vyšší potenciál výnosu, ale poněkud větší riziko. | Inflační a kreditní riziko nebo riziko finanční represe. |

| Akciové fondy | Akcie, víra ve výsledky podnikání. | Dlouhodobý investiční horizont, vysoký výnosový potenciál. | Kolísání kurzu, značná volatilita. |

| Smíšené fondy | Investice do všech tříd aktiv, zejména akcií a dluhopisů. | Poměr složek portfolia ve statutu fondu. | Defenzivní nebo naopak agresivní smíšená strategie nemusí každému vyhovovat. |

| Zdroj: autor | |||

Podílové fondy investování zjednodušují. Jde jen o to z nabídky fondů vybrat, zorientovat se. Každý měsíc odložit třeba pětistovku a participovat na výsledcích. A české banky přicházejí i s inovativními řešeními.

Kupříkladu jedna banka umožňuje při platbě kartou útratu zaokrouhlit a odložit „drobné“ stranou. Když se takto nastřádá 300 korun, jsou tyto investovány do smíšeného podílového fondu.

Související leták hovoří jasně, správný investor by měl mít alespoň část portfolia v akciích – vyjmenováno je několik zvučných jmen společností s příslibem, že podílník fondu se stává spolumajitelem této společnosti. To že akciová složka fondu tvoří necelých 40 %, převažuje složka dluhopisová, už na první pohled vidět není. A snadno přehlédnutelný je i 1,5% vstupní poplatek a 1,69 % celková nákladovost fondu (TER).

Pravidelné investování z dílny další banky razí myšlenku, že investování je dostupné každému – v dané bance už od 300 Kč měsíčně. Efektivní zhodnocení, odměna za věrnost, peníze snadno a rychle k dispozici, samá superlativa. A kdo chce „správný poměr mezi potenciálem výnosu a kolísáním hodnoty investovaných peněz“, má volit smíšený fond. Ten má být „ideálním řešením pro pravidelné investování“ – jedna investice vytvoří „komplexní investiční portfolio“.

Další z bank prý „vybírá ty nejzajímavější investice“. Má přehledné rozhraní pro výběr – stačí zaklikávat, jaké vlastnosti má fond mít, navolit třeba jeho typ nebo investiční horizont. Vybrat referenční měnu, profil investora, aby mohly být vyfiltrovány nabízené fondy odpovídající zadaným požadavkům. V tabulce se pak zobrazí název fondu, podíl čisté hodnoty aktiv na jeden podílový list a cena podílového listu NAV/PL, riziko vyjádřené na škále od 1 do 7, investiční horizont, stejně jako výnos za rok, 2 a 5 let.

Banky mají běžně investování zautomatizované. Stačí vyplnit investiční dotazník a podle dotazníku jsou vybrány investice, které svými vlastnostmi odpovídají investičnímu profilu. Online podpis smlouvy, možnost nakoupit podílové fondy v internetovém bankovnictví. Doslova na pár kliknutí.

Vady na kráse

Ano, „tenhle svět už není jen pro boháče,“ každý se může ochránit před inflací, nebo ji porazit, hlásá investiční průvodce další banky. Vyšší výnos je vyvážen vyšším rizikem, ale „čas léčí i výkyvy na burze“.

Chce to pravidelné investice, kdy halíře dělají talíře. Marketing a propagační materiály rády líbivě prezentují, co lidé chtějí slyšet. Investiční dotazníky už ale cosi od potenciálního investora vyžadují.

Kdo vyplňuje investiční dotazník a volí odpovědi, že ví, že toho moc neví, tomu vstup do světa investic zůstane zamknut. Ve výsledku bude označen za „umírněného investora“.

Verdikt je jasný, žádný z bankou nabízených fondů není v důsledku špatných odpovědí přiměřený: „Podle toho, co o vás z investičního dotazníku víme, nejsou tyto investice z naší nabídky pro vás ty pravé. Může to být proto, že jsou pro vás příliš rizikové, nebo proto, že je váš zamýšlený investiční horizont příliš krátký.“ Komu se verdikt nelíbí, má a může vyplnit dotazník znovu.

A správně vyplnění dotazníku bude žádat studium. Pátrání, nakolik jsou akcie rizikové, do čeho investují peněžní fondy nebo třeba co je hodnota syntetického ukazatele SRRI u podílových fondů – zde je v dotazníku nutné správně zvolit, že jde o "výši rizika spojenou s investováním do podílových fondů na škále od 1 do 7“.

Co se týká volby konkrétního fondu, v odkazovaných publikacích zaznívají různá doporučení. Např. nesnažit se získat nějaký extra výnos navíc – „Snažte se hlavně nic nepokazit“.

Nemá smysl trefovat žhavé investiční novinky. Jinde zaznívá, že pro začínajícího investora je důležité zjistit, jaký typ fondu potřebuje. Který konkrétní fond pak koupí, je vcelku jedno – „Jděte do Banky nebo ke zprostředkovateli a fond si kupte“. A když už někdo chce vybírat a volit, nemá vybírat ani tak podle minulého výnosu, jako podle nákladovosti.

Varování před marketingovým pozlátkem nemusí být na škodu. „Dividenda“ vyplácená z majetku fondu nemusí znamenat skutečné zhodnocení, ale zbytečnou daňovou povinnost. Výkonnostní poplatky mohou tížit, stejně jako náklady aktivní správy.

I přes všechny nástrahy a pasti je kolektivní investování jednou z podařených inovací, pro většinu průměrných investorů bude nějaká forma fondu rozumnou volbou.

Vytvořit diverzifikované portfolio je v případě malých finančních objemů náročné. Když se dá mnoho investorů dohromady, může jediný správce portfolio fondu efektivně obstarat a obhospodařovat. A právě toto je podstata podnikání investičních společností, které fondy zakládají, provozují a investorům nabízejí podílové listy.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.