Partners – Double Speed rizikový fond

Akciový fond pro retailové klienty investující globálně zejména prostřednictvím ETF, který na poměry České republiky nabízí unikátní strategii. Fond totiž může využívat pákového efektu a navyšovat tak expozici vůči akciovým trhům až na dvojnásobek. Může ale také snížit akciovou pozici pod 100 %.

Využití páky není ve světě investic nic nového. O tom, kdy přesně byla poprvé využita, bychom mohli dlouze debatovat, nicméně s klidem v duši můžeme říci, že tento typ obchodování byl u akcií běžný v USA někdy již od počátku 20. století. V té době nicméně požadavky kolem obchodování nebyly tak přesně definovány a trh nebyl tak regulován.

Obchodování na páku měla většina investorů po dlouhou dobu spojené buď s derivátovými produkty, jako jsou třeba opce, nebo s využitím úvěru od brokera, kdy si de facto na nákup akcií „půjčili“ – ona půjčka se ovšem neprojevila vyšším stavem peněz na účtu, ale možností obchodovat větší objem transakcí, než by jinak investoři mohli se svými vlastními penězi.

Tyto způsoby sice byly a jsou dostupné i drobným investorům, nicméně mají svá specifika a neměl by se do nich pouštět nikdo nezkušený.

V roce 2006 spatřilo světlo světa první pákové ETF, které možnost násobit si výnos (a riziko) pro drobné investory opět zjednodušilo. A jak jsme psali v nedávném článku, takovýchto ETF je nyní k dispozici celá řada. I tato ETF ovšem mají svá specifika.

Co v ČR donedávna chybělo, byl klasický podílový fond, který by měl možnost takto páky využívat. To se nicméně změnilo v loňském roce, když společnost Partners IS spustila Double Speed rizikový fond. Martin Mašát, portfolio manažer fondu, přitom o této myšlence uvažoval již delší dobu.

Komplexní přístup

Základní popis investiční strategie fondu je vlastně relativně jednoduchý. Jde o globální fond, který investuje primárně do akciových ETF a s využitím páky se snaží na dlouhé periodě dosáhnout vyššího (teoreticky dvojnásobného, protože páka může být až dvojnásobná) výnosu než široký index světových akcií, tedy např. MSCI World. Zároveň platí, že volatilita by se měla držet kolem či pod dvojnásobnou volatilitou tohoto indexu.

| ISIN | CZ0008477627 (CZK třída) |

| Datum vzniku | 28. 4. 2023 |

| Manažerský poplatek | max. 2 %, aktuální výše 2 % |

| Vstupní poplatek | 0 % |

| Výstupní poplatek | dle doby držení podílových listů, po 5 letech bez poplatku |

| Investiční horizont | 5 let a více |

| Oceňování | Jednou týdně, typicky v úterý |

| Minimální výše investice třída CZK | 500 CZK |

| CZK Třída | Měnové riziko fondu může být v případě cizoměnových investic zajištěno do CZK. |

| Velikosti fondu k 31.7.2024 | 889 mil. CZK |

| SFDR | Článek 6 |

| Globální akciový fond s vysokou diverzifikací investující převážně prostřednictvím ETF. Fond může pomocí pákového efektu navyšovat expozici vůči akciovým trhům a tím dosáhnout vyšších výnosů oproti běžným akciovým fondům. Volatilita fondu bude výraznější a fond je vhodný pro dlouhodobé dynamické investory vyhledávající nadprůměrný výnos při akceptování přiměřeně vyššího rizika. Fond by měl tvořit pouze menší část investičního portfolia. | |

V praxi je ovšem strategie fondu daleko komplexnější. Tak předně, na rozdíl např. od pákových ETF, kde je páka pevně dána a vždy konstantní (tedy např. po celou dobu 2x; 3x atd.) je Double Speed rizikový fond aktivně řízený.

To znamená, že páka sice skutečně může dosáhnout až na 200 %, ale může být i nižší. A nejen to, akciové expozice dokonce nemusí být ani 100 %. To platilo například ještě před pár měsíci, když portfolio manažer snížil expozici na akcie pod 100 % mimo jiné vzhledem k extrémnímu nárůstu cen technologických akcií.

Portfolio manažer Martin Mašát k tomu dodává, že „narostla nejen jejich cena, ale i váha v akciových indexech a při dvojnásobné páce by i jejich váha byla v portfoliu fondu dvojnásobná. Fond by tak byl vystaven extrémnímu riziku několika akcií, což nebyl portfolio manažer ochoten akceptovat, a proto hlavně váhu těchto akcií snížil. Další důvod byly vysoké úroky, které udržuje ECB a FED a které v současném stavu akciových trhů neospravedlňovaly zvýšenou expozici v akciích.“

Mimo to, že fond aktivně pracuje s úrovní páky, pracuje také s více způsoby, jak samotnou páku konstruovat. V praxi fond aplikuje 3 hlavní způsoby, jak páku vůči akciovým trhům vytvořit.

První způsob postavení páky je nejjednodušší a zřejmě nejlépe vystihuje princip pákové investice. Znáte ho od brokerů. Jde o jednoduchou půjčku na nákup dalších akcií nad úroveň majetku fondu. Páka je tedy v tomto případě tvořena jednoduše zvýšenou expozicí na akciových trzích nad 100 % hodnoty fondu za pomocí půjčených prostředků. Samozřejmě je potřeba počítat s náklady na takovouto půjčku, které nejsou konstantní a v čase se liší. Kdo někdy na tzv. margin u brokera obchodoval, tak jistě ví, o čem mluvíme.

Druhý způsob je využití již připravených nástrojů, jako jsou například ETF s pákou, o kterých jsme se zmínili. Podle Martina Mašáta jsou v první fázi života fondu tyto instrumenty nutností (z logiky věci je potřeba fond co nejdříve zainvestovat a přiblížit se strategii), ale postupně jejich význam bude upadat a na jejich místo nastoupí specializované certifikáty, které umí na míru vytvořit velké investiční banky.

Výhoda takovéhoto certifikátu je, že může mít konkrétní parametry na míru, které lépe sedí strategii fondu a jeho paramenty jsou pod kontrolou. Pro využití tohoto typu pákového produktu však fond přirozeně potřebuje určitý objem, zatímco například do zmíněných pákových ETF lze investovat s velmi malými částkami.

Třetí způsob, který lze využít a který postupně bude hrát hlavní roli, je zapojení derivátových instrumentů a produktů. Jinak řečeno, jde o již v úvodu zmíněné využití zejména opcí (případně také akciových swapů a forwardů či burzovně obchodovatelných futures kontraktů a warrantů). Zde portfolio manažeři vycházejí z teoretického konceptu Black-Scholes oceňovacího modelu opcí, který dokáže rozčlenit opce na akciovou a dluhopisovou část. Tímto směrem fond míří.

Ačkoliv je tedy Double Speed rizikový fond v principu „akciový fond“ – tam míří jeho strategie, s globálními akciemi je vhodné jej srovnávat atd. – má a bude mít i svoji dluhopisovou část, která vyhlazuje volatilitu akciové části, kde má fond expozici mnohem větší než 100 % svého čistého majetku.

Jinak řečeno, na začátku byla páka získána zejména nákupem pákových ETF, což by přirozeně mohl investor (s určitými znalostmi) zvládnout i sám. Postupem času však bude páka řízena komplexněji, a ačkoliv bude expozice na akciové trhy i nadále získávána přes ETF, půjde již o klasické nepákové ETF a páka bude primárně řízena jinak.

Podotkněme, že i když může fond přes ETF takticky zaujmout i nějaké konkrétnější regionální nebo sektorové „sázky“, určitě to není jeho hlavní strategií, kterou je naopak široká regionální diverzifikace.

Ostatně využití páky a současně nějakého úzkého sektorového či regionálního zaměření by mohlo být přeci jen už příliš.

Jak jsme zmínili, fond nemusí mít páku vždy 200 % (oněch 200 % je ale horní limit a ten nelze i vzhledem k zákonům a statutu porušit), ale klidně i méně a v portfoliu, když se například podíváte do měsíční zprávy, narazíte také na dluhopisy.

Cílem dluhopisové složky je řízení rizika. Dluhopisy mají hlavně v krizích negativní korelaci s akciovými trhy a tím částečně vyvažují riziko akciové expozice.

Pokud by vás zajímalo aktuální složení fondu, nabízíme tabulku 1. Je ale samozřejmě potřeba si skutečně uvědomit specifickou strategii fondu, což se logicky projevuje ve složení portfolia třeba z pohledu aktiv.

Kdybyste se podívali do top 10, má například cca 16% váhu (k 31.7.) SoGe DeltaOneNote 2026. To je certifikát s výnosy nalinkovanými na S&P 500, který je z logiky věci brán jako akciová expozice s příslušnou pákou. A regionálně jde o USA.

| Regionální složení | |

| USA | 75 % |

| Eurozóna | 33 % |

| Ostatní | 2 % |

| Složení dle tříd aktiv | |

| Vklady v bankách | 27,2 % |

| Dluhopisy | 21,4 % |

| Úvěrová expozice | -59,0 % |

| Akciová expozice | 110,4 % |

| Zdroj: Data společnosti Partners | |

Výnos, poplatky a co je ještě dobré vědět

Double Speed rizikový fond vznikl loni koncem dubna a vezmeme-li v úvahu počáteční období zainvestování a přibližování se cílové strategii, má za sebou zhruba rok historie. To je na fond s doporučeným investičním horizontem 5 a více let a takto nastavenou strategií přirozeně poměrně málo, takže „finální soudy“ ještě vynést nemůžeme.

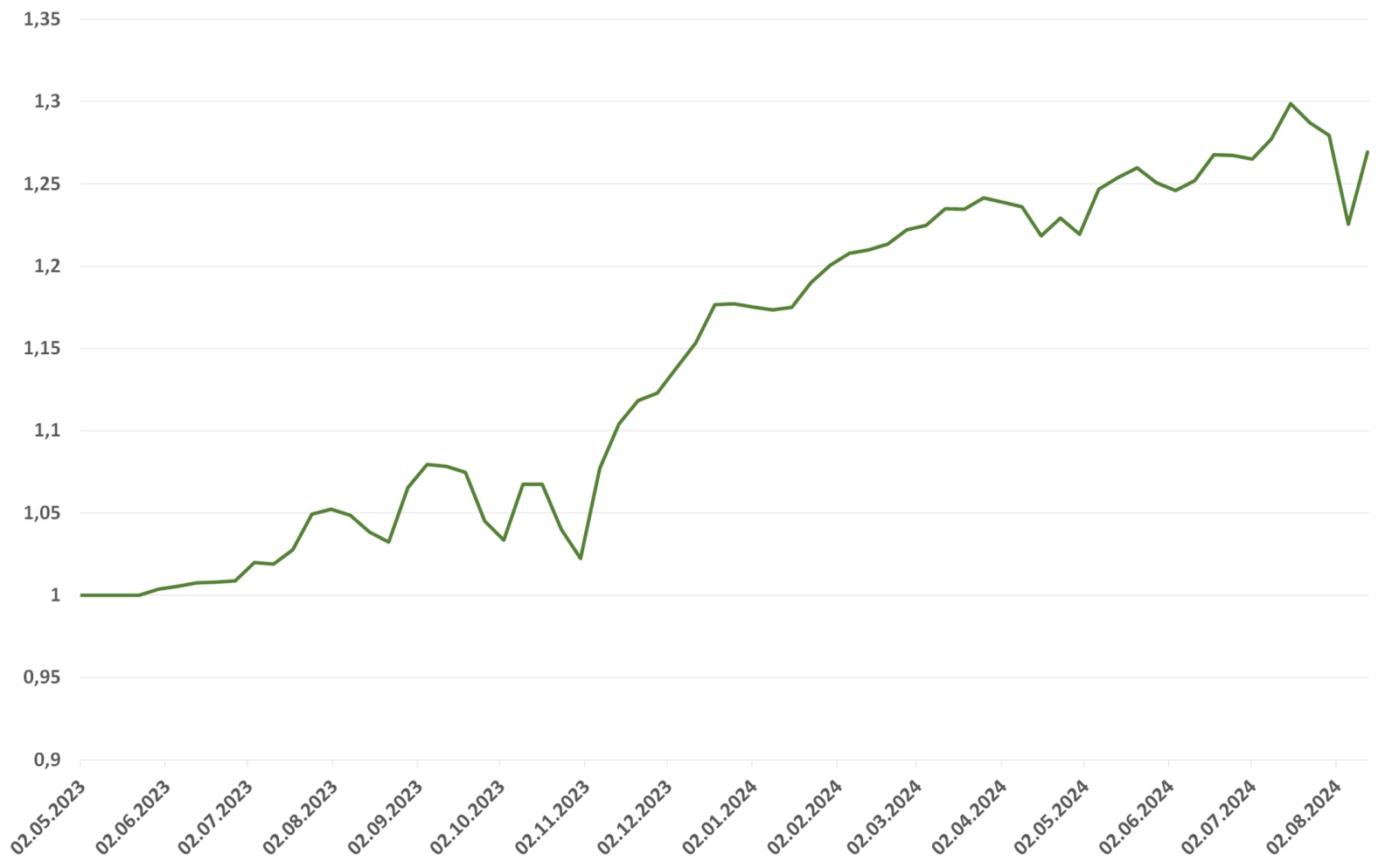

Na druhou stranu, jak je vidět z grafu 1, v dosavadní historii se fondu zatím daří, a ustál i nedávné krátkodobé korekce.

Na druhou stranu je prostě u takto postaveného fondu s vyšší volatilitou potřeba počítat, ostatně není výnosu bez rizika. Známkou využití páky je i přívlastek „rizikový“ ve jméně fondu, čímž je jasně dáno, pro jaký typ investorů je fond určen.

Z pohledu nákladovosti je potřeba aktuálně počítat s 2% manažerským poplatkem, na druhou stranu ale není účtován vstupní poplatek a ani výstupní, pokud budete podílové listy držet alespoň 5 let.

Určitým specifikem fondu je fakt, že k oceňování podílových listů nedochází denně, ale jednou za týden (v úterý). To opět vychází ze strategie fondu a nejde o žádný velký problém. Minimální investice do fondu činí 500 CZK. Připadá tak v úvahu sice pro zkušené, ale ne nutně kvalifikované investory ve smyslu zákonné definice.

Celkově lze říci, že Double Speed rizikový fond od společnosti Partners skutečně přinesl na český trh strategii, která doposud nebyla v rámci podílových fondů pro drobné klienty dostupná.

Fond je bezesporu určen zejména pro dynamické investory, kteří jsou ochotni podstoupit vyšší riziko. Páka není pro každého.

Nicméně pokud je investor schopný vyšší riziko snést a hledá vyšší výnos, může být Double Speed rizikový fond zajímavý doplněk portfolia, který umožňuje ještě více navýšit či chcete-li napákovat akciovou expozici. Ideální pak je, pokud investor zároveň hledá aktivní správu, kdy na rozdíl např. od pákových ETF není páka po celou dobu striktně dána, ale její výši ovlivňuje rozhodnutí portfolia manažera.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.