Fidelity Funds – Absolute Return Global Equity Fund

Fond absolutního výnosu, který svou strategií v rámci aktivní správy cílí na kombinaci dlouhých a krátkých pozic, čímž se snaží dosáhnout na výnos za všech tržních podmíne

Společnost Fidelity International nabízí v ČR pestrou škálu globálních, regionálních i sektorových akciových fondů. Zatímco některé cílí na tradiční aktiva či regiony, jiné uplatňují speciální investiční styl či strategii. Platí to i pro globální akciový fond absolutní návratnosti, který může zaujímat krátké i dlouhé pozice.

Absolutní výnos

FF – Absolute Return Global Equity Fund je fond absolutní návratnosti, který se ve svém portfoliu zaměřuje na akcie, ovšem může v nich otevírat jak dlouhé, tak krátké pozice. Jinak řečeno, část portfolia těží z růstu, druhá naopak z poklesu.

- Specifická investiční strategie absolutní návratnosti založená na long/short přístupu

- Dosavadní dobrá výkonnost

- Potenciálně vyšší nákladovost

Vše vychází z fundamentálního akciového výzkumu společnosti Fidelity, na jehož základě portfolio manažeři nakupují diverzifikovaný výběr nejlepších nápadů (konkrétních akciových společností) a současně „shor-tují“, tedy prodávají na krátko, investice považované za nejméně atraktivní. Tento zdroj alfy by se v průběhu času neměl snižovat.

Ve větším detailu můžeme celý investiční proces popsat jako opakovatelný, rizikově řízený proces sestavování portfolia, který je navržen tak, aby zmírnil expozici vůči nežádoucím faktorovým rizikům souvisejícím se sektorovými, regionálními, momentovými, měnovými či stylovými tendencemi.

Toto vše by mělo umožnit, aby byl výběr konkrétních cenných papírů klíčovým faktorem rizika a výnosu. Společnost Fidelity je přitom právě na výběr akciových společností metodou zdola nahoru, neboli bottom up dlouhodobě zaměřena

Cílem je, aby tato strategie, resp. takto poskládané portfolio dosahovalo absolutního, tedy ideálně trvale kladného hrubého výnosu s nižší volatilitou, kolem 5 % v měně fondu.

Zmíněný výnos by měl odpovídat návratnosti hotovosti navýšené o 3 % až 5 % bez ohledu na tržní podmínky. Podotkněme, že fond definuje výnos hotovosti americkou sazbou SOFR (Secured Overnight Financing Rate).

Portfolio fondu obvykle tvoří cca 75 až 80 dlouhých pozic (těch, které jsou nakupovány s výhledem růstu) a také cca 75 až 80 krátkých pozic (těch, u kterých je očekáván pokles), přičemž hrubá finanční páka se obvykle pohybuje v rozmezí cca 200 % až 240 % (100 % až 120 % dlouhých pozic a 100 % až 120 % krátkých pozic), čistá je poté cca 0 %.

Dlouhá expozice je získávána převážně prostřednictvím akcií, zatímco pro pákové prvky jsou využívány také akciové swapy. Krátké pozice jsou zprostředkovány výhradně prostřednictvím swapů.

| Majetek pod správou | 88 mil. USD |

| Daňový domicil | Lucembursko |

| ISIN | LU2210151697 (USD) LU2670341259 (EUR) |

| Typ fondu | Fond absolutní návratnosti |

| Typ výnosu | kapitalizační |

| Vznik fondu | září 2020 |

| Vstupní poplatek | max. 5,25 % |

| Manažerský poplatek | OCF: 2,24 % (EUR třída) |

| ESG: SFDR | Článek 6 |

| MSCI ESG Fund rating | A |

Konkrétní akcie

Ačkoliv tabulka 1 zachycuje složení fondu z pohledu sektorů, je třeba jedním dechem dodat, že jak je patrné z popisu celé strategie fondu, klíčovým prvkem je výběr konkrétních akciových společností.

| Průmysl | 8,2% |

| Nemovitosti | 1,9% |

| Necyklické SZ | 0,7% |

| Zdravotnictví | 0,3% |

| Materiály | -0,1% |

| Finance | -0,2% |

| IT | -0,2% |

| Cyklické SZ | -1,5% |

| Komunikace | -2,4% |

| Utility | -2,7% |

Navíc platí, že tím, že portfolio manažeři zaujímají krátké i dlouhé pozice, může poté z logiky sektorové složení vypadat tak, jak ukazuje tabulka 1. Váha některých sektorů může být i záporná a součet samozřejmě nedává sto procent. To proto, že pokud je investor například long jednu akcii z IT a short jinou akcii také z IT, obě se stejnými vahami, pak je expozice na IT rovna 0 %.

Celkově nicméně platí, že u takového typu fondu nemá pohled na sektorové nebo regionální složení příliš smysl. Nabízíme tak také ještě tabulku 2, která ukazuje největší čisté long pozice, tedy ty, u kterých portfolio manažeři sází na růst.

| Meta | 2,3% |

| T-mobile | 2,2% |

| Agnico Eagle Mines | 2,2% |

| Apollo Global Management | 2,2% |

| JP Morgan | 2,2% |

| Ansys | 2,1% |

| Applied Materials | 2,1% |

| Fluidra | 2,1% |

| Woolworths Group | 2,0% |

| Taiwan Semiconductor MFG | 2,0% |

| celkem | 21,4% |

Zajímavý výnos

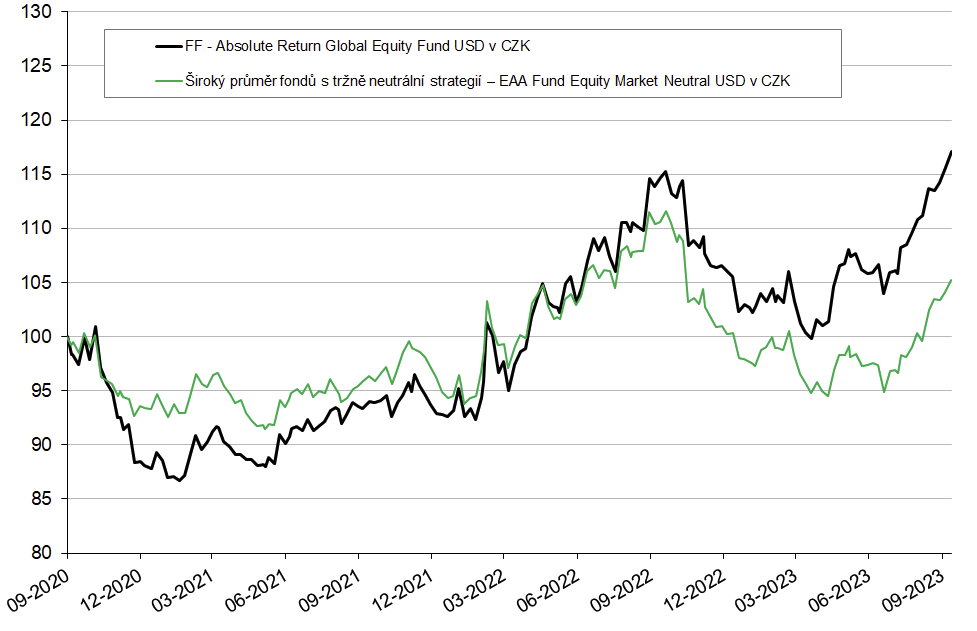

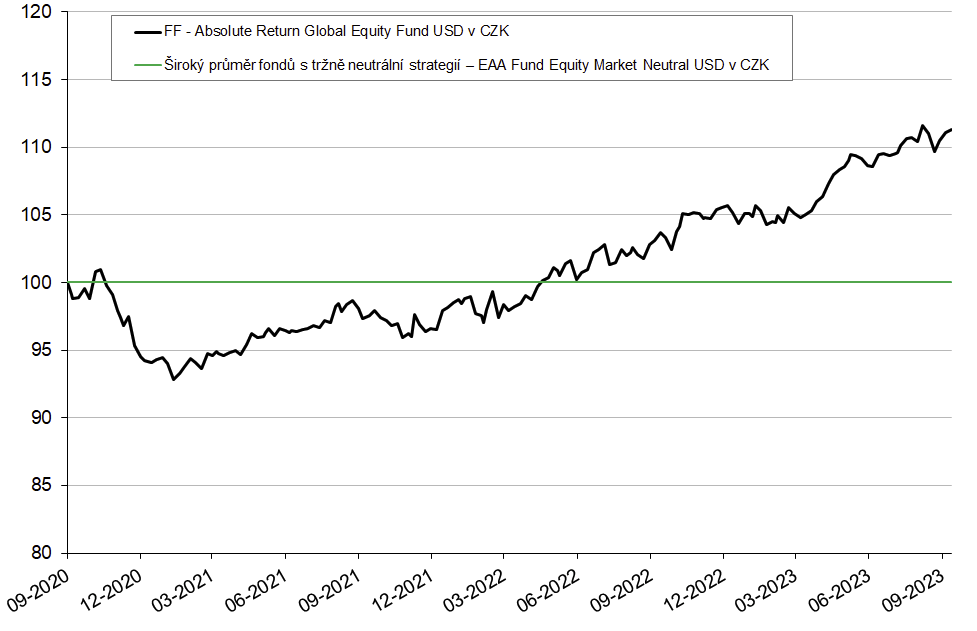

Grafy 1 a 2 srovnávají do koruny přepočítanou výkonnost dolarové třídy portrétovaného fondu s širokým průměrem jiných fondů s tržně neutrální strategií tak, jak je kategorizuje společnost Morningstar. Vše opět po přepočtu do koruny. Jak je z obou grafů vidět, fond si v tomto ohledu vede dobře a široký průměr konkurence jasně na periodě od založení před cca třemi lety poráží.

Pokud bychom se podívali na dolarovou výkonnost (není v grafu zachycena) strategie jako takové, pak celkový výnos po odečtení poplatků dosáhl od založení na cca 5 % až 6 % p.a. (v závislosti na třídě a tedy výši poplatků), což je jasně nad výnosem americké peněžní sazby (SOFR), která za stejné období přinesla zhodnocení cca 1,7 % p.a. Fond tedy z tohoto pohledu plní svůj cíl být 3 % až 5 % nad výnosem peněžní sazby.

Protože ale korunového investora zajímá primárně výkonnost v CZK a spíše domácí úrokové sazby, nezahrnuje tuto informaci přímo do grafů. Přepočet do koruny také ovlivňuje volatilitu fondu zachycenou v tabulce kvantitativních ukazatelů.

| Fond | Index | |

| Výkonnost | ||

| 1 rok (od 7.10.22) | 2,1% | -4,8% |

| 2 roky (od 8.10.21) | 24,6% | 9,2% |

| od založení (od 25.9.20) | 17,1% | 5,2% |

| od založení p.a. | 5,4% | 1,7% |

| Riziko | ||

| Volatilita p.a. | 11,3% | 9,4% |

| Beta | 1,09 | průměr |

| Beta bear | 1,43 | průměr |

| Alfa (anualizovaná) | 3,9% | průměr |

| Korelace | 0,91 | průměr |

| Max. pokles – měsíc | -8,4% | -5,2% |

| Max. pokles – rok | -6,4% | -9,0% |

| Max. pokles/nutný růst | -13,8% / 16% | -14% / 16,2% |

| Výpočty z prodejních cen v CZK, případné dividendy reinvestovány. | ||

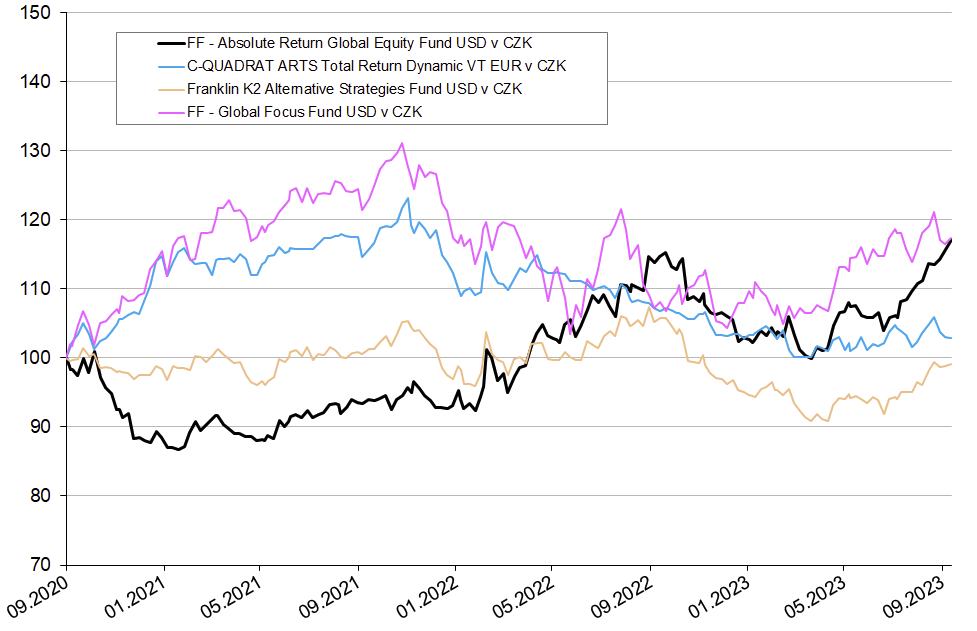

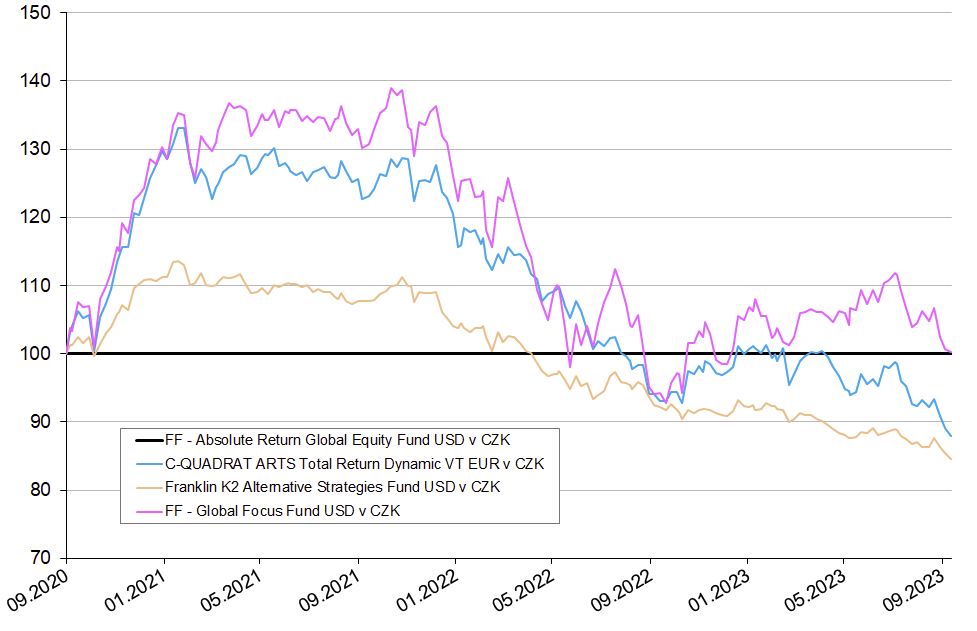

Grafy 3 a 4 srovnávají opět do koruny přepočítanou výkonnost dolarové třídy fondu s dalšími v ČR dostupnými fondy, které také nějakým způsobem cílí na absolutní návratnost.

Je však třeba dodat, že tyto fondy ve svém portfoliu například kombinují akcie s dluhopisy či výraznou váhou hotovosti atd. Srovnání je to tedy jen velmi orientační, byť byly vybrány vesměs dynamické fondy absolutní návratnosti, tedy takové, kde mají akcie značný význam. V grafech je také zachycen klasicky globální akciový fond od Fidelity, abychom demonstrovali, že chování portrétovaného fondu je skutečně značně odlišné.

FF – Absolute Return Global Equity Fund je v ČR svou strategií unikátní fond, který díky tomu může posloužit jako zajímavá součást portfolia spíše dynamičtějších investorů, kde se může hodit jako součást alternativní složky.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.