Goldman Sachs Czech Crown Bond

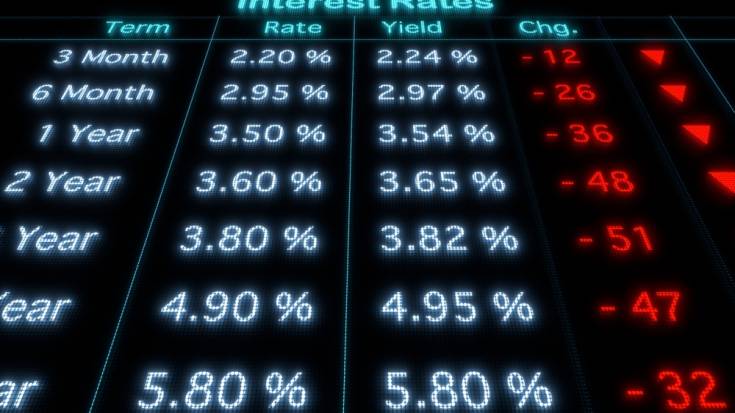

Dluhopisový fond s dominantní expozicí na státní dluhopisy ČR. Zohledňuje ve vyšší než obvyklé míře delší splatnosti. Dokáže zdolat konkurenci na rostoucím trhu, ale na klesajícím trhu naopak často nadměrně ztrácí.

Společnost Goldman Sachs Asset Management nabízí v ČR převážně akciové fondy, ačkoliv neopomíjí ani různě rizikové smíšené nebo dluhopisové fondy. Níže si představíme korunový dluhopisový fond, který se zaměřuje na státní dluhopisy ČR a eliminuje měnové riziko.

Pokračování článku je dostupné pro registrované

Odemkněte si exkluzivní obsah webu FOND SHOP

- Aktuální a srozumitelné informace z oblasti investování a finančního plánování.

- Neomezený přístup k obsahu webu, včetně archivních a prémiových článků.

- Autentický zdroj rad, tipů a know-how pro úspěšné investiční rozhodování.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.