Fidelity Global Technology Fund

Technologický akciový fond, který se vyznačuje širokou globální diverzifikací portfolia do různých regionů, ale i jiných sektorů než IT. Přináší podobnou výkonnost jako benchmark a navíc dosahuje výborného poměru výnos / riziko ve srovnání s konkurencí.

Z dostupných akciových fondů společnosti Fidelity International si tuzemští investoři mohou vybírat jak ty s nevyhraněným globálním profilem, tak i ty zaměřené na určité regiony nebo sektory. Níže si představíme sektorově omezený akciový fond, který globálně cílí na informační technologie a další převážně růstové sektory. Na duben se připravuje spuštění jeho měnově zajištěné korunové třídy.

Fundamentální analýza doprovázená kontrariánským přístupem

Fidelity Funds – Global Technology Fund investuje po celém světě do akcií firem, které přispívají k technologickému pokroku v podobě zefektivňování postupů a procesů a v konečném důsledku i ke zkvalitňování výrobků a služeb. Oficiálně jde o aktivně řízený sektorový akciový fond, který poměřuje svou výkonnost s benchmarkem MSCI ACWI Information Technology NR pokrývajícím technologické akcie na globálních vyspělých i rozvíjejících se trzích.

Slovo sektorový však musíme brát s rezervou. Od geografického složení benchmarku a jeho jednoznačné orientace na IT se totiž může fond i výrazně odchýlit. Portfolio manažeři tak dostávají poměrně velkou volnost ve výběru investic. Na druhé straně, statut vyžaduje, aby nejméně 50 % čistých aktiv fondu směřovalo do akcií společností s příznivými charakteristikami udržitelnosti ESG. Uplatňovaná strategie vyhovuje článku 8 SFDR.

Investiční proces se opírá o přístup zdola nahoru (bottom-up), který vychází z posuzování dlouhodobé atraktivnosti konkrétních firem na základě fundamentální analýzy. Preferovány jsou rozumně oceněné a kvalitní společnosti s vyhlídkami udržitelného růstu a charakteristikou technologických leaderů. Schopnost přinášet technologické inovace či měnit trendy pomocí nových technologií zde vystihují tři kategorie investičních příležitostí: růst, cyklický profil a zvláštní situace.

Plusy

- Výborný poměr výnos / riziko: nejsilnější střednědobá výkonnost a jedna z nejnižších volatilit mezi konkurenty (nejmenší pokles v náročném roce 2022)

- Dlouhodobě srovnatelná výkonnost s benchmarkem

- Široká geografická diverzifikace portfolia

Mínusy

- Slabší zhodnocení v posledním ročním období oproti významné části konkurence

- Vysoký vstupní poplatek

Růstové společnosti lze charakterizovat jako dlouhodobé vítěze vytvářející inovace nebo přelomové technologie, které jim obvykle umožňují dosahovat nadstandardního růstu finančních ukazatelů. Tato kategorie obvykle reprezentuje většinu portfolia fondu a je diverzifikována do velkého počtu produktových segmentů. Cyklické společnosti se vyznačují silným postavením v perspektivních dílčích odvětvích z hlediska aktuální fáze hospodářského cyklu. Na portfoliu se běžně podílejí méně než 30 %. To platí i pro společnosti ve zvláštních situacích, jejichž aktuální tržní ocenění vyhodnotil manažerský tým jako neadekvátně nízké kvůli souvisejícímu negativnímu dění, avšak s potenciálem budoucí nápravy v podobě nadvýkonnosti a generování s trhem nekorelovaných výnosů.

Kontrariánsky naladění portfolio manažeři naopak nepovažují za správný momentový způsob investování, protože trh může v „horkých“ technologických tématech přeceňovat neověřené obchodní modely. Riziko omezují důslednou diverzifikací portfolia na úrovni jednotlivých titulů s ohledem na jejich regionální a tematické expozice i specifické hrozby. Výsledkem investičního procesu je, že fond celkově obsahuje až 100 akciových pozic s vysokým přesvědčením manažerského týmu o zařazení každé z nich.

| Velikost fondu k 29.2.2024 | 21 426 mil. USD |

| ISIN | LU1560650563: USD |

| Typ fondu | akciový – globální technologie |

| Vznik fondu | září 1999 |

| Vstupní poplatek | max. 5,25 % |

| Manažerský poplatek | 1,5 % (OCF 1,89 %) |

| Benchmark | MSCI ACWI Information Technology NR |

| ESG: SFDR | článek 8 |

| MSCI ESG Fund Rating | AA |

Významná část investic mimo Ameriku a IT

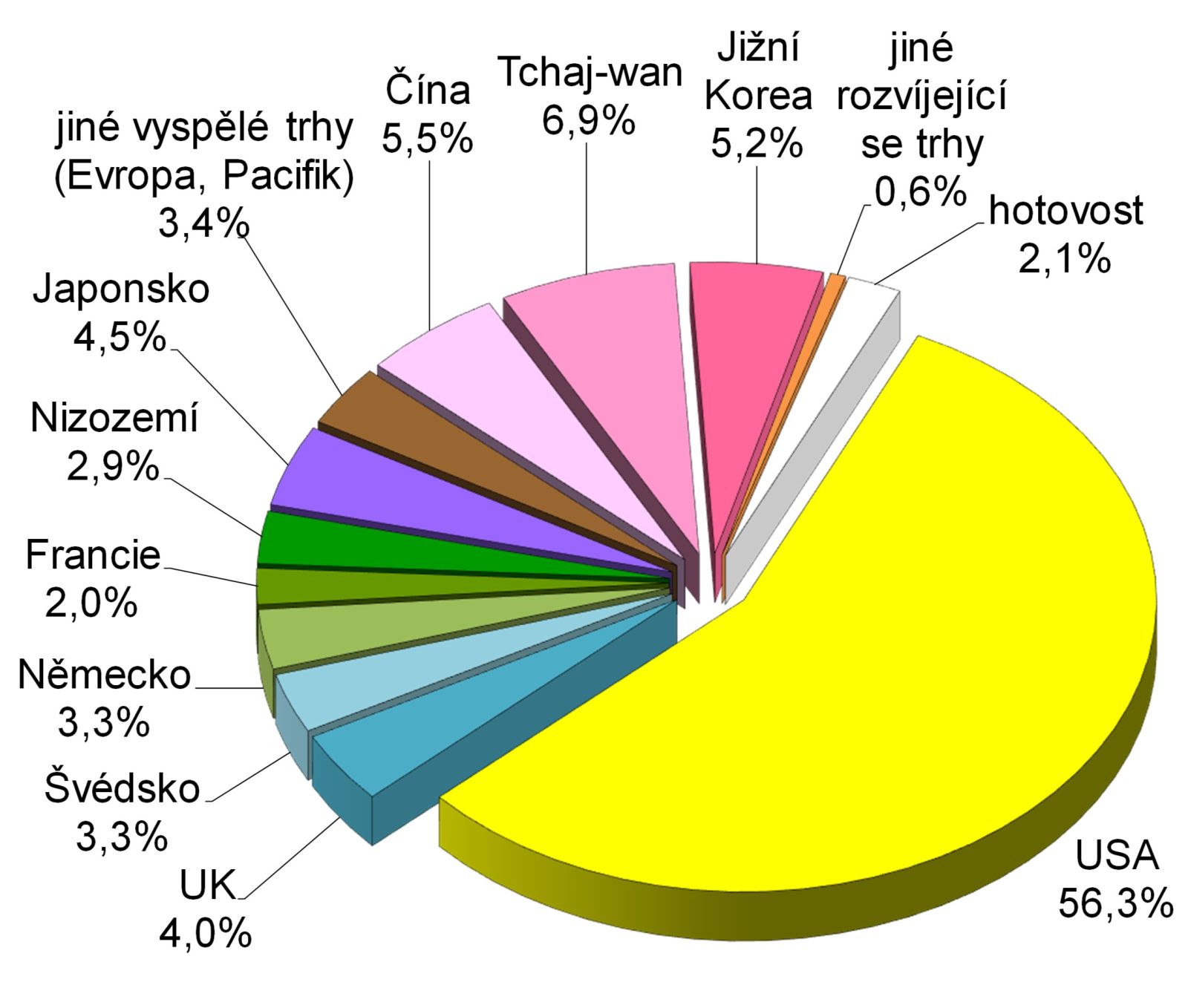

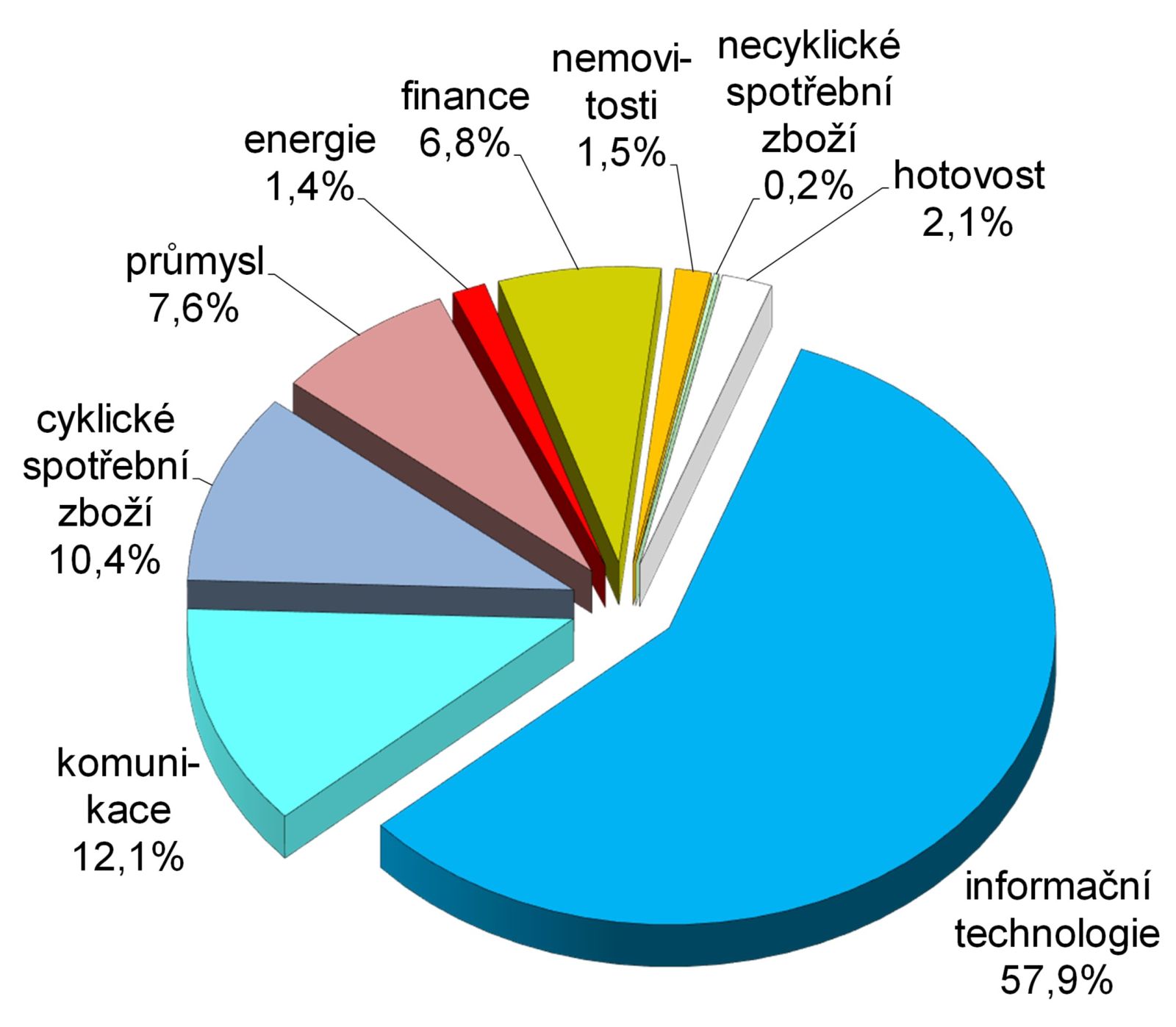

Graf 1 ukazuje geografické a graf 2 sektorové složení portfolia portrétovaného fondu na konci února, tabulka 1 pak přehled jeho 10 největších pozic.

V grafu 1 na první pohled zaujme široká diverzifikace portfolia do všech významných investičních regionů, která nebývá u technologických akciových fondů zvykem. I když tu má 56% převahu trh USA, pokrývá fond solidně rovněž vyspělou Evropu (17 %) a rozvíjející se trhy (18 %) s dominancí asijského regionu, resp. v malé míře i vyspělou Asii a Pacifik (6 %). Oproti benchmarku MSCI ACWI Information Technology dochází k silnému nadvážení Evropy (+12 procentních bodů) a rozvíjejících se trhů (+8 pb.), popřípadě nejaponského Pacifiku (+2 bp.) na úkor Severní Ameriky (-25 pb.).

Graf 2 podobným způsobem naznačuje, že v rámci rozdělení investic do sektorů GICS sice tvoří většinu portfolia informační technologie, ale slušný prostor dostávají rovněž komunikace a cyklické spotřební zboží jako další růstové sektory. Nezanedbatelné zastoupení mají navíc průmysl a finance, kam patří mj. fintechové společnosti. Fond tím opět vybočuje z benchmarku.

Z dílčích odvětví mimo sektor IT preferují nyní portfolio manažeři internetový maloobchod (Amazon, Alibaba), interaktivní média a služby (Alphabet) nebo zábavu (Netflix). V těchto oblastech vidí dobré příležitosti k dlouhodobému růstu na stále perspektivních trzích. Za podhodnocené přitom pokládají i některé megacapové tituly.

U Amazonu oceňují silný potenciál růstu v maloobchodu a cloud computingu s výhledem na dlouhodobé zvyšování ziskových marží. V případě Alphabetu vnímají solidní pozici vyhledávací internetové platformy díky technologickému prvenství a datové výhodě i přes zostřující se konkurenci na poli AI. Alibaba zase nabízí robustní obchodní model, zlepšující se alokaci kapitálu a stoupající důraz na výnosy pro akcionáře.

Fond se naopak vyhýbá mnohým polovodičovým společnostem nebo výrobcům čipů (Nvidia, AMD, Intel, Broadcom, ASML), protože ocenění akcií profitujících z tématu AI je podle manažerského týmu napjaté a občas vykazuje známky excesů dot-com bubliny. Jinak jsou v portfoliu podváženy přední americké IT společnosti (Apple, Microsoft) pro slabší spotřebitelskou poptávku nebo riziko zhoršení kvality zisků kvůli historickému navázaní odměn na výkonnost akcií.

| název pozice | sektor | země | váha |

| Microsoft Corp. | informační technologie | USA | 5,0% |

| Taiwan Semiconductor Co. Ltd. | informační technologie | Tchaj-wan | 4,8% |

| Apple Inc. | informační technologie | USA | 3,9% |

| Amazon.Com Inc. | cyklické spotřební zboží | USA | 3,6% |

| Ericsson | informační technologie | Švédsko | 3,0% |

| Qualcomm Inc. | informační technologie | USA | 2,9% |

| Texas Instruments Inc. | informační technologie | USA | 2,8% |

| Alphabet Inc. | komunikace | USA | 2,8% |

| Alibaba Group Holding Ltd. | cyklické spotřební zboží | Čína | 2,7% |

| Samsung Electronics Co. Ltd. | informační technologie | J. Korea | 2,6% |

| 10 největších pozic celkem | 34,1% | ||

| Zdroj: web společnosti | |||

Vynikající výsledky

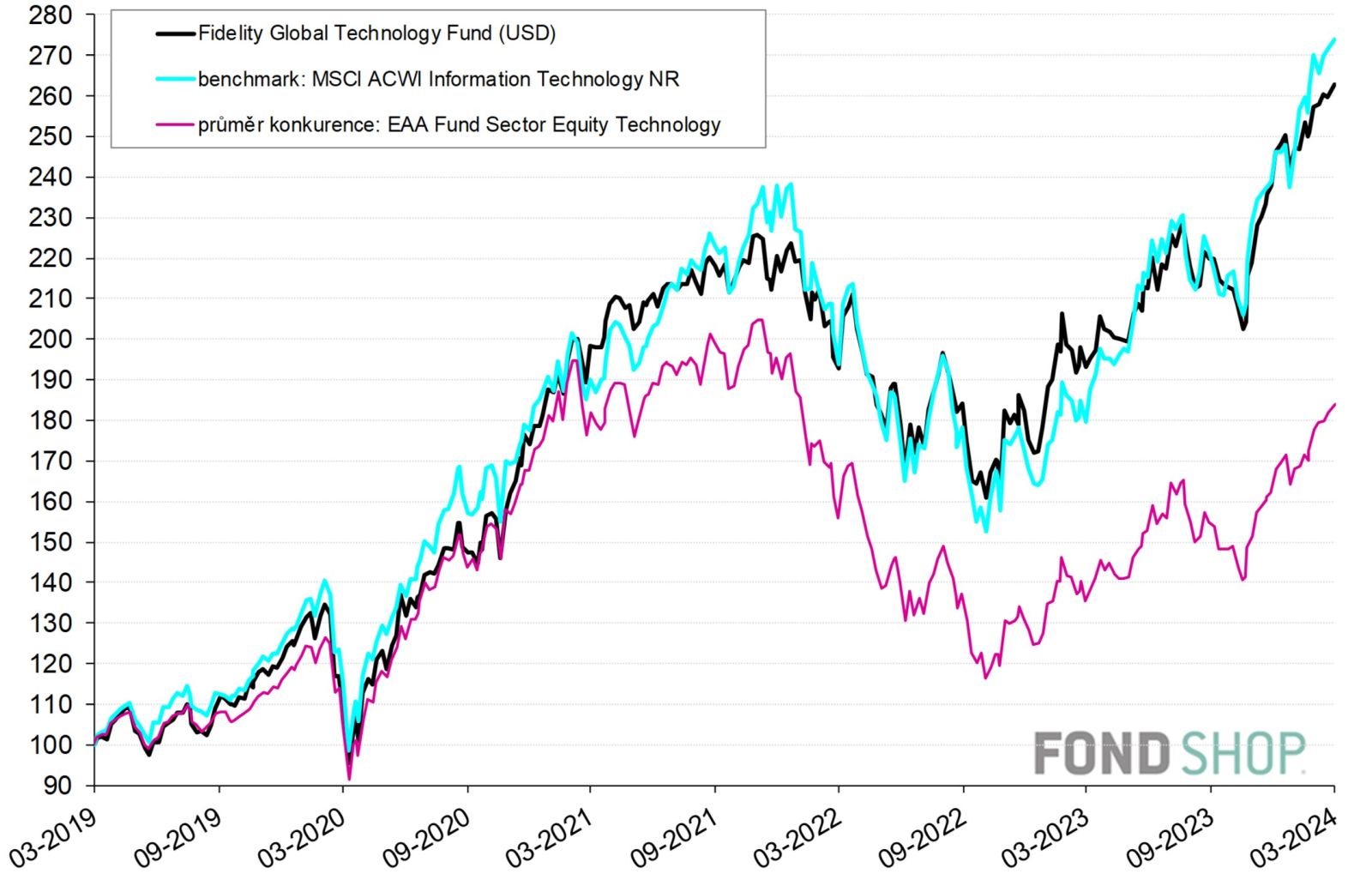

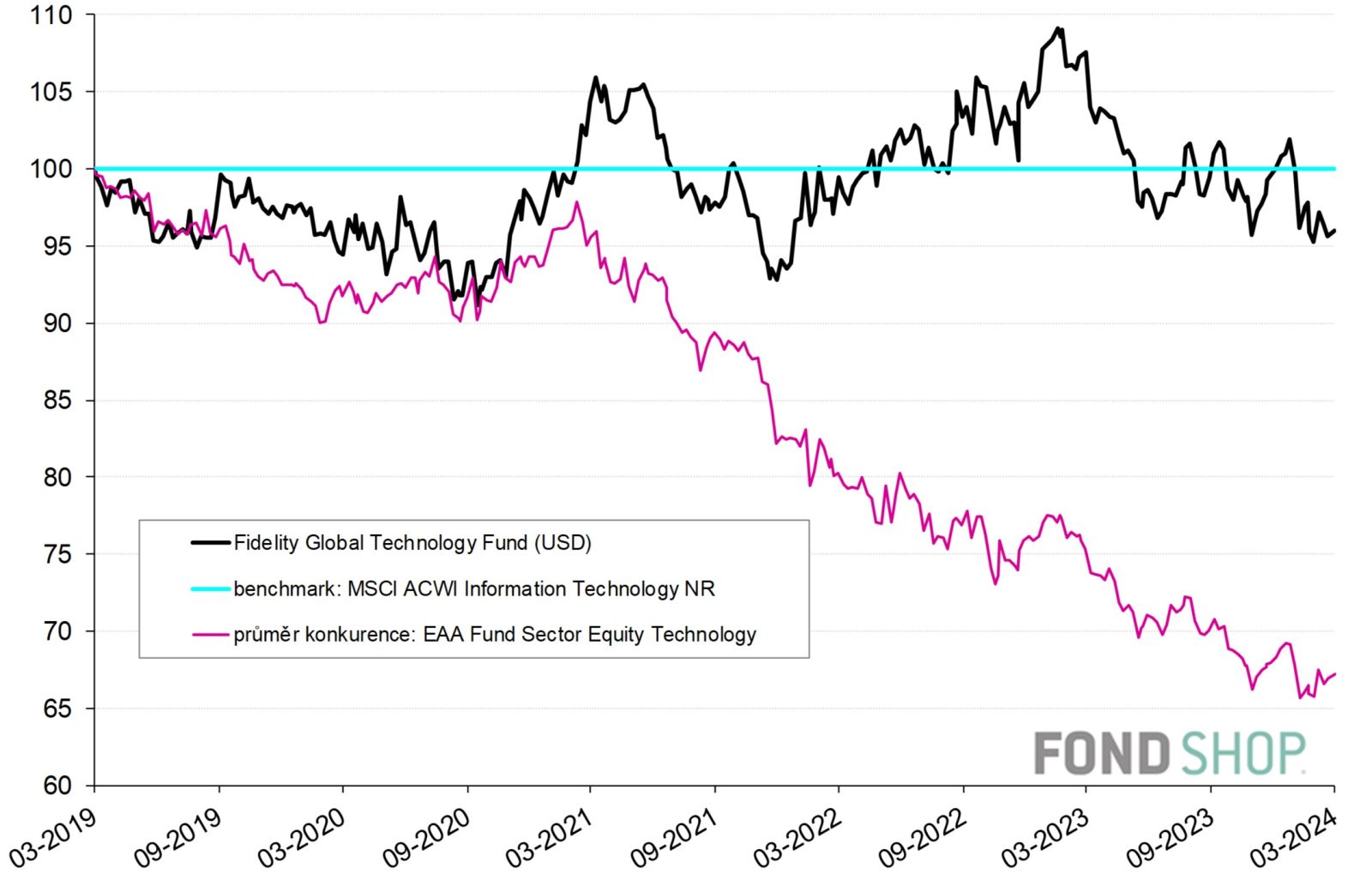

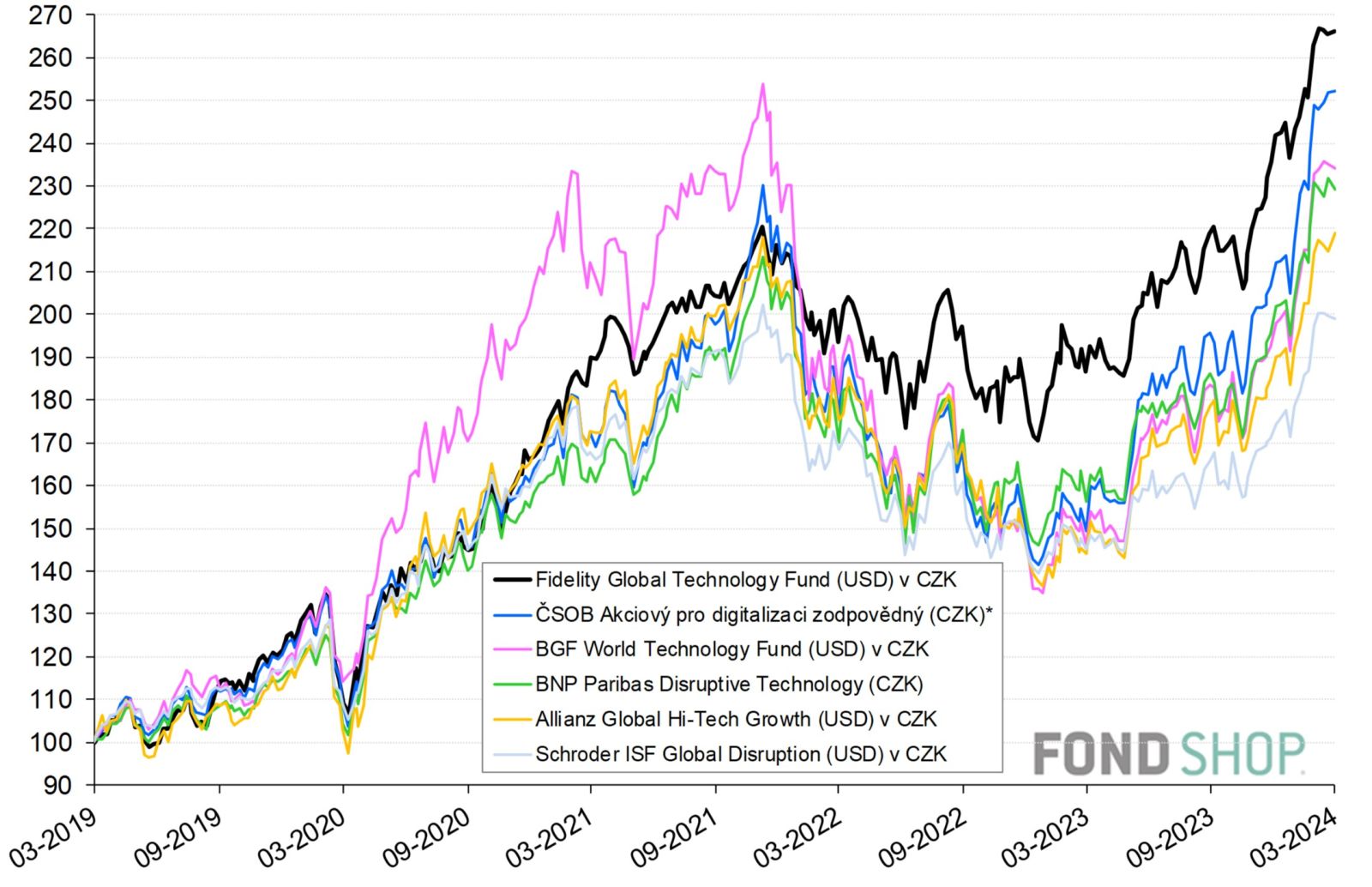

Grafy 3 a 4 srovnávají 5letou dolarovou výkonnost portrétovaného fondu, jeho benchmarku a průměru konkurence technologických akciových fondů z databáze Morningstar. Ukazuje se, že Fidelity Funds – Global Technology Fund zaznamenal ve sledovaném období vynikající výsledky, když drtivě porazil průměr konkurence a vedl si podobně jako benchmark.

Výrazný náskok nad průměrem konkurence si bez větších přerušení drží od listopadu 2020 a přispěla k němu i skutečnost, že v náročném roce 2022 (zvlášť pro technologie a růstové sektory) uhájil podstatně menší ztrátu. Velký úspěch portrétovaného fondu potvrzuje i nižší volatilita a jasně kladný koeficient alfa proti průměru konkurence v tabulce kvantitativních ukazatelů.

fond | průměr konkurence | |

Výkonnost v USD | ||

| 1 rok (od 13.3.2023) | 36,1% | 36,0% |

| 2 roky (od 14.3.2022) | 36,2% | 18,1% |

| 3 roky (od 12.3.2021) | 32,4% | 1,2% |

| 5 let (od 12.3.2019) | 162,8% | 84,0% |

| 5 let p.a. | 21,3% | 13,0% |

Riziko (perioda 5 let do 2/2024) | ||

| Volatilita | 20,6% | 21,9% |

| Beta | 0,90 | průměr |

| Beta bear | 0,79 | průměr |

| Alfa (anualizovaná) | 8,7% | průměr |

| Korelace | 0,95 | průměr |

| Max. pokles – měsíc | -10,4% | -12,6% |

| Max. pokles – rok | -22,9% | -38,4% |

| Max. pokles / nutný růst | -26,5% / 36,0% | -39,5% / 65,3% |

| Výpočty z prodejních cen v USD, případné dividendy reinvestovány. | ||

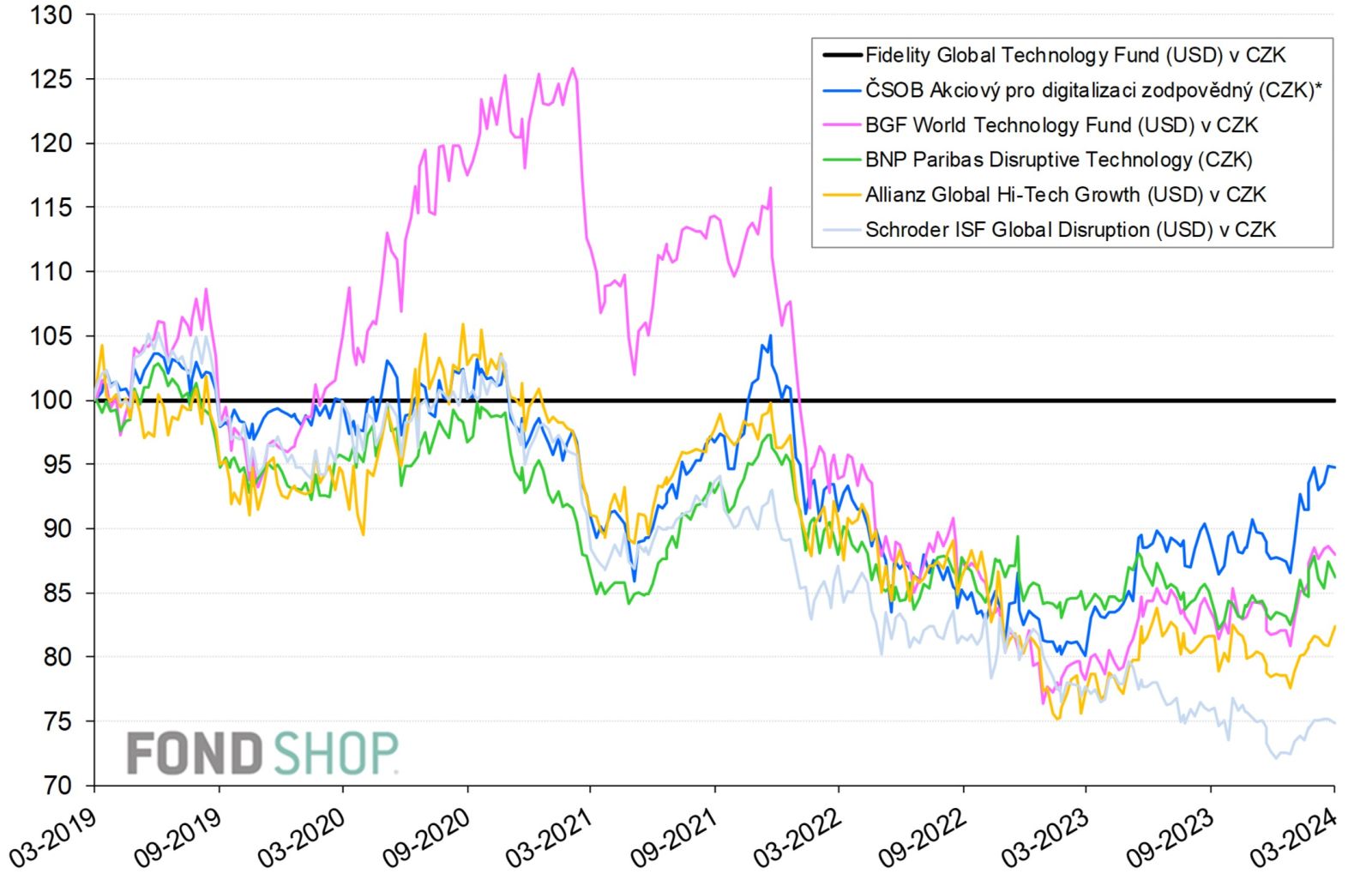

Podobný obrázek poskytují i grafy 5 a 6, které srovnávají do koruny přepočtenou výkonnost fondu Fidelity Global Technology s vybranými konkurenty. Na 5leté periodě je všechny překonává a navíc dosahuje nejnižší volatility v zobrazené šestici spolu s fondem Schroder ISF Global Disruption, který vykázal nejslabší výkonnost.

Jako nesporná výhoda portrétovaného fondu se tedy jeví výborný poměr výnos / riziko, podložený důmyslnou diverzifikací portfolia na úrovni titulů, regionů i sektorů. Je ale také pravda, že v posledním ročním období se podle grafu 6 dařilo lépe fondům ČSOB Akciový pro digitalizaci zodpovědný, BGF World Technology Fund a Allianz Global Hi-Tech Growth, které upřednostnily polovodičové tituly těžící z euforie kolem AI.

Fidelity Funds – Global Technology Fund potěší díky svým kvalitám dynamické investory, kteří chtějí do akciové složky svého portfolia doplňkově zařadit růstové sektory v čele s IT, protože jim dlouhodobě věří nejen z důvodu aktuálního zájmu trhu o téma AI.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.