AI jako motor růstu: Jak technologičtí giganti ovládají trhy i budoucnost

Technologičtí lídři jako Apple, Microsoft, Alphabet (Google), Meta (Facebook), NVIDIA a Tesla dnes dominují nejen světu technologií, ale i globálním akciovým trhům. Rozmach umělé inteligence (AI) posunul tyto společnosti ještě výš na žebříčku tržní kapitalizace, kde určují nejen směr technologického vývoje, ale také investiční trendy a celkový vývoj finančních trhů.

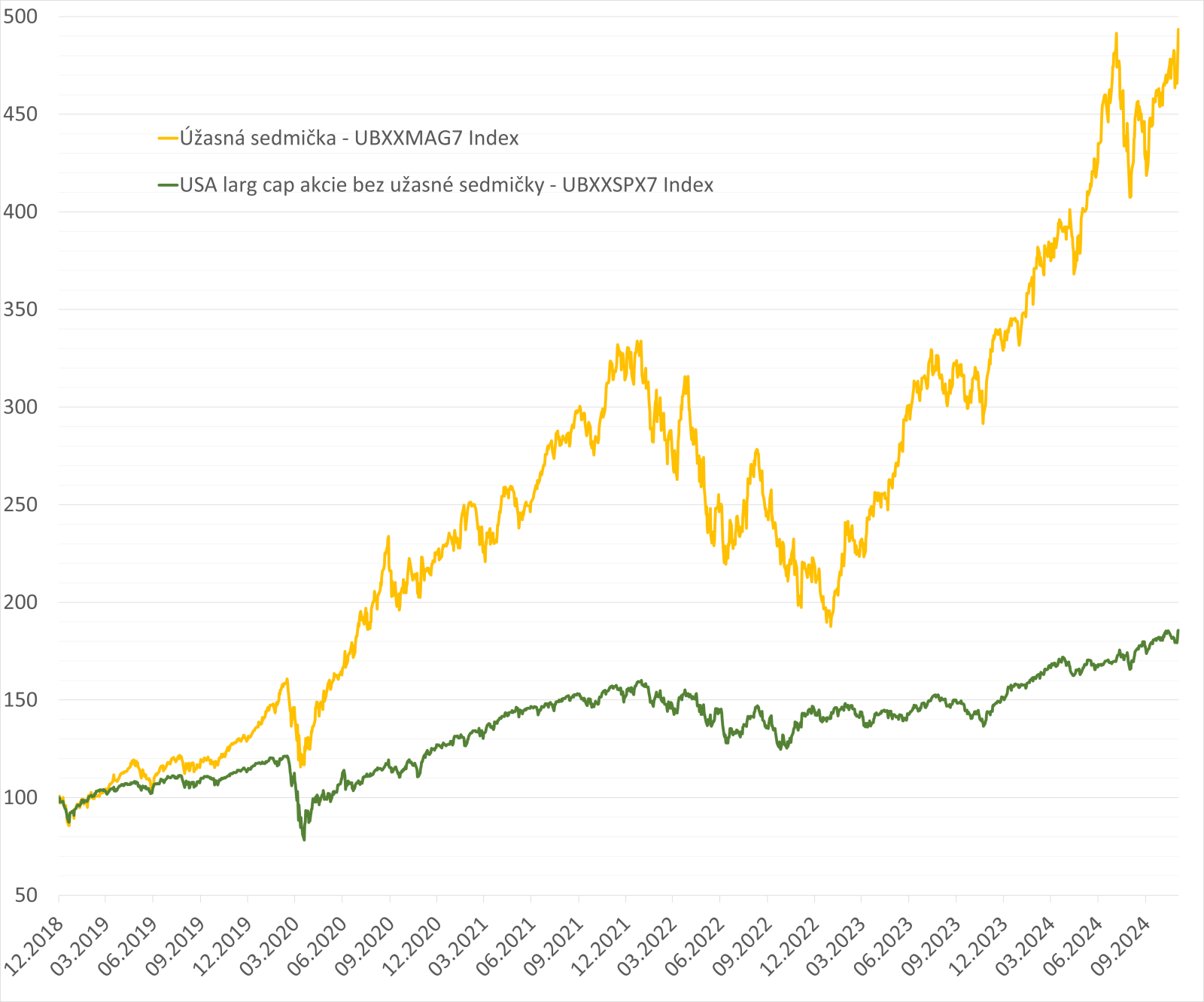

Akciové trhy byly v poslední době taženy vzhůru především technologickými giganty, kteří se nyní zdají být z hlediska ocenění a nadšení investorů nadhodnocené, zatímco zbytek trhu za nimi v růstu výrazně zaostává. To do jisté míry podtrhuje křehkost a zranitelnost takového růstu trhu. Je tedy otázkou, zda je tento trend udržitelný a zda si nemáme začít držet klobouky na hlavách před prudkým propadem trhů směrem dolů.

Klíčoví hráči na světových trzích

Umělá inteligence a technologičtí giganti dominují nejen titulkům finančních zpráv, ale také finančním analýzám. Tento technologický boom, poháněný očekáváním revolučních změn v našem každodenním životě, zásadně ovlivňuje investiční trendy a přináší investorům nové příležitosti, ale i rizika.

S rostoucím podílem technologických společností v hlavních akciových indexech má umělá inteligence přímý dopad na většinu akciových investorů – v důsledku toho se investice do AI stávají součástí portfolia téměř každého investora.

Akciové trhy se tomuto novému trendu v posledních letech rychle přizpůsobily a podíl akcií velkých technologických společností na světových trzích vzrostl z přibližně 15 % na 22 % až 25 %. V americkém akciovém indexu S&P 500 tvoří sedm velkých technologických gigantů až 33 %.

Výnosy těchto technologických akcií jsou dány nejen jejich tradičními obchodními modely, ale také prudkým růstem umělé inteligence, který výrazně zvyšuje jejich tržní kapitalizaci. Pro příklad uveďme jen několik z nich.

Společnost Nvidia, která se specializuje na grafické procesory (GPU) používané v aplikacích umělé inteligence, zaznamenala ohromující nárůst tržní hodnoty z přibližně 10 miliard USD v roce 2015 na více než 3,6 bilionu USD v roce 2024.

Tento růst přímo souvisí se sílící poptávkou po hardwaru pro strojové učení a zpracování velkých objemů dat, ale také s trendem v oblasti kryptoměn a jejich těžby. A i na příkladu akcií společnosti Nvidia je zřejmé, že technologičtí giganti působí ve více technologických oblastech a megatrendech, které zažívají boom a neomezují se pouze na umělou inteligenci.

Jejich zisky pramení z diverzifikované řady převratných technologií. Společnost Nvidia je často uváděna aktivními správci akciových portfolií jako akcie, jejíž růst ve strachu nesledovali a předčasně ji prodali ze svých portfolií, čehož později hořce litovali.

Pokračování článku je dostupné pro předplatitele

Odemkněte si exkluzivní obsah webu FOND SHOP

- Aktuální a srozumitelné informace z oblasti investování a finančního plánování.

- Neomezený přístup k obsahu webu, včetně archivních a prémiových článků.

- Autentický zdroj rad, tipů a know-how pro úspěšné investiční rozhodování.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.