A zase ta bublina? Aneb: Dot-com vs. AI nadšení

Pamatujete si na konec 90. let, kdy se zdálo, že všichni spouštějí webovou stránku se slavným a trendy připojením „.com“? Investoři vyháněli technologické akcie do stratosférických výšin – dokud bublina nepraskla, a tak za sebou zanechala jen stopu rozplynulých snů a prázdných peněženek. Pojďme se společně podívat blíže na to, co nám nová technologie slibuje.

Dnes trh zaplavuje nová vlna vzrušení, poháněná transformační silou umělé inteligence (AI). Je to jen další letmý technologický výstřelek, nebo jsme svědky úsvitu nového zlatého věku? V dnešní lekci se chystáme ponořit do fascinujícího – a potenciálně lukrativního světa umělé inteligence a srovnat zběsilé šílenství dot-com bubliny se současnou zlatou horečkou kolem umělé inteligence. Jsme svědky další utvářející se bubliny, nebo je umělá inteligence připravena způsobit revoluci ve světě způsoby, o kterých by si internet mohl nechat jen zdát? Oddělme sny od reality a odhalme skutečný potenciál této převratné technologie.

Stručná historie éry Dot-Com

Koncem 90. let 20. století došlo k rychlému nástupu internetových společností, podpořených rostoucí dostupností World Wide Web. Společnosti jako Amazon, Yahoo a eBay se staly průkopníky digitálního věku se slibnou revolucí v oblasti obchodu, komunikaci a sdílení informací.

Do těchto startupů se koncentrovaly obrovské sumy rizikového kapitálu, poháněné vírou, že internet zásadně změní obchodní a spotřebitelské chování. Výsledkem bylo, že i společnosti s malým nebo žádným ziskem nebo nejasnými obchodními modely byly schopny zajistit si značné finanční prostředky. Lidé zkrátka investovali do všeho, co mělo v názvu .com.

Fáze

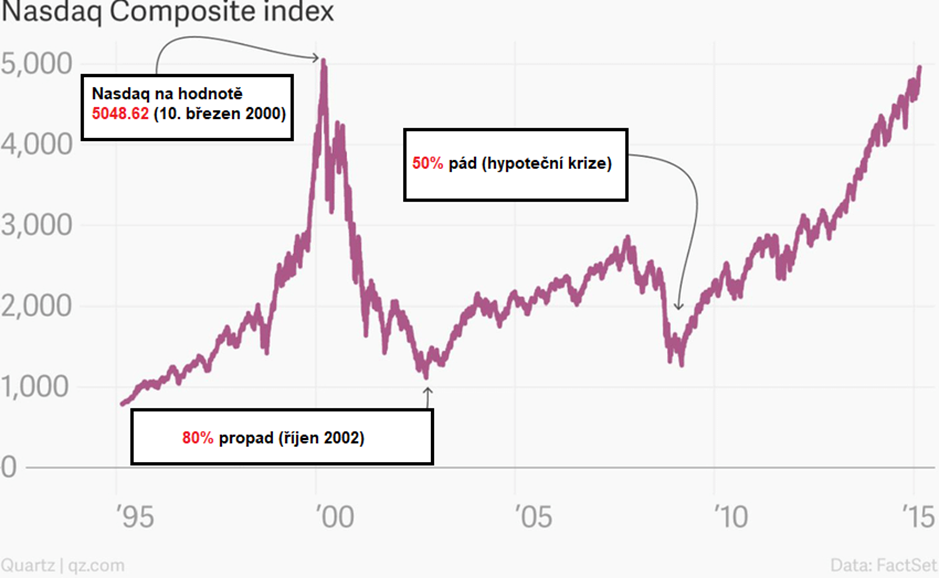

1. Exponenciální růst: Mezi lety 1995 a 2000 vzrostl index Nasdaq Composite, silně vážený technologickými akciemi, o více než 400 %. V tomto období došlo k explozi počátečních veřejných nabídek (IPO) technologických společností, z nichž mnohé zaznamenaly rychlý nárůst cen akcií krátce po vstupu na burzu.

2. Spekulativní investování: Investoři, institucionální i maloobchodní, se hrnou do internetových akcií hlava nehlava a často je oceňují spíše na základě pouhé vidiny potenciálního budoucího růstu než současných zisků. Mantrou té doby bylo „rychle se zmocnit akcie, dokud o nic nepřicházím“, což vedlo k šílenství, kdy ceny akcií stoupaly bez ohledu na tradiční finanční metriky.

3. Pád: Počátkem roku 2000 se začaly objevovat známky problémů. Jak úrokové sazby rostly a společnosti nedokázaly naplňovat své sliby, důvěra investorů klesala. To vedlo k prudkému poklesu cen akcií, který vyvrcholil krachem v letech 2000-2002, kdy Nasdaq ztratil téměř 80 % své hodnoty.

Pokračování článku je dostupné pro předplatitele

Odemkněte si exkluzivní obsah webu FOND SHOP

- Aktuální a srozumitelné informace z oblasti investování a finančního plánování.

- Neomezený přístup k obsahu webu, včetně archivních a prémiových článků.

- Autentický zdroj rad, tipů a know-how pro úspěšné investiční rozhodování.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.