Investiční výhled 2024: příležitosti a rizika

Letošní ekonomický a investiční výhled závisí mj. na setrvačnosti, s jakou se udrží pozitivní trendy pro hlavní třídy aktiv z roku 2023 a nakolik je podpoří uvolňování dosud utažené politiky centrálních bank. Navzdory různým rizikům existuje solidní naděje, že nejvýznamnější akciové i dluhopisové indexy opět dosáhnou kladné výkonnosti.

Rok 2023 přinesl výrazné zhodnocení většiny akciových i dluhopisových investic a klasická portfolia složená z hlavních tříd aktiv tak běžně dokázala svým majitelům slušně vydělat.

Když k tomu přidáme vysoké úročení nástrojů peněžního trhu či spořicích produktů na pozadí ustupující inflace, bude v roce 2024 na první pohled náročné takto skvělé výsledky zopakovat. Finanční trhy zkrátka občas zažijí korekci či navracení výkonnosti k dlouhodobým průměrům. Přesto v hlavním optimistickém scénáři poskytne letošní rok dostatek investičních příležitostí ke zhodnocení.

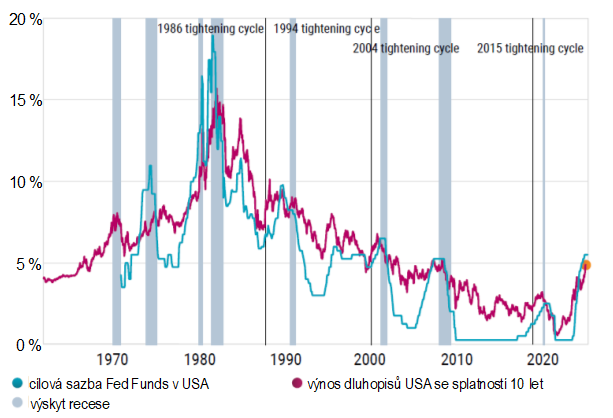

Americká ekonomika zatím vykazuje překvapivou odolnost vůči riziku recese a vysoké nezaměstnanosti, navzdory nejprudšímu cyklu zpřísňování měnové politiky Fedu za poslední čtyři desetiletí. Díky flexibilnímu přístupu Fedu k úrokovým sazbám a schopnosti rozvoje umělé inteligence zvyšovat produktivitu má velkou šanci vyhnout se recesi i letos.

Evropská ekonomika je na tom o poznání hůře, když v 2. pololetí 2023 již pravděpodobně vkročila do mělké recese (s odhadovaným poklesem HDP za 3Q i 4Q o 0,1 % q/q). Na druhé straně, ústup inflace ve většině vyspělých zemí s dopadem na oživení růstu reálných mezd by měl obecně povzbudit dynamiku HDP přes podporu spotřebitelské poptávky.

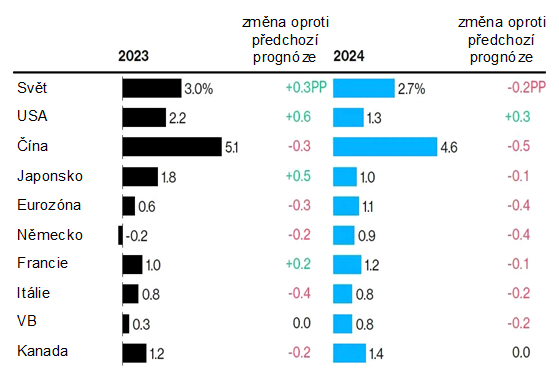

I tak je ale třeba letos počítat s poněkud pomalejším ekonomickým růstem ve většině světových regionů než loni mj. z důvodu nedávného utahování měnové politiky centrálních bank.

Podívejme se v této souvislosti na hlavní optimistický a vedlejší nepříznivé scénáře pro ekonomiku a finanční trhy doplněné pravděpodobností, kterou jim orientačně přisuzujeme.

Hladké přistání ekonomik bez recese: 60 %

V hlavním scénáři převládne i letos vzestup akciových i dluhopisových indexů, ovšem pravděpodobně již nebude tak výrazný jako v roce 2023. Podporu poskytne finančně silná pozice mnoha firem bez významné náchylnosti k úvěrovým selháním. Nedávná globální inflační vlna doprovázená rychlejším zvyšováním cen zboží a služeb než mezd totiž umožnila většině společností, které neprovozují energeticky náročné výroby (v Evropě), posílit ziskovost a zároveň si vytvořit dostatečný finanční polštář ke splácení závazků. To se již loni promítlo do slušného zhodnocení jejich akcií i dluhopisů.

Jestliže v roce 2022 vedla stagflace k záporné výkonnosti hlavních tříd aktiv, její zřetelné ustupování v roce 2023 přispělo k obratu klíčových akciových i dluhopisových indexů růstovým směrem. Tento efekt nejspíš v menší míře vydrží i letos na pozadí bezproblémové dezinflace. Ve významných vyspělých ekonomikách pak nastartuje růst reálných mezd, což zvýší ochotu spotřebitelů utrácet po letech odříkání během kritické fáze covidové pandemie nebo energetické krize v Evropě. Hladké přistání ekonomik doprovázené přesvědčivým dezinflačním procesem a ochotou centrálních bank v čele s Fedem poměrně rychle snižovat úrokové sazby povzbudí ke kladné výkonnosti rovněž dluhopisové indexy.

Na akciových trzích by pak mělo převzít štafetu pokračujícího zvyšování ziskovosti firem oživení spotřebitelské poptávky po jejich produkci. Napomůže tomu ústup inflace doprovázený snižováním úrokových sazeb ze spotřebitelských a hypotečních úvěrů. Dlouhodobě podpoří dynamiku ziskovost firem i oživení jejich investiční aktivity díky levnějšímu financování restrukturalizačních projektů z cizích zdrojů. Při zvýšených valuacích ale bude letos náročnější vybrat akciové vítěze než v roce 2023, kdy se jimi staly nejvíce kapitalizované obří korporace.

Podobně jako loni bude i letos významným motorem růstu akciových trhů umělá inteligence (AI) vzhledem k efektu momenta a očekávání dalších aplikací nebo oblastí, kde usnadní lidem práci a zvýší její produktivitu – např. ve zdravotnictví, vzdělávání, logistice či mobilitě. AI představuje rovněž dlouhodobý protiinflační faktor, zmírňující dosud napjaté trhy práce s tlakem na růst mezd kvůli ubývání pracovních sil ve vyspělých zemích. Jde o známý důsledek demografických změn v podobě odchodu většího počtu lidí do důchodu než příchodu absolventů škol.

Hladké přistání klíčových vyspělých ekonomik bez nástupu recese v USA, resp. zdatné vypořádání se s počáteční recesí v Evropě díky zvýšené ochotě domácností utrácet, pomůže i korporátním dluhopisům (zejména investičního stupně). Státní dluhopisy by pak měly vydělat na samotném dezinflačním trendu. V hlavním optimistickém scénáři se dá očekávat růst globálních akciových indexů za rok 2024 v rozsahu 0 % až 12 % a indexů bonitních dluhopisů v rozsahu 0 % až 7 %.

Klíčové komodity (ropa a zlato) by s ohledem na pokračující dezinflační procesy neměly dosáhnout oslnivé výkonnosti, ovšem ani výrazně ztratit. Svým cenovým vývojem se nicméně budou držet zpátky za hlavními třídami aktiv.

Tvrdé přistání ekonomik do recese: 25 %

Druhý scénář vychází z tvrdého přistání ekonomik USA a EU, resp. upadnutí významné části vyspělého světa do recese s poklesem HDP o cca 1 % y/y, případně i více. Předpokládá se, že centrální banky Fed, ECB a BoE budou v zájmu potlačení inflace nadměrně opatrné ve snižování úrokových sazeb, než by bylo vhodné z hlediska podpory růstu HDP a zajištění hladkého přistání svých ekonomik. Anebo se pozitivní dopady zvoleného snižování úrokových sazeb na klíčové ekonomiky dostaví s větším zpožděním až v roce 2025.

Dlouhodobé proinflační faktory jako náročná energetická transformace formou dekarbonizace a deglobalizace zahraničního obchodu mohou centrální banky snažící se nekompromisně dodržet vlastní inflační cíle kolem 2 % y/y nasměrovat pouze k symbolickému snižování úrokových sazeb nebo dokonce k zastavení tohoto procesu během roku 2024. Jako střednědobý proinflační faktor navíc v mnoha zemích působí expanzivní fiskální politika vlády.

Samotná inflace ve vyspělém světě nemusí být letos extrémně vysoká – zpočátku se však může pohybovat zřetelně nad typickým cílem centrálních bank 2 % y/y třeba mezi 3 % až 4 % y/y. Ve 2. pololetí 2024 nicméně pod tlakem restriktivní monetární politiky a upadnutí hlavních vyspělých ekonomik do recese zamíří pod cílová 2 %.

Tvrdé přistání by se tedy odehrálo na pozadí trvající monetární restrikce při významně kladných reálných úrokových sazbách a růstu nezaměstnanosti. Oba faktory odradí spotřebitele od utrácení a navedou je znovu ke spoření, přičemž firmy kvůli tomu nedosáhnou na plánované tržby, což potlačí i jejich investiční aktivitu.

Z hlavních světových regionů se jako nejvíce náchylný k výraznějšímu poklesu HDP jeví v současnosti Evropa. Recesi se však v tomto scénáři nemusí vyhnout ani USA, pokud nastane zklamání či vystřízlivění např. kvůli pomalejšímu zavádění nových technologií do praktického života.

Moc impulsů k růstu HDP ve vyspělém světě nepřinese ani vývoj čínské ekonomiky, která loni zaznamenala slabší než očekávané oživení, protože obavy o realitní trh zde tlumily důvěru spotřebitelů i podniků. Ani letos se nerýsuje trvalé řešení platební neschopnosti čínských developerů a zadluženosti místních samospráv, které finančně závisejí na realitních obchodech. Obchodní vztahy Číny a USA navíc patrně zůstanou napjaté bez ohledu na výsledek amerických prezidentských voleb.

Zvýšené riziko recese vyspělých ekonomik signalizují již delší dobu záporně skloněné dluhopisové výnosové křivky v Evropě i USA. Ty historicky občas, byť ne vždy, fungovaly jako předzvěst poklesu HDP v blízké budoucnosti (do 2 let od invertování výnosových křivek).

Růst peněžní zásoby v největších ekonomikách navíc oproti prvním pandemickým rokům podstatně ubral na dynamice, což střednědobě představuje protiinflační signál. Ovšem s tím související přísná politika centrálních bank také tlumí růst HDP a její pomalé letošní odbourávání zvyšuje riziko recese v roce 2024.

V popsaném scénáři budou logicky převážně ztrácet na hodnotě riziková aktiva, tedy akcie, komodity a dluhopisy s vysokým výnosem nebo z rozvíjejících se trhů. Naopak nadstandardní zhodnocení si užijí dluhopisy investičního stupně, zejména státní s delší durací. K negativnímu postoji vůči akciím bude investory nabádat nejen zhoršení vyhlídek pro ekonomický růst, ale také nepříznivá kombinace historicky nadprůměrných valuačních poměrů typu P/E a zvýšených reálných úrokových sazeb na konci roku 2023. Taková situace obecně zvýhodňuje bonitní dluhopisy proti akciím.

Dojde-li k tvrdému přistání většiny významných vyspělých ekonomik, lze za rok 2024 očekávat celkový pokles globálních akciových indexů v řádu -5 % až -25 % a podobně nebo ještě výrazněji mohou ztratit na ceně i klíčové komodity. Naopak bonitní dluhopisy přinesou nadinflační kladnou výkonnost v řádu 0 % až 15 % podle durace.

Prohloubení válečných konfliktů s vykročením ke stagflaci: 15 %

Neblahá zkušenost s opakováním ropných šoků v 70. letech 20. století po tehdejších přestávkách, kdy se zdálo, že inflační tlaky zřetelně ustupují, nás dnes nabádá k opatrnosti ohledně vyslovení závěru, že nedávná vysoká inflace již řekla poslední slovo a nemůže se vrátit. I když se nyní světová ekonomika nachází v dost odlišné situaci od oněch 70. let a nebavíme se o moc pravděpodobném scénáři, stále číhají v záloze nevyzpytatelné faktory, které mohou podpořit návrat stagflace do významných vyspělých ekonomik, zejména evropských.

V první řadě jde o nové negativní nabídkové šoky pramenící z vyostření či rozšíření dosavadních válečných geopolitických konfliktů (Rusko vs. Ukrajina, Izrael vs. Palestina) nebo vypuknutí nových (Čína vs. Tchaj-wan). S tím související „černé labutě“, jež nelze spolehlivě předvídat, by měly jasné proinflační dopady přes zvýšené ceny energií, resp. narušení dodavatelských řetězců rozpoutáním obchodních válek (mezi Západem a Čínou). Zároveň by při pochopitelném zachování restriktivní monetární politiky centrálních bank zastavily růst HDP řady vyspělých ekonomik, které by tak vykročily vstříc scénáři stagflace podobně jako v roce 2022.

V delší perspektivě navíc mohou tržní úrokové sazby a dluhopisové výnosy zůstat vysoké kvůli celosvětovým trendům deglobalizace, dekarbonizace a demografického přechodu, které samy o sobě působí proinflačně. Případné podcenění jejich dopadů v roce 2024 by prodražilo financování náročných investic včetně těch do rozvoje AI.

Tento scénář tak opět neprospívá akciím. Protože však firmy mohou částečně kompenzovat ekonomický útlum zvýšením cen své produkce, nemusí globální akciové indexy klesnout tak výrazně jako v předchozím scénáři, který počítá s dezinflační recesí – za rok 2024 mohou ztratit asi 0 % až 15 % své hodnoty. Negativní vývoj by prodělaly i dluhopisy různého typu, jejichž hlavní indexy oslabí pod tíhou stagflačních rizik pravděpodobně v rozsahu 0 % až 10 %. Naopak výtečně se bude dařit komoditám, zejména energetickým surovinám, jejichž cenový růst může klidně přesáhnout 15 %. Menší prostor k upevnění své pozice dostane i zlato, byť jeho nedávné zhodnocení omezí následný pozitivní vývoj.

Investor ve zvýšené nejistotě

Uplynulé 4 roky přinesly do světové ekonomiky a na finanční trhy nestandardní situace či netypické kombinace různých jevů. Aktuálně jde např. o nezvykle nízkou volatilitu akciových indexů v kontrastu s nezvykle vysokou volatilitou těch dluhopisových či jejich výrazně kladnou vzájemnou korelaci. To svědčí o vyšší než obvyklé nejistotě, která letošní ekonomický a investiční výhled zastiňuje. Investor by se pak neměl příliš spoléhat na jeden hlavní scénář pro daný rok, ale spíše myslet v delším horizontu a své portfolio diverzifikovat tak, aby přiměřeně zohlednilo více různých aktuálně diskutovaných scénářů.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.