V červenci začala korekce předražených technologických akcií

Akciové trhy znejistilo v červenci vybírání zisků z big techů spolu s prohlubujícími se obchodními spory a horšími makrodaty z Evropy, Číny i USA. Ovšem dobrá výsledková sezóna a ochota centrálních bank snižovat v nejbližších měsících úrokové sazby přispěly k tomu, že se hlavní americké a evropské akciové indexy udržely do konce července ještě mírně v plusu. Slušné zhodnocení pak předvedly dluhopisy investičního stupně, které profitovaly z pokračování dezinflačního trendu a zejména signálů utlumování ekonomického růstu. Koruna a dolar oslabily vůči jenu a evropským měnám. Ropa zlevnila, zlato zdražilo.

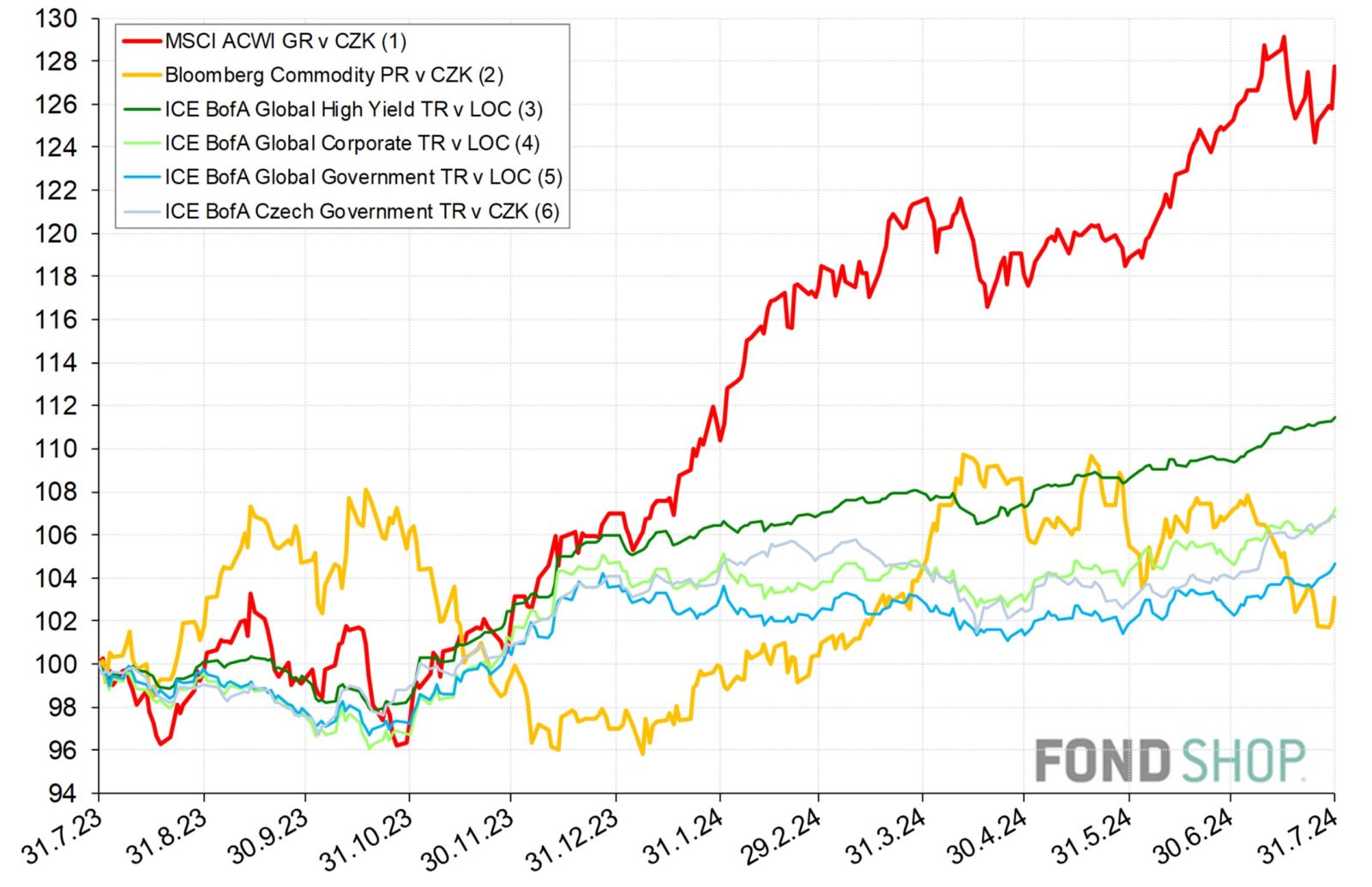

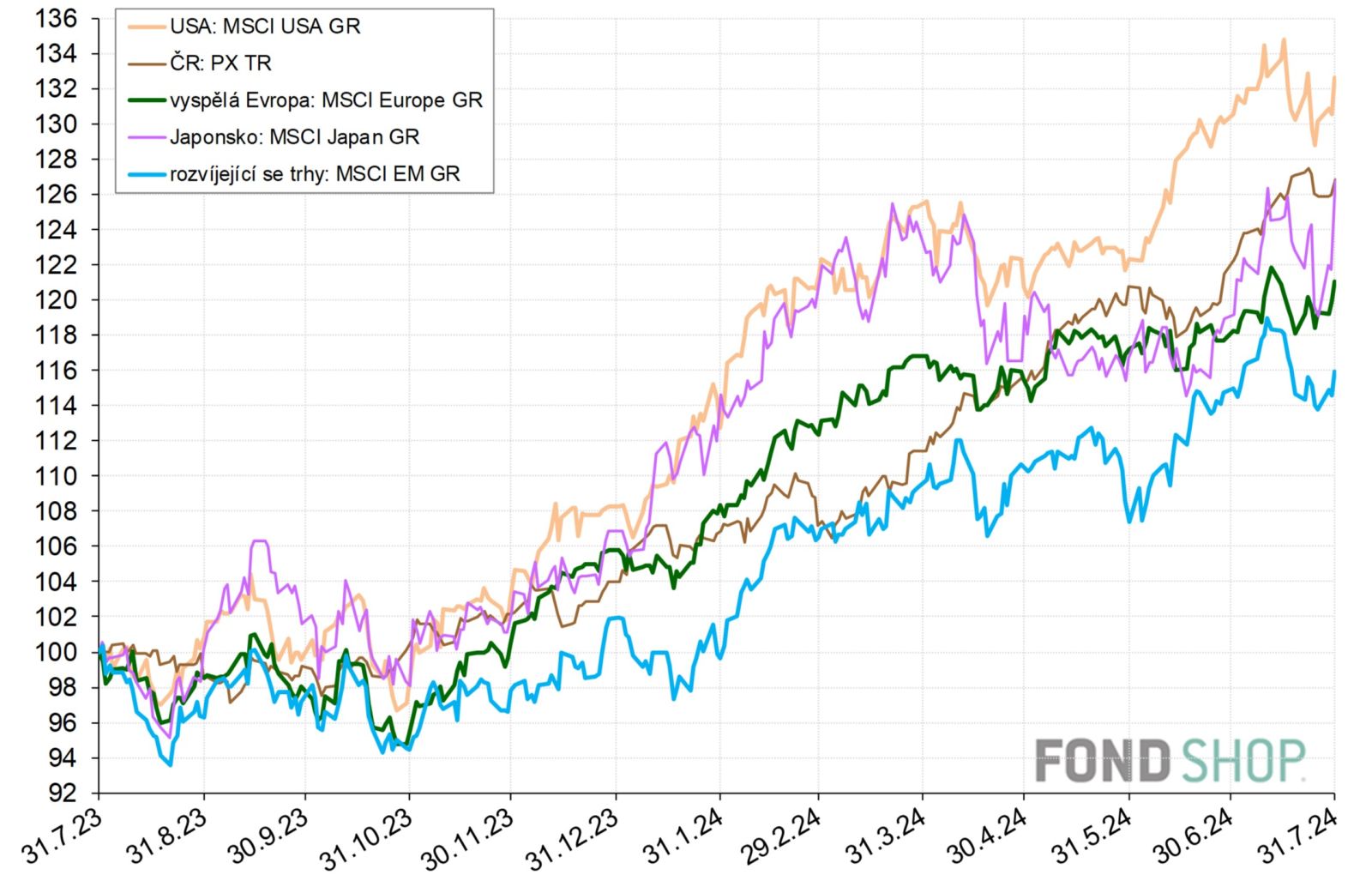

Hlavní regionální akciové indexy pro USA, vyspělou Evropu a rozvíjející se trhy završily červenec slabým růstem v lokálních měnách při zvýšené volatilitě. Mírně v záporu se pak v jenovém vyjádření ocitly japonské akcie. Po přepočtu do koruny, která proti světovým měnám, zejména jenu a také libře, franku či euru citelně oslabila, naopak japonské akcie spolu se švýcarskými a britskými slušně zhodnotily. Na devizových trzích totiž výrazně posílil jen a v menší míře i evropské měny proti dolaru, který sám trochu zpevnil ke koruně. Dluhopisy zaznamenaly přesvědčivé zisky v lokálních měnách díky značnému poklesu výnosů do splatnosti napříč různými typy emitentů a ratingovými stupni. Výrazně zlevnila většina komodit v čele s průmyslovými kovy a ropou, ale solidně stouplo na ceně zlato.

Mezi pozitivní faktory pro akcie patřily celkově uspokojivý průběh výsledkové sezóny za 2Q 2024 na obou stranách Atlantiku a určité uklidnění politické situace ve Francii za cenu vítězství levicového bloku v předčasných volbách. Akciovým trhům pomohla i zvýšená ochota centrálních bank Fed a ECB snížit v následujících měsících úrokové sazby, tedy zlevnit výpůjční náklady firem díky ústupu inflačních tlaků ve svých ekonomikách. Čínská centrální banka tak již dokonce učinila, když překvapivě poslala dolů své krátkodobé a střednědobé sazby o 10 bps. Opačným směrem se přesto vydala BoJ, která nečekaně zvedla základní úrokovou sazbu z 0,1 % na 0,25 % p.a., čímž podpořila jen.

Holubičí naladění klíčových centrálních bank mimo BoJ ovšem daleko více než akciím prospělo dluhopisům investičního stupně od státních i korporátních emitentů v USA i Evropě. Bonitním dluhopisům hrály do karet také slabší makrodata z USA, Evropy i Číny, signalizující riziko zpomalení růstu HDP (Čína, USA) nebo dokonce uvíznutí ekonomiky ve stagnaci až mělké recesi (Německo). K tomu se přidala povzbudivá červnová inflační data z USA i eurozóny.

Pro akciové investory znamenala taková situace dilema, zda zohlednit spíše pozitivní vliv nižších výpůjčních nákladů (dluhopisových výnosů), nebo se z trhu stáhnout kvůli riziku utlumení spotřebitelské poptávky či dokonce strachu ze zvýšeného rizika recese primárně v Evropě. (Panické globální výprodeje akcií vlivem strachu z recese nejen v Evropě nastaly až začátkem srpna na základě nových negativních makrodat z USA.) Příležitost ke zvýšené nervozitě a volatilitě na akciových trzích poskytlo i vyostření obchodních sporů EU-Čína v souvislosti se zavedením prozatímních cel na dovoz čínských elektromobilů do EU, na něž může Čína reagovat různými protiopatřeními. V USA pak odstoupení Joe Bidena z prezidentských voleb strhlo pozornost na protikandidáta Donalda Trumpa, který by v případě zvolení asi uplatňoval tvrdší obchodní politiku USA vůči Číně s cílem omezit její přístup k vyspělým technologiím a nemusel by za každou cenu bránit Tchaj-wan před čínskými územními nároky.

Významným trendem na americkém akciovém trhu se pak stalo vybírání zisků z velkých technologických či růstových korporací ve prospěch tradičních / hodnotových sektorů a firem s malou tržní kapitalizací. Vedla k tomu i překoupenost big techů, které si ve výsledkové sezóně celkově počínaly pouze dobře, ale ne výborně, jak by šlo očekávat z jejich dřívějšího velmi silného zhodnocení. Na evropském akciovém trhu zase podlehly výprodejům akcie automobilek a luxusních značek s významným zdrojem příjmů z Číny, resp. akcie technologických a komoditních společností.

Ekonomika

Americká ekonomika přidala v červnu 206 tisíc pracovních míst mimo zemědělství, zatímco ekonomové předpokládali 190 tisíc. Nezaměstnanost v USA ovšem stoupla na 4,1 % při odhadu 4,0 % a růst průměrné hodinové mzdy zpomalil na 3,9 % y/y v souladu s očekáváním.

Maloobchodní tržby v USA v červnu stagnovaly, i když se počítalo s jejich poklesem o 0,2 % m/m. Ochotu spotřebitelů utrácet udrželo zmírnění inflačních tlaků včetně zlevnění pohonných hmot. Pesimističtější obrázek ovšem přinesl aktuálnější červencový index spotřebitelské důvěry v USA od Michiganské university, který sestoupil na 66,4 bodu a zaostal výrazně za odhadem 68,5 bodu. Vedl k tomu útlum mzdové dynamiky v kontextu předvolební nejistoty.

Zklamal rovněž index nákupních manažerů (PMI) v průmyslu USA od S&P Global, který v červenci sklouzl do pásma kontrakce na 49,6 bodu, ačkoliv se očekával nepatrný růst na 51,7 bodu. Naopak pozitivně překvapil předběžný PMI ve službách USA od S&P Global, který zaznamenal červencový vzestup na 56,0 bodů při konsenzu 55,0 bodů. Nepotěšily však slabé údaje z realitního trhu, týkající se prodejů starších i nových domů za červen.

Index důvěry investorů v ekonomiku eurozóny od společnosti Sentix spadl v červenci na -7,3 bodu hluboko pod očekávanou nulovou hodnotu. To naznačuje, že mírné letošní hospodářské oživení v eurozóně pravděpodobně rychle skončilo. Investoři se obávají zejména dlouhodobých důsledků francouzských voleb na tamní ekonomiku a pokračujícího útlumu německého hospodářství na pozadí rostoucích výzev pro elektromobilitu vzhledem k slabší poptávce i zvyšující se konkurenci z Číny.

Index podnikatelské nálady v Německu od institutu Ifo spadl v červenci na 87,0 bodů a zdaleka nestačil na konsenzus 88,9 bodu. Německé podniky zhoršily hodnocení současné situace i očekávání do budoucna zejména v průmyslu, stavebnictví a obchodu. Index důvěry investorů a analytiků v německou ekonomiku od institutu ZEW pak v červenci prudce oslabil na 41,8 bodu, nicméně udržel se mírně nad odhadem 41,2 bodu. Jako problém se jeví klesající německý vývoz a nejasné počínání ECB ohledně střednědobého uvolňování měnové politiky.

PMI v průmyslu eurozóny od HCOB zůstal v červenci na nízké a značně kontrakční hodnotě 45,8 bodu lehce pod prognózou 46,0 bodů. Nepotěšil ani předběžný PMI ve službách eurozóny od HCOB, který v červenci klesl na 51,9 bodu místo předpokládaného mírného růstu na 53,0 bodů.

V UK zaznamenaly PMI od CIPS příznivější červencový vývoj než v EMU. PMI v průmyslu UK stoupl na 52,1 bodu solidně nad konsenzus 51,1 bodu a předběžný PMI ve službách UK se mírně zvýšil na 52,4 bodu na dosah konsenzu 52,5 bodu.

Čínská ekonomika expandovala ve 2Q 2024 pomalejším tempem 4,7 % y/y než očekávaných 5,1 %, když jí uškodila kombinace slabé domácí poptávky a obchodních sporů se Západem. Pesimisticky navíc vyzněl aktuální červencový vývoj čínské ekonomické aktivity: PMI v průmyslu od Caixin sklouzl do pásma kontrakce na 49,8 bodu citelně pod prognózu 51,5 bodu a PMI ve službách od Caixin značně oslabil na 51,2 bodu daleko pod odhadovaných 53,4 bodu.

V Japonsku v červenci zklamal PMI v průmyslu od au Jibun Bank, který klesl na útlumovou hodnotu 49,1 bodu, ale potěšil předběžný PMI ve službách od au Jibun Bank, který vyskočil na 53,9 bodu do slušné expanze.

Akcie

Od 1. do 31. července vzrostl akciový index MSCI USA GR o 1,3 % v USD, index MSCI Europe GR stoupl o 1,0 % v LOC, index MSCI Japan GR ubral 1,0 % v JPY a index MSCI EM GR se zvýšil o 0,7 % v LOC.

Na americkém akciovém trhu si připsaly nadprůměrné zisky hodnotové sektory reprezentující tradiční ekonomiku nebo firmy s vyššími dividendami, zatímco růstové sektory z oblasti digitálních technologií častěji prodělaly nezanedbatelné ztráty na pozadí bouřlivé rotace (viz úvod).

Nejsilněji zhodnotily nemovitosti profitující z výrazného poklesu tržních úrokových sazeb a dluhopisových výnosů (snížení výpůjčních nákladů developerských firem), utility těžící ze zdražování elektřiny a rostoucí poptávce po ní mj. od provozovatelů AI a finance díky vyhraněnému hodnotovému profilu. Společnosti z těchto sektorů si také většinou dobře počínaly v probíhající výsledkové sezóně za 2Q. Z předních amerických bank svými výsledkovými reporty potěšily investory Goldman Sachs, BlackRock, JPMorgan Chase a Morgan Stanley, zatímco další oznámily smíšená čísla.

Dařilo se také průmyslu a surovinám díky částečnému využití rotace z big techů k menším tržním kapitalizacím. V prvním sektoru navíc oznámil dobré kvartální výsledky či ziskové výhledy koncern General Electric a v druhém výrobce barev Sherwin-Williams. Mírnější nadvýkonnost předvedlo zdravotnictví, kde pozitivní výsledkové zprávy přišly od poskytovatele zdravotního pojištění UnitedHealth a farmaceutické společnosti Johnson & Johnson, ale jinak spadly akcie farmaceutické společnosti Merck kvůli slabším prodejům na čínském trhu.

Největším propadákem se staly komunikace a druhým největším informační technologie. V komunikacích sice ve výsledkové sezóně obstáli giganti Alphabet a Meta Platforms, ale v kontextu jejich velmi vysokých valuací a červencového přesunu investorů z velkých do malých kapitalizací nedokázaly odvrátit zápornou výkonnost. Podobnou charakteristiku splnily i nejtěžší IT váhy Microsoft a Nvidia (ta reportuje výsledky až v srpnu). Plusové skóre přesto uhájil Apple díky zvýšení cílové ceny akcie bankou Morgan Stanley, protože společnost je schopna podpořit prodej svých zařízení angažovaností v oblasti umělé inteligence.

Výprodejům se vyhnul růstový sektor cyklické spotřební zboží, kde pokles akcií Amazonu vyvážil růst jiných titulů, zejména Tesly. Ta navzdory menšímu než očekávanému zisku příjemně překvapila na úrovni tržeb, resp. dodávek elektromobilů za 2Q.

Ve výsledkové sezóně za 2Q 2024 reportovalo podle údajů Factset k 2. srpnu 75 % společností z indexu S&P 500, z nichž 78 % pozitivně překvapilo na úrovni zisku a 59 % na úrovni tržeb.

Na evropském akciovém trhu utekly ostatním sektorům opět utility a nemovitosti z podobných důvodů jako v USA. O dost lépe než celý trh si vedly ještě finance jako preferovaný hodnotový sektor. Ve výsledkové sezóně přinesly solidní čísla banky UniCredit, BNP Paribas, Banco Santander či HSBC a stouply také akcie pojišťovny AXA díky zprávám, že BNP Paribas má zájem odkoupit její odnož AXA Investment Managers. Výsledkově ale zklamala Deutsche Bank.

Nadprůměrně zhodnotil rovněž průmysl, kde vyskočily akcie výrobce letadel Airbus díky zlepšení dlouhodobého výhledu poptávky i akcie stavební firmy Vinci pro příznivý výsledkový report. Docela dobře dopadly ještě (tele)komunikace, necyklické spotřební zboží a zdravotnictví jako defenzivní sektory schopné ve srovnání s jinými lépe odolávat útlumu ekonomiky.

Nejvíce ztratily informační technologie kvůli dominujícímu propadu akcií výrobce polovodičového vybavení ASML navzdory solidním kvartálním výsledkům. Jeho situace připomínala chování amerických big techů. Polovodičové odvětví navíc podlomil strach z prohloubení obchodního napětí mezi trojicí celků USA-EU-Čína s rizikem omezení vývozu čipových technologií do Číny nebo na Tchaj-wan.

Jasně v záporu skončilo také cyklické spotřební zboží, kde většinou značně oslabily akcie významných automobilek (Stellantis, Mercedes Benz) i předních výrobců luxusního zboží (LVMH) v důsledku horších kvartálních výsledků a útlumu poptávky z Číny nebo samotné evropské ekonomiky.

Na japonském akciovém trhu, jehož růstovou perspektivu ochromilo prudké posílení jenu, šly silným zhodnocením proti proudu zdravotnictví, nemovitosti a průmysl. Menší, ale stále nezanedbatelný náskok nad celým trhem předvedly i suroviny, finance nebo necyklické spotřební zboží jakožto dividendově bohaté, na export méně citlivé nebo defenzivní sektory. Výrazné ztráty však zatížily informační technologie, cyklické spotřební zboží a komunikace, kterým uškodil celosvětové negativní sentiment vůči růstovým titulům. Ztrácely rovněž energie a utility.

Na rozvíjejících se trzích završily červenec blízko nuly regionální akciové indexy pro Asii i střední a východní Evropu. V Asii pokračoval růst indického trhu, ale stagnoval korejský, mírně klesl čínský a poněkud více oslabil tchajwanský akciový trh. Díky příznivým kvartálním výsledkům udržely plusové skóre akcie poskytovatele IT služeb Infosys i výrobce chytrých mobilů Samsung Electronics, ale vzhledem k negativnímu sentimentu na polovodičové odvětví či geopolitickému napětí mezi největšími ekonomickými celky spadly akcie zástupců SK Hynix a Taiwan Semiconductor i přes občas dobré počínání ve výsledkové sezóně. V regionu CEE šly proti sobě růst řeckého a pokles polského trhu (lepší vs. horší kvartální výsledky bank), zatímco Latinské Americe prospěl omezený růst dominantního brazilského akciového trhu s výraznou expozicí do hodnotových sektorů.

Český akciový index PX TR stoupl o solidních 4,4 % v CZK. Jeho největším tahounem se staly akcie Erste Group Bank, které vyskočily za podpory příznivého sentimentu na evropský finanční sektor. Dařilo se také akciím Moneta Money Bank díky dobrým kvartálním výsledkům. Menší kladnou výkonnost zaznamenaly tituly KB a ČEZ, zatímco blízko nuly skončily akcie VIG.

Dluhopisy

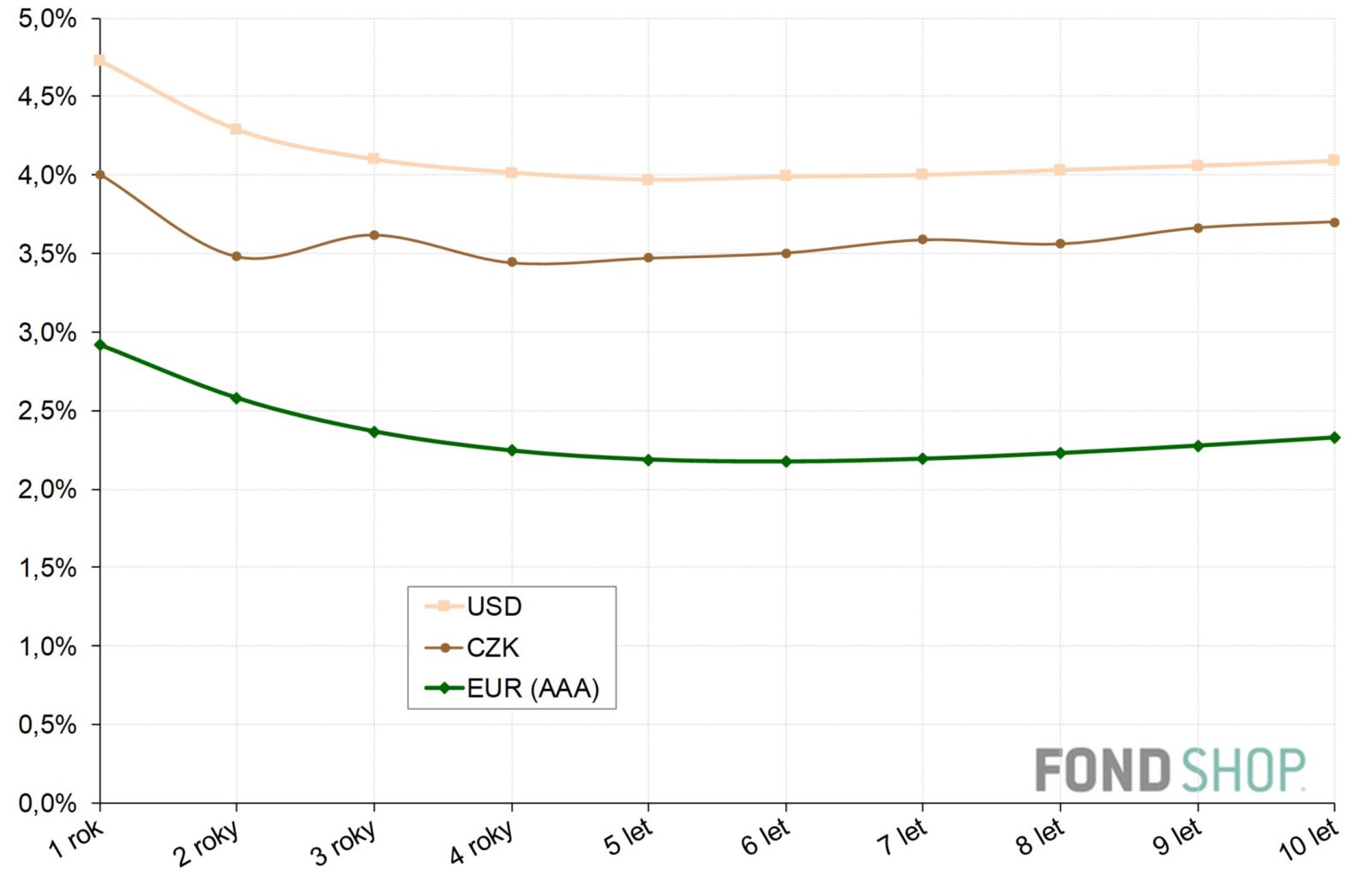

Od 1. do 31. července klesl výnos do splatnosti (YTM) 10letého státního dluhopisu USA o 27 bps na 4,09 % p.a. a YTM 2letého dluhopisu USA spadl o 42 bps na 4,29 % p.a.

Dlouhý konec dolarové výnosové křivky zamířil níže s podporou výraznějšího než očekávaného zmírnění americké inflace za červen na 3,0 % y/y pod prognózu 3,1 %. Jádrová složka inflace přitom zvolnila na 3,3 % y/y místo odhadovaných 3,4 % y/y. K celkovému poklesu výnosů a zhodnocení dolarových dluhopisů ovšem také vedly signály citelného zpomalování americké ekonomiky v letošním 2. pololetí v podobě slabší spotřebitelské důvěry, chřadnoucí průmyslové aktivity i rizika prohloubení obchodních sporů s Čínou nebo EU.

Krátké dolarové výnosy pak sklouzly prudčeji než dlouhé vzhledem k tomu, že uvedené faktory mohou centrální banku Fed motivovat k rychlejšímu snižování úrokových sazeb do konce tohoto roku než dosud očekávané 2 redukce po 25 bps. Šéf Fedu Jerome Powell na zasedání 31. července naznačil, že přílišné protahování doby vysokých sazeb by mohlo zadusit domácí poptávku a ohrozit hospodářský růst. Řekl však také, že k zahájení cyklu snižování sazeb již od září potřebuje další dezinflačně laděná makrodata.

Podobným tempem jako v USA směřovaly dolů výnosy do splatnosti dlouhých státních dluhopisů významných zemí eurozóny, i když zde nastaly rozdíly. YTM 10letého dluhopisu Německa se snížil o 21 bps na 2,28 % p.a., Francie o 28 bps na 3,01 % p.a., Španělska o 30 bps na 3,11 % p.a. a u Itálie spadl o 42 bps na 3,66 % p.a. K silnějšímu zhodnocení italských státních dluhopisů přispěla jejich role výnosově zajímavější alternativy k francouzským dluhopisům, zatíženým nově fiskální nejistotou po předčasných parlamentních volbách, kde zvítězila levice bez jasné většiny v parlamentu.

Celkově pak eurové dluhopisové výnosy srazila zhoršená makrodata z eurozóny, doprovázená pokračováním dezinflačního trendu. Inflace v EMU za červen zpomalila na 2,5 % y/y v souladu s odhady, nicméně její jádrová složka zůstala na 2,9 % y/y místo předpokládaného snížení na 2,8 %.

ECB na zasedání 18. července investory moc nepřekvapila, když její prezidentka Christine Lagardeová upozornila na rizika pro vývoj ekonomiky směrem dolů, ale úrokové poselství pro zářijové zasedání nechala otevřené a závislé na dalších makrodatech patrně s ohledem na nejistotu kolem jádrové inflace. Dluhopisový trh však stále věří, že v září dojde ke snížení úrokových sazeb ECB o 25 bps podobně jako v USA. Krátký konec eurové výnosové křivky pak vykázal podobně intenzivní sestup jakou dlouhý.

Razantně dolů směřovaly výnosy do splatnosti státních dluhopisů ČR, jejichž 10letý YTM spadl o 47 bps na 3,70 % p.a. a 2letý dokonce o 51 bps na 3,48 % p.a. Dlouhé výnosy srazil mnohem příznivější vývoj červnové inflace v ČR, než se očekávalo – dosáhla 2,0 % y/y místo odhadovaných 2,4 %. Stejným směrem působily i neradostné zprávy o květnovém propadu českého průmyslu a stavebnictví, představující rizika pro růst HDP.

Tím se zvětšuje prostor pro další snižování úrokových sazeb ČNB ze stále poměrně vysokých hodnot, na což reagovaly krátké korunové výnosy prudkým červencovým poklesem.

V globálním srovnání podle grafu 1 zaznamenaly nadstandardní červencové zhodnocení v lokálních měnách také korporátní dluhopisy investičního stupně, které opět profitovaly z celosvětového ústupu inflace a výhledu snižování úrokových sazeb hlavních centrálních bank ve vyspělých zemích mimo BoJ. Trochu méně stouply na ceně spekulativní korporátní dluhopisy s vysokým výnosem, u nichž může mít do budoucna negativní vliv na firemní fundament zhoršený výkon ekonomiky.

Komodity

Cena ropy Brent klesla od 1. do 31. července o 6,6 % na 80,7 USD za barel. K jejímu zlevnění vedla převážně slabá makrodata z USA, Evropy i Číny doprovázená obavou, že zpomalující tempo růstu největších ekonomik omezí do budoucna spotřebu hlavní energetické suroviny. V souladu s tím snížila Mezinárodní agentura pro energii (IEA) odhad růstu celosvětové poptávky po ropě na rok 2025. Z krátkodobých nabídkových faktorů měl navíc hurikán Beryl menší negativní dopady na rafinérskou, těžební a exportní infrastrukturu v Mexickém zálivu, než se očekávalo. Dodávky ropy ze zámoří tak nevázly.

Cena zlata vzrostla za červenec o 5,7 % na 2 473 USD za trojskou unci díky výraznému poklesu dluhopisových výnosů a oslabení dolaru proti ostatním světovým měnám, které zlato uměle zlevňuje v nedolarových oblastech.

Měny

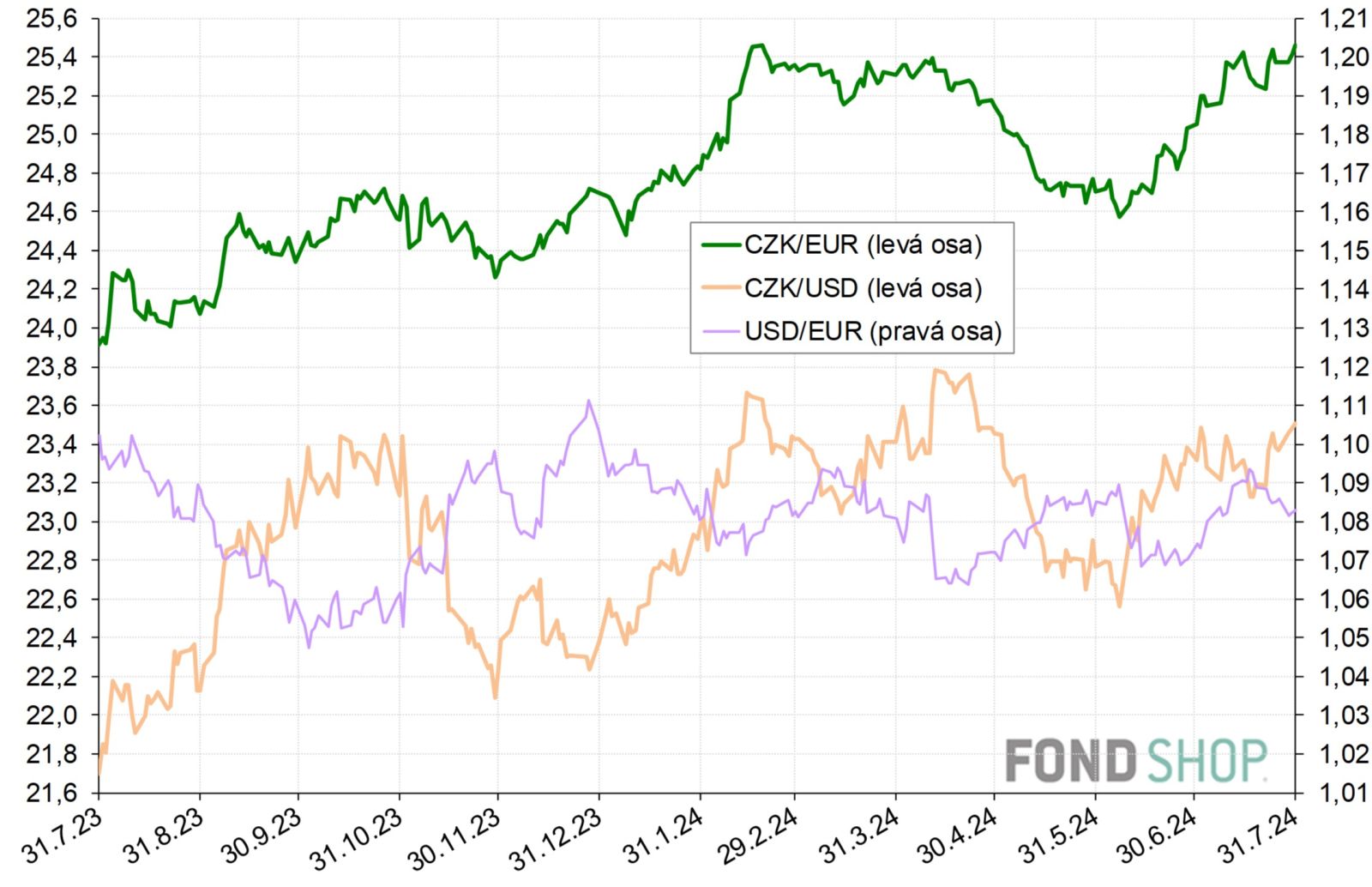

Dolar v červenci oslabil proti euru o 1,2 % na 1,083 USD/EUR, libře o 1,5 % na 1,284 USD/GBP, franku o 2,3 % na 1,137 USD/CHF a na japonský jen ztratil dokonce 7,0 % se závěrečným kurzem 150,2 JPY/USD. Americká měna ztratila půdu pod nohama kvůli nečekanému zhoršení předstihových ekonomických ukazatelů z USA, které utvrdilo investory v přesvědčení, že Fed začne rychle snižovat úrokové sazby od září. Naproti tomu, BoJ své sazby o 25 bps překvapivě zvedla (viz úvod).

Koruna v červenci oslabila proti euru o 1,7 % na 25,46 CZK/EUR a mírně k dolaru o 0,5 % na 23,51 CZK/USD. Nesvědčilo jí vyjádření člena bankovní rady ČNB Jana Fraita, že by centrální banka mohla na zasedání 1. srpna zopakovat razantní snížení úrokových sazeb o 50 bps z června vzhledem k utlumenému výkonu české ekonomiky a prudkému zvolnění červnové inflace v ČR. (ČNB však nakonec zvolila pomalejší pokles sazeb o 25 bps mj. s ohledem na slabší korunu, 2T repo sazba nově činí 4,5 % p.a.)

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.