No Brainer Portfolio

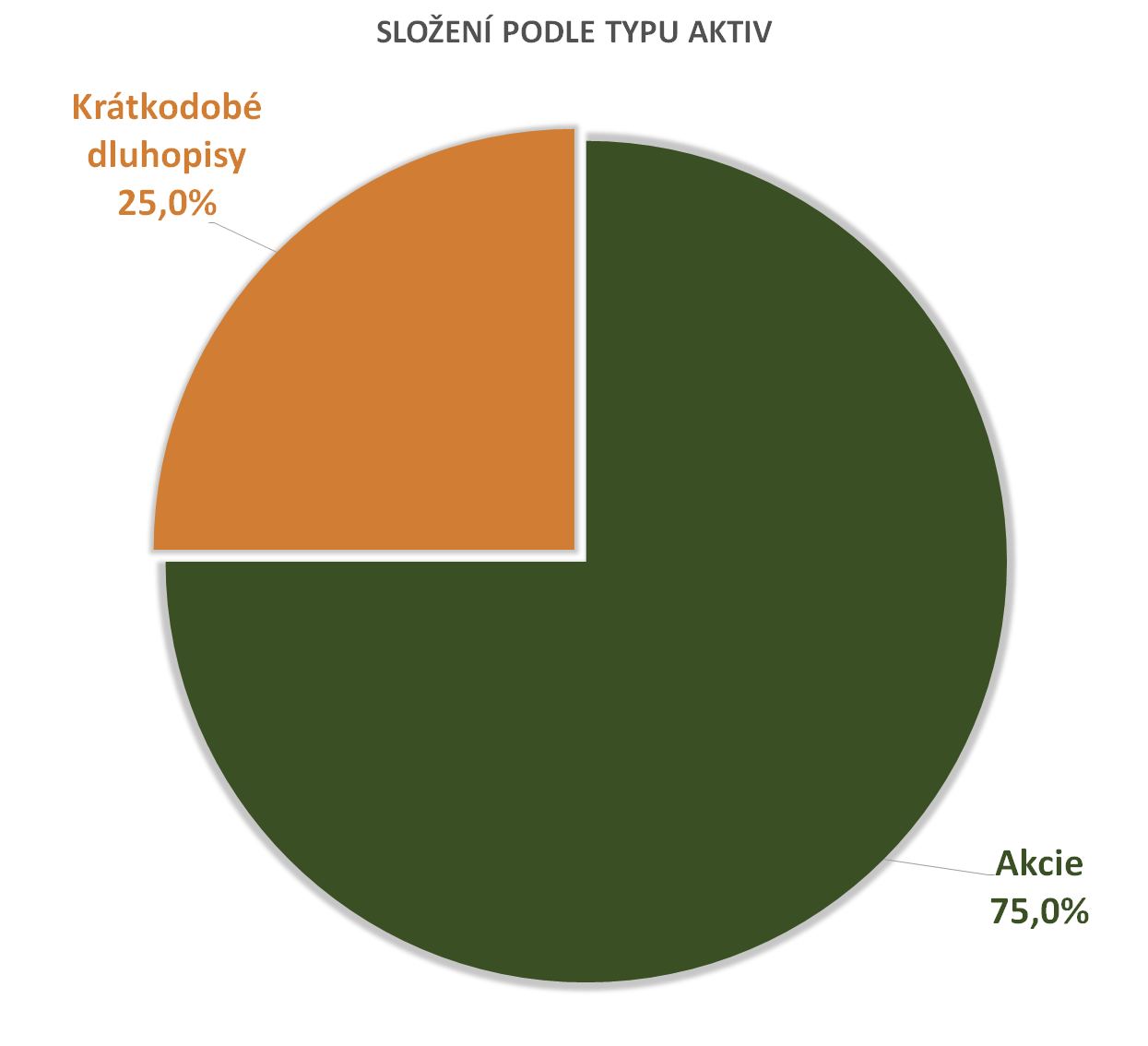

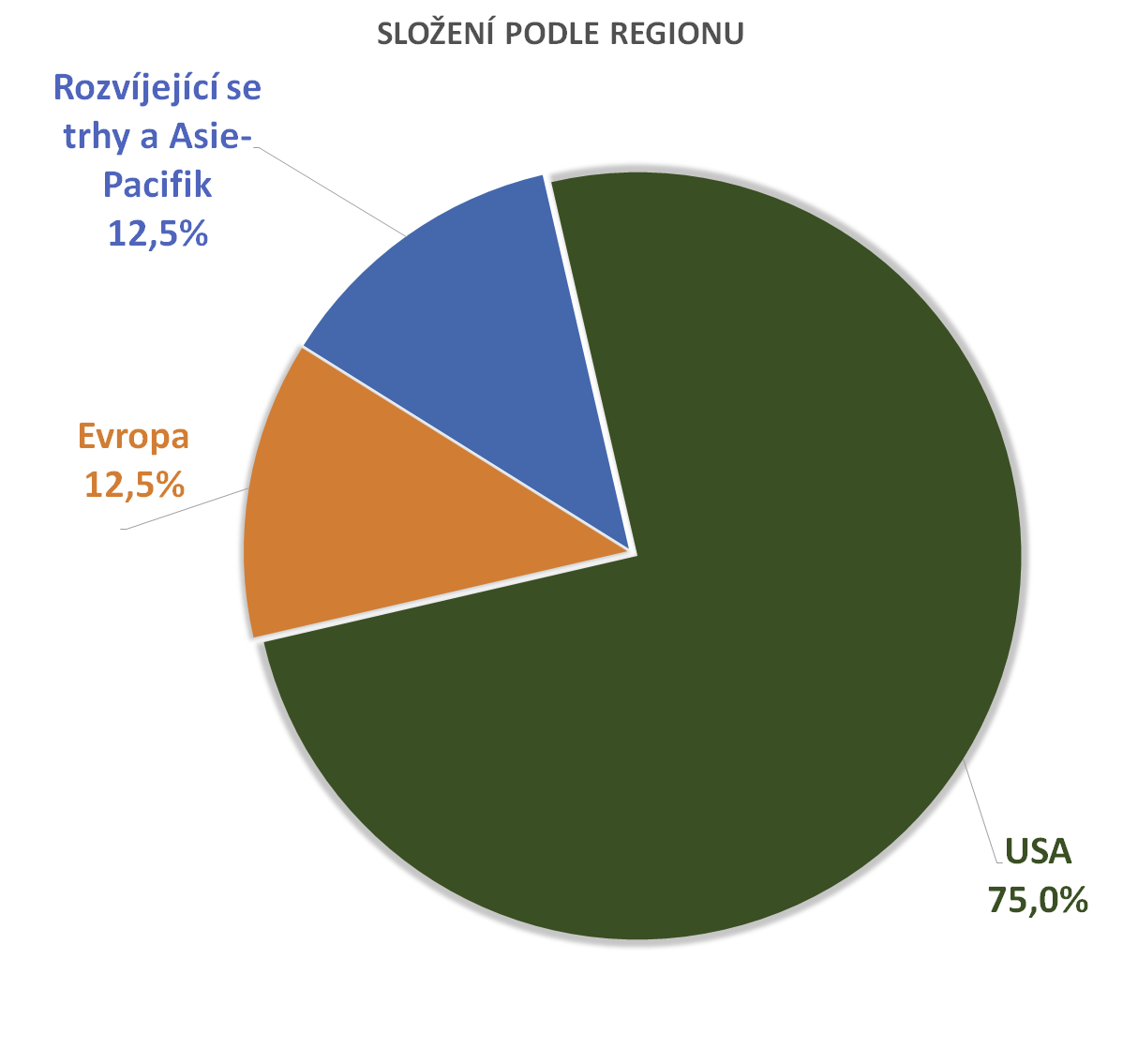

Tzv. „No Brainer Portfolio“, tedy portfolio, ke kterému snad „ani nepotřebujete mozek“, představil a zpopularizoval Dr. William Bernstein. Tento lékař a neurolog, později spisovatel a také finanční poradce pro movité klienty je stejně jako mnoho dalších úspěšných investorů zastáncem toho názoru, že indexové investování je lepší než výběr jednotlivých akcií a že podstatný je způsob alokace aktiv. Ve své knize „The Intelligent Asset Allocator“ představil jednoduché „No Brainer Portfolio“, které ze 75 % tvoří akcie a z 25 % dluhopisy. Konkrétně by mělo připadat 25 % na americké společnosti s velkou tržní kapitalizací, 25 % na americké společnosti s malou tržní kapitalizací, 25 % na mezinárodní akcie a 25 % na zmíněné dluhopisy. Většinou se uvádí, že by mělo jít o krátkodobé státní, ale variantou mohou být třeba i globální. Z pohledu evropského investora je určitý problém v tom, že v USA se na všechny akcie mimo USA dívají jako na mezinárodní a je na ně zaměřena řada ETF i fondů. Ovšem v Evropě tato praxe není a najít ETF, které by souhrnně investovalo do všech akciových trhů mimo USA je takřka nemožné. Proto si investor musí pomoci využitím vícero ETF, nechce-li nějaký region opomenout.

25,0% | Invesco S&P 500 UCITS ETF | USA – akcie velkých společností |

25,0% | SPDR Russell 2000 US Small Cap UCITS ETF | USA – akcie malých společností |

12,5% | Amundi Stoxx Europe 600 UCITS ETF | Evropa – akcie velkých společností |

5,0% | Xtrackers MSCI Emerging Markets UCITS ETF 1C | Rozvíjející se trhy – akcie velkých společností |

5,0% | iShares Core MSCI Pacific ex Japan UCITS ETF | Pacifik bez Japonska – akcie velkých společností |

2,5% | Amundi MSCI Japan UCITS ETF | Japonsko – akcie velkých společností |

25,0% | iShares USD Treasury Bond 1-3yr UCITS ETF | USA – krátkodobé státní dluhopisy |