Úsvit aktivně řízených ETF

V posledních letech se investiční svět setkává s novým trendem – aktivně spravovanými ETF. Tyto nástroje kombinují dynamiku a flexibilitu indexových ETF s odborným řízením aktivních fondů, čímž podle jejich zastánců nabízejí to nejlepší z obou světů. Ačkoli většina investorů stále vnímá ETF jako pasivní a podílové fondy jako aktivní nástroj, aktivně spravovaná ETF tuto hranici stírají. Tento fenomén, který už v USA nabírá dech, se rychle šíří i po Evropě. S přibývajícím počtem těchto produktů je jasné, že aktivně spravovaná ETF jsou tu, aby změnily dynamiku hry na globálním investičním poli.

ETF = pasivní správa a podílové fondy = aktivní správa. Tak to je ve zkratce pohled většiny „finfluencerů“ a dalších účastníků debat o tom, co že je lepší. A je to také pohled, který je poněkud nepřesný.

Svět investování se totiž vyvíjí a součástí této transformace je již nějakou dobu vzestup aktivně spravovaných ETF. Tyto inovace otřásají tradičním investičním prostředím a podle jejich fanoušků nabízejí to nejlepší z obou světů: odborné znalosti aktivního řízení v kombinaci s flexibilitou či likviditou ETF (a také daňovými výhodami, což je ovšem složitěji debata odlišná u nás a např. v USA).

To, co bylo dříve skutečně pasivním investičním světem, je nyní hnáno dynamickým potenciálem aktivně řízených ETF, které přitahují pozornost investorů.

Ve Spojených státech je tento posun již v plném proudu a růst aktivně spravovaných ETF je poměrně ohromující. Stovky těchto ETF jsou nyní k dispozici a pokrývají vše od akcií až po dluhopisy a alternativní aktiva.

To, co je na nich pro řadu investorů atraktivní, je skutečnost, že nabízejí „příležitost překonat trh“ (ovšem bez záruk, investoři ARK Innovation ETF by mohli vyprávět), využívat kvalifikovaného řízení a zároveň si užívat transparentnost a snadnost obchodování, kterou ETF nabízí. Ať už jde o strategie podobné hedgeovým fondům nebo sázky na konkrétní sektory či témata, aktivní ETF poskytují investorům více přizpůsobený a dynamický přístup.

Není to ale jenom USA, které tuto vlnu změn zažívají. Evropa vše rychle dohání, přičemž trh s aktivně spravovanými ETF získává na síle v klíčových zemích, jako jsou Spojené království, Francie a Německo.

I když je tento trend v porovnání se Spojenými státy stále na začátku, atraktivita těchto ETF je nepopiratelná, protože evropští investoři stále častěji hledají způsob, jak zkombinovat aktivní správu s efektivitou a nízkými náklady, které ETF poskytují.

Jak se regulace vyvíjejí a trh zraje, počet aktivních ETF v Evropě bude podle naprosté většiny prognóz i nadále růst. A s tím, jak tento trend nabírá globální rozměr, je velmi pravděpodobné, že aktivně spravovaná ETF nejsou jenom dočasným trendem – přišly a dost možná i přetvářejí budoucnost „tradičního ETF investování“.

Snad jen pár čísel.

V USA:

- Aktivní ETF, která dnes tvoří pouze 8 % celkového podílu na trhu, se v roce 2024 podílely na nových čistých přítocích z přibližně 26 %.

- Čisté přítoky peněz do aktivních ETF v roce 2024 dosáhly na 292 miliard USD, čímž téměř 2,5krát překonaly předchozí rekord z roku 2023.

- V roce 2024 bylo na trh uvedeno více než 700 nových ETF, přičemž 77 % z nich bylo aktivně spravovaných.

A predikce pro americký trh? Například David Mann, Global Head of ETF Product and Capital Markets ve společnosti Franklin Templeton, to vidí pro rok 2025 takto:

- Objem aktiv v aktivně spravovaných ETF dosáhne v roce 2025 ve Spojených státech na 1,5 bilionu dolarů.

- Ve Spojených státech bude co do počtu více aktivních ETF než indexových ETF.

- Aktivní ETF zaměřená na dluhopisy dosáhnou 50 % čistých přítoků do aktivně řízených ETF.

V Evropě jde sice o nudnější, ale přesto poměrně jasné dění:

- Rok 2024 byl pro ETF v Evropě obecně rekordní, když přilákal 247 miliard eur, čímž překonal předchozí rekord 159 miliard eur z roku 2021.

- Aktivně řízené ETF ztrojnásobily své přítoky na 19,1 miliardy eur.

A predikce? Například ve společnosti Fidelity očekávají, že v Evropě by se objem majetku pod správou v aktivně řízených ETF mohl ze současných poněkud nezajímavých cca 50 miliard dolarů dostat do roku 2030 na 800 miliard dolarů. V poradenské společnosti Janus Henderson pak do roku 2030 cílí rovnou na jeden bilion dolarů pod správou v aktivně řízených ETF v Evropě.

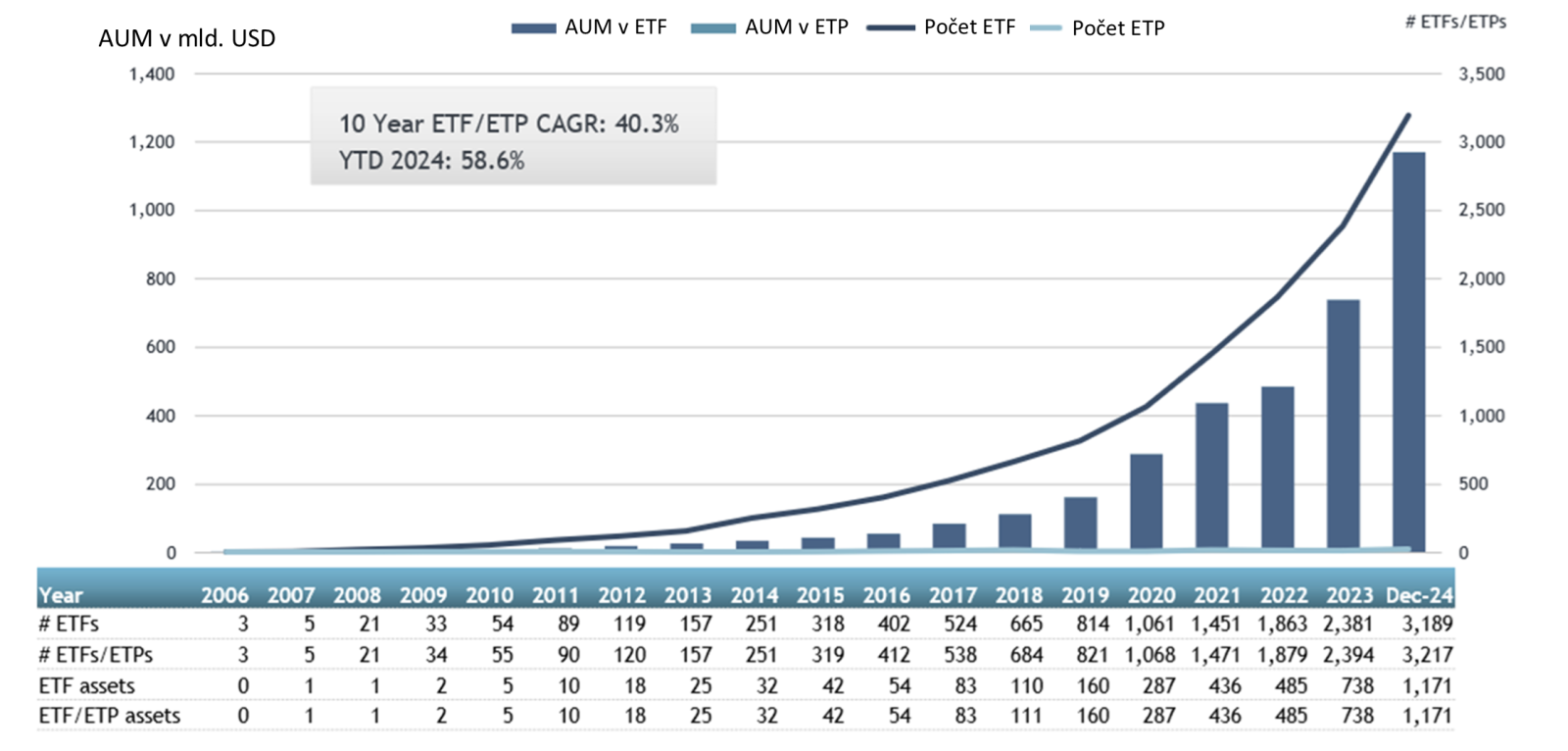

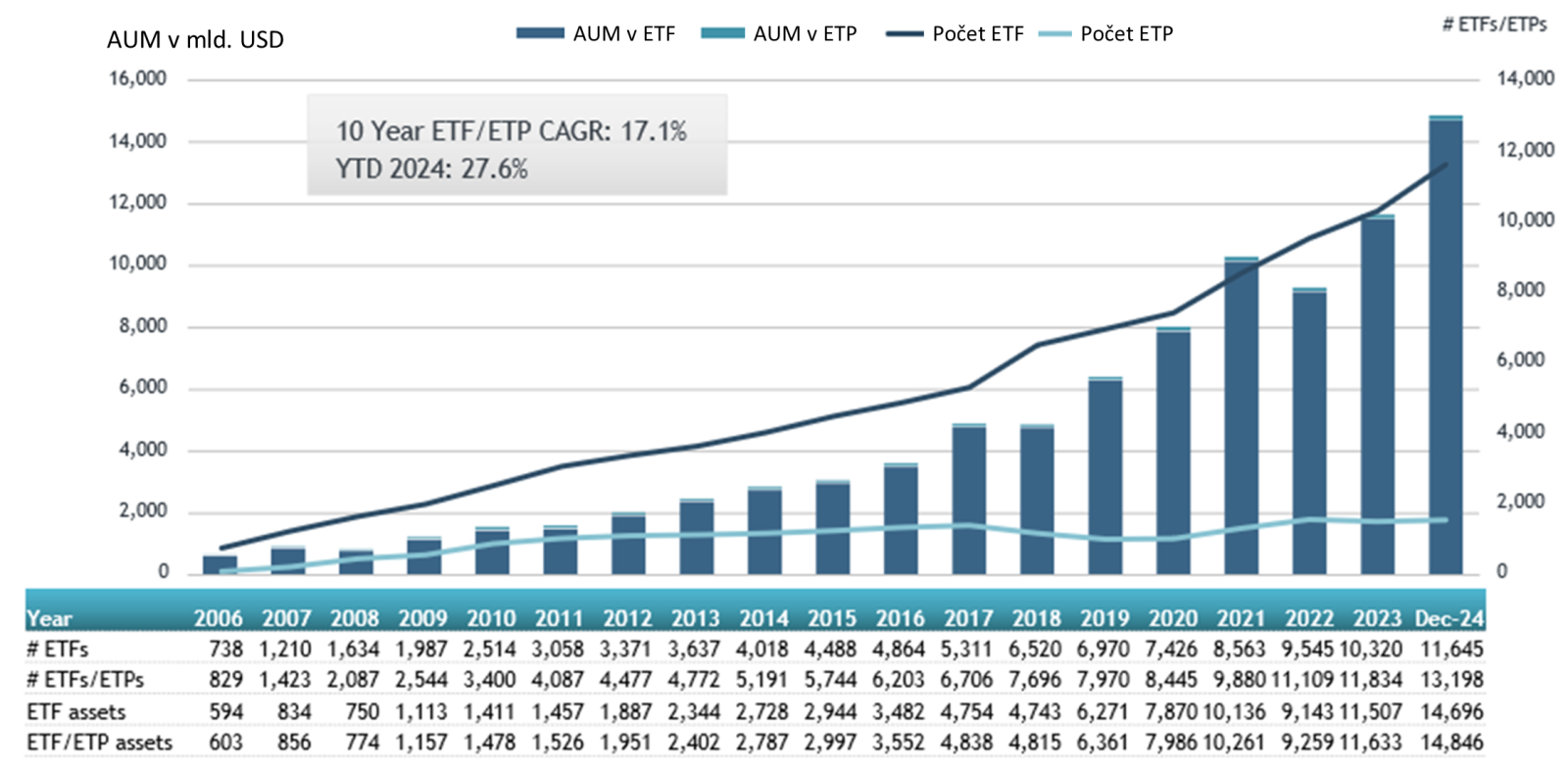

Zní to sice jako hodně optimistický výhled, ale nejde o čísla nemožná. Globálně rostl objem majetku pod správou v aktivně řízených ETF za posledních 10 let o cca 40 % ročně (CAGR), zatímco v případě ETF jako takových šlo „jen“ o cca 17 % za tu samou dobu. Za rok 2024 pak objemu majetku v aktivně řízených ETF vzrostl celosvětově o takřka 59 %, oproti cca 28 % v ETF jako takových, jak ostatně ukazují grafy níže a data od ETFGI.

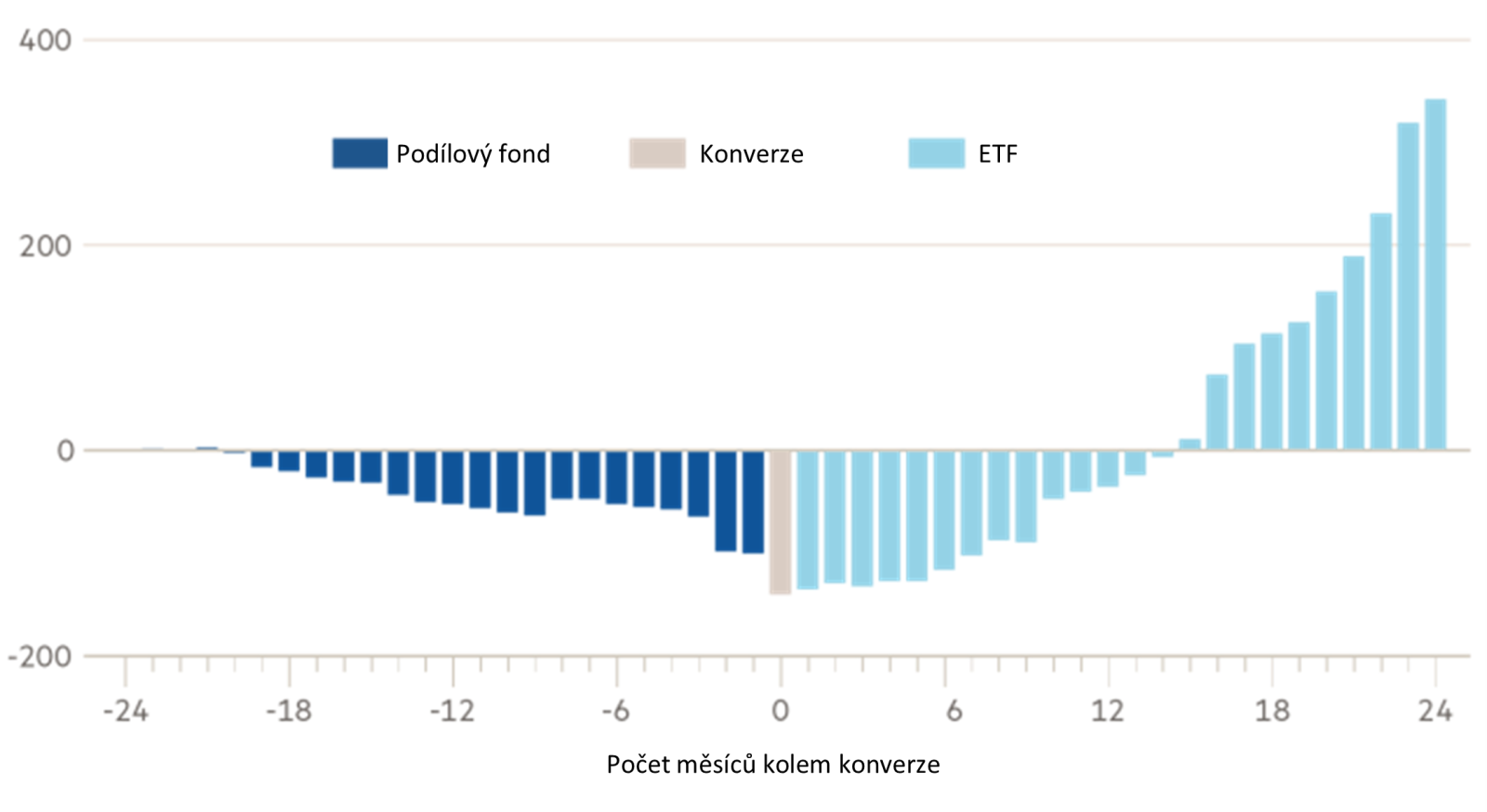

Podotkněme, že ačkoliv růst majetku a počtu aktivně řízených ETF stojí hlavně na zcela nových produktech, určitým trendem v USA je i konverze (zejména menších) podílových fondů do ETF. Za posledních 5 let (k listopadu 2024) k tomuto kroku v USA přistoupilo 121 podílových fondů s celkovým AUM kolem 120 miliard dolarů, dle dat Morningstar.

To jsou z pohledu ETF i podílových fondů drobné, nicméně podle analýzy Bank of America se zdá, že se fondům tato změna vyplatila, jak ukazuje graf 3.

Analýza BofA 121 dosavadních konverzí OPF do ETF konkrétně zjistila, že průměrný fond „zaznamenal ve dvou letech před konverzí čistý odliv majetku 150 milionů dolarů, ale ve dvou letech po konverzi se těšil přílivu 500 milionů dolarů. Tato výhoda ETF byla patrná jak u fondů, které překonaly svůj benchmark, tak u těch, kterým se to nepodařilo, přičemž průměrný fond s horšími výsledky zaznamenal příliv odpovídající 1,3 % aktiv měsíčně. Většina správců aktiv se však v rámci procesu konverze rozhodla překousnout snížení poplatků, čímž se fakticky podřídila nepsané konvenci, že ETF jsou levnější než srovnatelné podílové fondy. Americké fondy, které se přeměnily, měly před konverzí průměrné celkové náklady kolem 90 bazických bodů, ale po konverzi 60 bazických bodů. I tak ale byla jejich nákladovost vyšší, než průměr u aktivně řízených ETF, který činí 40 bazických bodů.“

Že je na poli aktivně řízených ETF v USA živo, dokazuje i to, že cca 33 společností (včetně firem jako BlackRock, Fidelity či Franklin Templeton) má u americké SEC podanou žádost (resp. toto platilo k listopadu 2024), aby mohli využívat „multi-class“ strukturu a vydávat akcie ETF jako třídu otevřeného podílového fondu. Tedy velmi zjednodušeně řečeno. Samotnou konstrukci neřešme, podstatné je to, že čím dál více firem začíná aktivně řízená ETF řešit.

Aktivně řízená ETF tady prostě jsou a nic nenasvědčuje tomu, že by měly zmizet. Právě naopak. To ale vyžaduje i změnu přístupu, jak se investoři na ETF dívají. Analýza aktivně řízeného ETF je něco jiného, než taková ta klasická představa ETF pasivně kopírujícího např. index S&P 500.

Svět ETF se mění a je potřeba se tomu přizpůsobit. My se určitě budeme aktivně řízeným ETF dále věnovat, včetně analýz konkrétních z nich. A pokud vám bude někdo i nadále tvrdit, že ETF jsou lepší, nebo podílové fondy jsou lepší, že ETF jsou pasivní, podílové fondy aktivní atd., prostě taková ta klišé, tak zpozorněte. Oba světy se čím dál více prolínají a rozhodnout, co je pro daného investora v daný okamžik tou správnou volbou, je mnohem komplexnější záležitost, než jak to z různých krátkých příspěvků na sociálních sítích vypadá.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.