Pozor na podlimitní emise dluhopisů

Zatímco „klasické“ korporátní dluhopisy velkých společností, mnohdy obchodované i na burze mohou představovat zajímavou investici, podlimitní korporátní dluhopisy vyžadují daleko větší míru opatrnosti.

Založit právnickou osobu s cílem inkasovat peněžní prostředky od naivních investorů, tyto prostředky vyvést do rukou ovládajících osob emitenta a společnosti jako prázdné skořápky zlikvidovat v insolvenčním řízení. I cosi takového v souvislosti s dluhopisy s vysokým výnosem zaznělo. Nastrčení účelově založené společnosti, která pod jménem renomované existující společnosti načerpá prostředky z emise, představuje past na amatérské investory.

Ano, tuzemský trh dluhopisů s vysokým výnosem prošel v poslední dekádě prudkým rozvojem. Mnozí zaplatili školné, potenciál a příslib výnosu je vykoupen vysokým rizikem.

Jak se před deseti lety změnil zákon o dluhopisech, vznikly i obligace prodávané mimo regulaci a dohled. Emise dluhopisů se rozvolnila, nastoupila distribuce a marketing bondů nabízených prostřednictvím webových platforem a prodejních sítí. Do května 2020 nebyly malé podlimitní emise dluhopisů ani centrálně evidovány. Dnes už musí být každý dluhopis identifikovatelný, registrací u Centrálního depozitáře cenných papírů je přidělen ISIN.

Rizika diverzifikujte

V ČNB v květnu 2017 publikovali „Desatero pro drobné investory do podnikových dluhopisů“. Investice jsou rizikové a schválené prospekty emisí dluhopisů ze strany ČNB neznamenají garanci kvality dluhopisu. První zásada vyslovuje „Vyhodnoťte si rizika“. Chce to úvahu, investor má porozumět všem rizikům, která s sebou transakce nebo investice přináší. Dlužník, kterému teče do bot, je nucen hledat odvážné investory. Ti budou žádat rizikovou přirážku, patřičný úrok. Jde o prašivé dluhopisy, obligace spekulativního stupně.

Druhá rada říká „Diverzifikujte své portfolio“. Investor rozhodně nemá vkládat všechny své prostředky nebo jejich převážnou většinu do jedné investice. Pokud zde za takovou investici označíme dluhopisy s vysokým výnosem, měl by jít zřejmě o zlomek portfolia. A když už je máme do portfolia zařadit, povětšinou bude smysluplné hledat diverzifikovaný fond zaměřený na tato aktiva.

Třetí zásada Desatera vysvětluje, že rostoucí příslib výnosu se rovná rostoucímu riziku. Pokud nabídka na první pohled vyznívá velmi výhodně, žádá si to obezřetnost. Vyšší výnos je vyvážen rizikem. Čtvrtá zásada se zaměřuje na Riziko finančních potíží emitenta. Dlužník, emitent dluhopisů prodejem dluhopisů financuje svou podnikatelskou činnost.

Pokud bychom chtěli vylít s vaničkou i dítě, možná bychom zdůrazňovali, že se tyto dluhopisy označují jako prašivé. Nejsou ani tak investicí, jako spekulaci. Z ekonomického hlediska se dluhopis podobá úvěru – klíčová je bonita a úvěruschopnost dlužníka, jeho finanční zdraví.

Věřitel očekává splátky úroku a v době splatnosti inkaso jistiny. Jde o příjmy, které budou inkasovány, pokud dlužník dostojí svým závazkům. Jde ale o nezajištěnou pohledávku, která může být uspokojena poměrně – čekáním ve frontě věřitelů na to, zda vůbec něco zbude.

Výnos a riziko

Pokud jde o obligace, na jedné straně stojí prvotřídní dluhopisy úvěruschopných dlužníků. Na straně druhé pak dluhopisy, u kterých je riziko investice nepřehlédnutelné. Možnost investovat do dluhopisů s vysokým výnosem se může podle inzerovaného úroku jevit jako skvělá příležitost. Jenže potenciál vysokého výnosu se pojí s vysokým rizikem – jde o rizikové dluhopisy. Nikoli nadarmo se ve slovnících označují jako „prašivé dluhopisy“ - obligace spekulativního charakteru.

Pátá zásada z dílny ČNB vyslovuje „Tento typ investice není pojištěn!“: Pokud emitent dluhopisu splatné úroky nebo jistinu nevyplatí, nelze se obracet na Garanční systém finančního trhu. Na webu ČNB v sekci Ochrana spotřebitele retailoví dluhopisoví investoři dostávají ponaučení o svých právech: „Investor nákupem dluhopisů získává právo, aby mu emitent dluhopisů splatil jistinu spolu s dohodnutými úroky (kupóny). Investor tedy dobrovolně přijímá pozici věřitele, zatímco emitent dluhopisů se stává jeho dlužníkem.“

Z pohledu komunikace je Upozornění ČNB v podobě Desatera zpracováno umně a výstižně. Investor má být obeznámen s emisními podmínkami a prospektem. Jde o dokumenty, které mohou obsahovat ustanovení zvyšující rizikovost příslušných dluhopisů. Výslovně zaznívá upozornění, že právě zde může být ustanoveno, že pohledávky držitelů dluhopisů budou v případě úpadku emitenta uspokojeny až jako poslední. Stejně tak atraktivní výnosnost může degradovat právo emitenta dluhopisy splatit předčasně nebo nevyplatit v určitých stanovených případech pravidelnou platbu úroku.

ČNB je sice orgán dohledu nad finančním trhem, ale není všemocná. Pokud schválila emisi dluhopisů, šlo o splnění zákonem stanovených formálních náležitostí. Nejde ovšem o správnost a relevantnost v prospektu uvedených informací.

Podlimitní emise

V sedmém bodu Desatera zaznívá, že existují emise dluhopisů, kdy prospekt cenného papíru schvalován není: „U tzv. soukromých emisí dluhopisů (tj. emisí, které není možné nabízet investorům veřejně a u nichž je počet investorů zákonem omezen na 150) a u veřejných emisí dluhopisů do objemu 1 mil. EUR (či jejich ekvivalentu v Kč) ČNB prospekt cenného papíru neschvaluje!“

Legislativa v roce 2012 rozvolnila tuzemské podmínky emise dluhopisů. Když součet cenných papírů nabízených emitentem v předcházejících 12 měsících nepřevýší limitní částku 1 mil. EUR, jde o podlimitní úpis. Při splnění podmínek jde o emisi neregulovanou, nehlídanou. Právě v souvislosti s podlimitními emisemi dluhopisů nejednou zaznělo, že jde o past na nezkušené investory. Problém nemusí být dlouho odhalen a projeví se až v okamžiku, kdy emitent přestane vyplácet slíbené výnosy nebo skončí v insolvenci.

Navazující osmá zásada Desatera radí „Získejte co nejvíce informací o bonitě emitenta“. ČNB není ze zákona oprávněna při emisi dluhopisů prověřovat bonitu a úvěruschopnost jejich emitenta. Zásada navazující říká Nepodceňujte riziko nesplacení jistiny. Pokud se emitent dluhopisů dostane do finančních problémů, investor se inkasa splatného úroku anebo jistiny nemusí dočkat.

Vysoký výnos není bez rizika v normálním světě možný, případně je velmi raritní, zaznívá v dokumentu agentury Surveilligence. Publikován byl loni na podzim, nese název „Insolvence a nekalé jednání emitentů podnikových podlimitních dluhopisů v České republice vydaných v období od 1. 1. 2013 do 31. 8. 2022“.

Neschopnost dlužníka jako emitenta problémových dluhopisů dostát svým závazkům nemusí být výsledkem podnikatelského neúspěchu, ale i důsledkem vytvoření podvodného schématu: „Kro-mě neetického jednání, informační asymetrie nebo morálního hazardu jsme identifikovali výskyt Ponziho schématu (tzv. letadla), podvodů, zkreslování informací o osobě a o hospodaření emitenta a tunelování majetku emitenta.“

Na dluhopisový trh vstoupili emitenti, kteří mohli být od počátku vedeni nekalými úmysly – s cílem se obohatit, využít důvěry klientů. Vedle kreditního rizika jsou klienti vystavení riziku podvodného jednání emitentů.

Založit právnickou osobu s cílem inkasovat peněžní prostředky od naivních investorů, prostředky vyvést do rukou ovládajících osob emitenta a společnosti jako prázdné skořápky zlikvidovat v insolvenčním řízení. I cosi takového zaznívá v odkazované Studii.

Důvěřuj, ale prověřuj

Podezřelé je i to, že dluhopisy emituje k tomuto účelu založená společnost. Může se jevit jako prázdná skořápka, subjekt s omezeným ručením, který byl založen třeba jen za účelem nabídky investičního instrumentu, lákajícím na vysoké výnosy. Často jde o mikro společnosti, které jsou na tom z pohledu finančního zdraví mizerně.

Pokud dluhopisy emituje dceřiná společnost, jež emisí dluhopisů získanou hotovost podle finančních výkazů převádí své mateřské společnosti, může se zdát, že jde o prázdnou skořápku, která odděluje riziko nesené mateřskou společností. A pokud se název dceřiné společnosti nápadně podobá názvu matky, nelze se ubránit dojmu, že se hraje o snahu oklamat věřitele a vytvořit určité zdání.

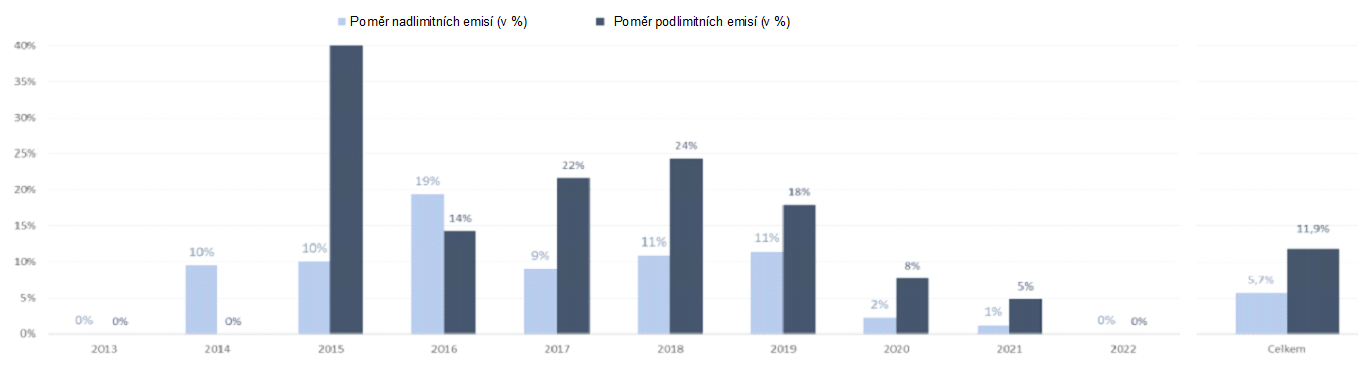

Od ledna 2013 do srpna loňského roku mělo být dle zjištění autorů Studie Surveilligence dohledáno 1,5 tisíce nadlimitních a podlimitních podnikových dluhopisů (graf 1). Problémoví emitenti končili v úpadku poměrně brzy. Celkem 600 emitentů získalo emisi spekulativních dluhopisů s vysokým výnosem financování v souhrnné výši až 400 mld. Kč. V insolvenci mělo podle analýzy skončit 57 emitentů, kteří upsali v souhrnné výši 6,4 mld. Kč. Emitenti podlimitních emisí končili v insolvenci častěji než emitenti nadlimitních emisí.

Kupují problémové dluhopisy s vidinou vysokých výnosů. Co už nevidí, je související riziko. Hledali zhodnocení, nechali se přesvědčit. Nabyli mylného dojmu, že je to skvělá investice a platí školné. Ponaučení je zřejmé. Platí důvěřuj, ale prověřuj. I prodejce a distributor dluhopisů má své pozadí, důvěryhodnost a vazby. Internetové tržiště, které se zříká odpovědnosti, není nic jiného než inzertní portál.

Prověření společnosti emitenta, fyzických osob ovládajících právnickou osobu emitenta, emisní podmínky a prodejce emise je klíčem k úspěchu. Co se týká emitentů prašivých dluhopisů, nedostupnost jejich finančních výkazů je příznačná. Už jen to, že emitent nezveřejní finanční výkazy v obchodním rejstříku o čemsi vypovídá. Nedostupnost finančních výkazů emitenta, krátká historie jeho existence není dobrým znamením. Dopátrat se finančních výkazů, posoudit rozvahu emitenta a jeho čisté jmění. I to je pracné a časově náročné. Smysluplnější a jednodušší je vybírat odpovídající fond.

Zásada desátá probíraného Desatera pro drobné investory do podnikových dluhopisů potenciálnímu investorovi radí, aby vyhodnotil, zda je daná investice právě pro něj vhodná. Investice si žádá informace, kvalifikované posouzení. Chce to, aby byla vhodná s ohledem na osobní finanční situaci. To platí jak pro přímé investice do dluhopisů s vysokým výnosem, tak pro obdobné nepřímé investice fondové.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.